La cartella di pagamento è lo strumento con cui lo Stato richiede il pagamento di tributi scaduti attraverso il suo organo, chiamato Agenzia delle entrate (ex Equitalia), deputato alla riscossione e al recupero delle imposte e delle tasse dietro specifico incarico che viene chiamato ruolo. La cartella di pagamento deve rispettare determinati requisiti formali e procedurali a meno che non voglia essere considerata illegittima, annullabile o addirittura nulla da pare del contribuente che se la vede notificare a casa.

La cartella di pagamento è lo strumento con cui lo Stato richiede il pagamento di tributi scaduti attraverso il suo organo, chiamato Agenzia delle entrate (ex Equitalia), deputato alla riscossione e al recupero delle imposte e delle tasse dietro specifico incarico che viene chiamato ruolo. La cartella di pagamento deve rispettare determinati requisiti formali e procedurali a meno che non voglia essere considerata illegittima, annullabile o addirittura nulla da pare del contribuente che se la vede notificare a casa.

Come anche descritto dall’agenzia delle entrate è l’atto con l’agenzia delle entrate, per il tramite del suo organo deputato alla riscossione, notifica al contribuente la sua richiesta di pagamento di imposte, tasse, tributi sanzioni ed interessi oltre ai diritti di notifica.

E’ il mezzo con cui che l’Agenzia delle Entrate trasmette un “

ruolo” al contribuente per recuperare i crediti vantati dagli enti creditori (Agenzia delle Entrate, Inps, Comuni, ecc.).

La riscossione dei tributi di competenza dell’Agenzia delle Entrate continua a essere effettuata utilizzando la cartella di pagamento per gli atti derivanti da controllo automatizzato e controllo formale delle dichiarazioni e per le somme dovute in materia di imposta e tasse ipotecarie, tributi speciali catastali e relativi oneri e sanzioni amministrative.

Per garantire una migliore fruibilità delle informazioni e assicurare maggiore chiarezza e trasparenza al contribuente è stato approvato un nuovo modello di cartella di pagamento

(Provvedimento del 14/07/2017) – pdf

Attenzione: Dal 1° luglio, per i giudizi instaurati in primo e in secondo grado, diventa obbligatorio procedere in via telematica alla notificazione del ricorso (a mezzo posta elettronica certificata) e al deposito degli atti processuali (a mezzo del Sistema Informativo della Giustizia Tributaria (S.I.Gi.T.) cui si accede dal Portale della Giustizia tributaria (

www.giustiziatributaria.gov.it). Resta salva la modalità di presentare ricorso nella tradizionale forma cartacea per i giudizi di valore fino a 3 mila euro, in cui il contribuente sta in giudizio senza necessità di un legale.

Con provvedimento del 28 giugno 2019 sono state aggiornate le avvertenze relative alle modalità di impugnazione a seguito delle modifiche apportate in materia di digitalizzazione del processo tributario dal decreto-legge 23 ottobre 2018, n. 119, convertito con modificazioni dalla legge 17 dicembre 2018, n. 136.

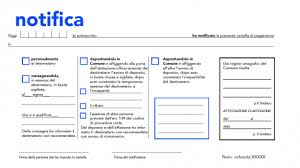

La procedura di notifica della cartella di pagamento

La cartella di pagamento contiene la descrizione delle somme dovute, l’invito a provvedere al pagamento entro 60 giorni dalla notifica, a pena di avvio dell’esecuzione forzata, le istruzioni sulle modalità di pagamento (dove, come), sulle modalità per richiedere la rateazione, sulle modalità per proporre ricorso, l’indicazione del nominativo del responsabile del procedimento di iscrizione a ruolo e di quello di emissione e di notifica della cartella.

La procedura di riscossione è, in sintesi, la seguente: le somme che risultano dovute a seguito dei controlli vengono iscritte a ruolo.

Il ruolo un elenco formato dall’ente impositore, ai fini della riscossione, che contiene i nominativi dei debitori e le somme dovute.

Il ruolo viene trasmesso a Agenzia delle Entrate – Riscossione che provvede alle successive procedure che sono nel dettaglio:

- predisposizione e notifica delle cartelle

- riscossione delle somme e relativo riversamento alle casse dello Stato e degli altri enti impositori

- avvio dell’esecuzione forzata in caso di mancato pagamento.

In caso di mancato pagamento della cartella nel termine di 60 giorni, sulle somme iscritte a ruolo sono dovuti gli interessi di mora maturati giornalmente dalla data di notifica della stessa, gli oneri di riscossione (compensi) dovuti all’agente della riscossione, nella misura piena (calcolato sul capitale e sugli interessi di mora) e tutte le eventuali ulteriori spese derivanti dal mancato (o ritardato) pagamento della cartella.

Trascorso il termine di 60 giorni senza che il contribuente abbia eseguito il pagamento, l’agente della riscossione può mettere in atto le azioni cautelari e conservative e le procedure per la riscossione coattiva su tutti i beni del creditore e dei suoi coobbligati (ad esempio, il fermo amministrativo di beni mobili registrati e il pignoramento dei beni).

In caso di irreperibilità relativa del destinatario, cioè di situazioni di temporanea assenza, o incapacità o rifiuto delle persone legittimate a ricevere gli atti in luogo del destinatario – si procede alla notifica mediante deposito dell’atto nella casa comunale, affissione dell’avviso di deposito in busta chiusa e sigillata alla casa di abitazione, ufficio o azienda del contribuente ed invio di raccomandata con avviso di ricevimento per informare il contribuente degli adempimenti effettuati.

Ravvedimento Operoso e poi cartella di pagamento: cosa fare per lo sgravio

La cartella di pagamento ai contribuenti minimi

Relata di notifica e Cartella di pagamento Equitalia: senza originale l’atto è nullo

Cartella di pagamento: cosa fare

Ci siamo occupati già in un precednte articoli dei cosiddetti strumenti deflattivi del contenzioso ossia in altre parole delle opzioni per il contribuente per evitare il giudizio. Non che abbiamo paura viste le percentuali di vittoria da parte del contribuente che sono tuttaltro che esigue.

Tuttavia sempre meglio trovare una soluzione che metta d’accordo tutti.

Per questo nelle pagine degli avvisi di accertamento o della cartella di pagamento trovate anche le diverse soluzioni come l’accertamento con adesione, la presentazione di istanza per la mediazione etc.

Questo sempre che la cartella non sia propria prescritta, ossia non si sia prescritta la pretesa da parte dell’amministrazione pubblica.

Prescrizione della cartella

Nel seguito trovate non solo i termini di prescrizione ma anche le guide di approfondimento gratuite dedicate a riconoscere i vizi formali, sostanziali e procedurali eventualmente commessi nella formazione dell’atto che potrebbero aiutarvi a far dichiarare illegittima la pretesa da parte dell’erario. Inoltre trovate anche quali sono i passi successivi e gli strumenti che ha disposizione l’agenzia per continuare nel suo processo di riscossione verso il contribuente.

Nella cartella è indicato l’importo totale da saldare e gli enti che ne hanno fatto richiesta, il dettaglio degli importi a debito.

Per questo servizio l’agenzia della riscossione riscuote un compenso che viene annualmente definito da una apposito Decreto legislativo. Il decreto legislativo n. 159/2015 ha stabilito che dal 1° gennaio 2016, il calcolo dell’aggio viene parametro ai giorni di pagamento che identificano il costo che in linea molto teorica l’agenzia della riscossione sostiene per gestire quella pratica:

- pagamento effettuato entro 60 giorni dalla notifica della cartella esattoriale > 3% delle somme riscosse (ante 2016 era 4,65% per cui 1,65% in meno di risparmio rispetto al passato. il 3% non ha un tetto massimo in valore assoluto per cui per una cartella da 100 mila euro o da un milione di euro iniziamo a parlare di cifre che potrebbero, anche se non conosciamo i costi effettivi di gestione, generare un bel guadagno per l’erario

- pagamento effettuato dopo 60 giorni dalla data di notifica della cartella di pagamento > 6% dell’importo dovuto. Anche in questo caso c’è un risparmio significativo per il debitore, che ammonta a due punti percentuali (aggio 8% – oneri di riscossione 6%).

Pagamento in ritardo o oltre la scadenza indicata nella cartella

Entro il termine di 60 giorni dalla data di notifica della cartella esattoriale di pagamento dovrete aver scelto una delle seguenti alternative:

- aver effettuato il pagamento

- aver impugnato l’atto amministrativo presentando ricorso dinnanzi alla commissione tributaria di competenza

- aver presentato istanza di sospensione

Se sono decorsi i 60 giorni e volete comunque pagare allora dovrete recarvi allo sportello per effettuare il ricalcolo delle somme per via degli maggiori interessi che sono maturati dal 61esimo giorno.

Pignoramento Nel frattempo l’agenzia della riscossione continuerà la sua attività di riscossione per cui vale vi consiglio di apprestarvi velocemente onde evitare di trovarvi una delle seguenti spiacevoli sorprese.

- sollecito di pagamento

- pignoramento del quinto dello stipendio

- pignoramento del quinto della pensione

- ipoteca sulla casa

- pignoramento dei conti correnti

- altre forme di pignoramento

In calce all’articolo trovate gli articoli gratuiti di approfondimento dedicato ai vari tipi di pignoramento e come evitarli o impugnarli oltre la somma esatta da pagare. Di conseguenza va aggiornato anche il bollettino Rav allegato all’atto da pagare. All’importo originariamente dovuto si aggiungeranno anche gli interessi di mora (ed eventuali somme aggiuntive per crediti di natura previdenziale calcolati sul solo tributo) previsti dalla legge e versati interamente agli enti creditori.

Tali interessi si applicano giornalmente sulle somme richieste, a partire dalla data della notifica e fino alla data del pagamento.

Quanto si prende l’agenzia della Riscossione per recuperare e riscuotere le somme

La tabella riepiloga le modifiche normative che sono intervenute dal 2012 ad oggi sull’

aggio e gli oneri di riscossione:

Aggio e oneri di riscossione

| Pagamento della cartella |

Oneri di riscossione

per i carichi affidati dal 1/01/2016 |

Aggio

per i ruoli emessi dal 1/01/2013 al 31/12/2015 |

Aggio

dal 1/01/2009 per i ruoli emessi fino al 31/12/2012 |

| Entro 60 giorni dalla notifica |

3% a carico del debitore e il restante 3% a carico dell’ente creditore |

4,65% a carico del debitore e il restante 3,35% a carico dell’ente creditore |

4,65% a carico del debitore e il restante 4,35% a carico dell’ente creditore |

| Dopo 60 giorni dalla notifica |

6% a carico del debitore |

8% a carico del debitore |

9% a carico del debitore |

Gli interessi di mora, applicati per legge su cartelle e avvisi non pagati entro la scadenza, sono fissati annualmente con Provvedimento del Direttore dell’Agenzia delle entrate, sulla base della media dei tassi bancari attivi. Attualmente sono pari al 3,5%. Le somme incassate dall’Agenzia delle entrate-Riscossione (fino al 30 giugno 2017 Equitalia) a questo titolo vengono riversate interamente all’ente creditore.

La tabella riepiloga le modifiche che sono intervenute dal 1999 ad oggi sugli interessi di mora per ritardato pagamento delle somme iscritte a ruolo.

Misura degli interessi di mora per ritardato pagamento delle somme iscritte a ruolo

| Tasso |

Decorrenza |

Provvedimento |

| 4,2% semestrale |

01/01/1999 |

Decreto Ministero delle finanze del 25.02.1999 |

| 8,4000% |

01/01/2000 |

Decreto Ministero delle finanze del 28.07.2000 |

| 6,8358% |

01/10/2009 |

Provvedimento Agenzia delle entrate n. 124741 del 04.09.2009 |

| 5,7567% |

01/01/2010 |

Provvedimento Agenzia delle entrate n. 124566 del 07.09.2010 |

| 5,0243% |

01/10/2011 |

Provvedimento Agenzia delle entrate n. 95314 del 22.06.2011 |

| 4,5504% |

01/10/2012 |

Provvedimento Agenzia delle entrate n. 104609 del 17.07.2012 |

| 5,2233% |

01/05/2013 |

Provvedimento Agenzia delle entrate n. 27678 del 04.03.2013 |

| 5,1400% |

01/05/2014 |

Provvedimento Agenzia delle entrate n. 51685 del 10.04.2014 |

| 4,8800% |

15/05/2015 |

Provvedimento Agenzia delle entrate n. 59743 del 30.04.2015 |

| 4,1300% |

15/05/2016 |

Provvedimento Agenzia delle entrate n. 60535 del 27.04.2016 |

| 3,50% |

15/05/2017 |

Provvedimento Agenzia delle entrate n. 66826 del 04.04.2017 |

| 3,01% |

15/05/2018 |

Provvedimento Agenzia delle entrate n. 95624 del 10.05.2018 |

Cartella di pagamento: pagare, impugnarla o presentare ricorso

Ricorso Istanza Autotutela: moduli e modelli editabili on line

Cartella di pagamento: come pagare ed entro quando la scadenza

Prescrizione Cartella esattoriale Agenzia delle entrate

Rateizzazione della cartella di pagamento: come richiederla e in quante rate si paga il debito

Recupero dei crediti e atto di precetto

Scopri come e quando non si pagano le multe

Mancata Notifica della cartella di pagamento

Domande, consigli e riflessioni

Vi posso dire che nel caso delle cartelle di pagamento è fondamentale verificar fin da subito i termini di prescrizioni connessi alla formazione del ruolo ivi contenuto e del termine di trasmissione dello stesso all’agenzia della riscossione nonché i termini i notifica al contribuente dell’atto. Voi non avete idea di quanti atti vengono notificati in ritardo da parte dell’agenzia della riscossione e non venitemi a dire che questa non è una condotta deplorevole. Non credo che un funzionario che fa questo di mestiere (e lo sa fare bene) non sia in condizioni di comprendere se la notifica sta avvenendo fuori dai termini e quindi in ritardo e perciò nulla.

Ci vorrebbe un filtro in uscita per impedire che pretese erariali chiaramente fuori dai termini non vengano inviate altrimenti.

Non è giusto inviare cartelle di pagamento a persone che per loro formazione culturale non sono nelle condizioni di comprendere quell’atto e verificarne vizi che possano decretarne fin da subito la nullità o l’annullabile ed essere costrette a interrompere attività lavorative, incaricare un dottore commercialista, leggersi blog come questo e perdere tempo prezioso della sua vita per fare una delle cose più naturali di tutti che come dovrebbe essere pagare le tasse. Il contribuente non è visto come un cliente che paga loro lo stipendio. La scarsa qualità percepita degli organi dell’agenzia delle entrate è frutto anche di questo.

Capisco che ce ci sia interesse a creare fabbisogno di posti di lavoro nel pubblico ma non vedo perchè questo debba andare a scapito della collettività. Scusate oggi ho il dente avvelenato perchè sono andato in agenzia della riscossione dove mi ritrovo gli stessi che lavoravano all’agenzia della riscossione ex equitalia e mi trovo sempre le scene di povere signore che non capiscono una faceva di quello che è stato loro notificato una cartella a cui consiglio di richiedere la relata di notifica allo sportello per verificare se è mai avvenuta la notifica per poi scoprire che la notifica entro i termini non è avvenuta. Una signora di 62 anni che arriva alle 8 di mattina e si trova in fila già 50 persone e deve attendere 3 ore prima di parlare e capire solo cosa c’è scritto

ma secondo voi

è normale? E anche se fosse normale perchè divenuto prassi consolidata….

ma è giusto?

| Termini decadenza dell’accertamento sulla dichiarazione dei redditi dell’Agenzia delle Entrate |

|

|

|

|

|

|

|

|

|

Anno di imposta oggetto di accertamento

|

Modello Unico

|

Anno presentazione

|

Termine accertamento Ordinario

|

Termine accertamento Straordinario (Se Omessa Dichiarazione)

|

Adesione al Condono ex L.289/2002 (*)

|

In presenza di reati tributari – Termine accertamento Ordinario

|

In presenza di reati tributari – Termine accertamento Straordinario

|

N

|

N+1

|

N+1

|

N+5

|

N+6

|

|

N+9

|

N+11

|

2000

|

2001

|

30/09/2001

|

31/12/2005

|

31/12/2006

|

31/12/2007

|

|

|

2001

|

2002

|

30/09/2002

|

31/12/2006

|

31/12/2007

|

31/12/2008

|

31/12/2010

|

31/12/2012

|

2002

|

2003

|

30/09/2003

|

31/12/2007

|

31/12/2008

|

31/12/2009

|

31/12/2011

|

31/12/2013

|

2003

|

2004

|

30/09/2004

|

31/12/2008

|

31/12/2009

|

|

31/12/2012

|

31/12/2014

|

2004

|

2005

|

30/09/2005

|

31/12/2009

|

31/12/2010

|

|

31/12/2013

|

31/12/2015

|

2005

|

2006

|

30/09/2006

|

31/12/2010

|

31/12/2011

|

|

31/12/2014

|

31/12/2016

|

2006

|

2007

|

30/09/2007

|

31/12/2011

|

31/12/2012

|

|

31/12/2015

|

31/12/2017

|

2007

|

2008

|

30/09/2008

|

31/12/2012

|

31/12/2013

|

|

31/12/2016

|

31/12/2018

|

2008

|

2009

|

30/09/2009

|

31/12/2013

|

31/12/2014

|

|

31/12/2017

|

31/12/2019

|

2009

|

2010

|

30/09/2010

|

31/12/2014

|

31/12/2015

|

|

31/12/2018

|

31/12/2020

|

2010

|

2011

|

30/09/2011

|

31/12/2015

|

31/12/2016

|

|

31/12/2019

|

31/12/2021

|

2011

|

2012

|

30/09/2012

|

31/12/2016

|

31/12/2017

|

|

31/12/2020

|

31/12/2022

|

2012

|

2013

|

30/09/2013

|

31/12/2017

|

31/12/2018

|

|

31/12/2021

|

31/12/2023

|

2013

|

2014

|

30/09/2014

|

31/12/2018

|

31/12/2019

|

|

31/12/2022

|

31/12/2024

|

2014

|

2015

|

30/09/2015

|

31/12/2019

|

31/12/2020

|

|

31/12/2023

|

31/12/2025

|

2015

|

2016

|

30/09/2016

|

31/12/2020

|

31/12/2021

|

|

31/12/2024

|

31/12/2026

|

2016

|

2017

|

30/09/2017

|

31/12/2021

|

31/12/2022

|

|

31/12/2025

|

31/12/2027

|

2017

|

2018

|

30/09/2018

|

31/12/2022

|

31/12/2023

|

|

31/12/2026

|

31/12/2028

|

2018

|

2019

|

30/09/2019

|

31/12/2023

|

31/12/2024

|

|

31/12/2027

|

31/12/2029

|

2019

|

2020

|

30/09/2020

|

31/12/2024

|

31/12/2025

|

|

31/12/2028

|

31/12/2030

|

2020

|

2021

|

30/09/2021

|

31/12/2025

|

31/12/2026

|

|

31/12/2029

|

31/12/2031

|

|

|

|

|

|

|

|

|

| (*) Verifica del periodo di copertura del condono |

|

|

|

|

Per le parti in grassetto e più precisamente dagli avvisi di accertamento aventi ad oggetto il periodo di imposta 2015 dovrete verificare la maggiorazione dei termini di accertamento introdotti con la nuova legge di stabilità 2016 che di fatto aumenta di un anno la scadenza (dal quarto al quinto per intenderci) e in caso di omessa presentazione della dichiarazione diventa di otto anni. A titolo di esempio per quelli sul 2015 il termine sarà il 31 dicembre 2021 e non più 2020 e così via via per ogni anno.

La cartella di pagamento è lo strumento con cui lo Stato richiede il pagamento di tributi scaduti attraverso il suo organo, chiamato Agenzia delle entrate (ex Equitalia), deputato alla riscossione e al recupero delle imposte e delle tasse dietro specifico incarico che viene chiamato ruolo. La cartella di pagamento deve rispettare determinati requisiti formali e procedurali a meno che non voglia essere considerata illegittima, annullabile o addirittura nulla da pare del contribuente che se la vede notificare a casa.

La cartella di pagamento è lo strumento con cui lo Stato richiede il pagamento di tributi scaduti attraverso il suo organo, chiamato Agenzia delle entrate (ex Equitalia), deputato alla riscossione e al recupero delle imposte e delle tasse dietro specifico incarico che viene chiamato ruolo. La cartella di pagamento deve rispettare determinati requisiti formali e procedurali a meno che non voglia essere considerata illegittima, annullabile o addirittura nulla da pare del contribuente che se la vede notificare a casa.