Il dubbio sul pagamento della Tasi sulla seconda casa innesca domande che si ripercuotono anche sull’IMU e sulla TARI per cui cerco di darvi alcuni chiarimenti utili in risposta ai quesiti che giungono dai lettori. La potestà impositiva della TASi è dei Comuni che utilizzano le entrate generate da questa tassa per erogare i servizi indivisibili alla collettività (strade, illuminazione, scuola, ordine pubblico, etc…).

Il dubbio sul pagamento della Tasi sulla seconda casa innesca domande che si ripercuotono anche sull’IMU e sulla TARI per cui cerco di darvi alcuni chiarimenti utili in risposta ai quesiti che giungono dai lettori. La potestà impositiva della TASi è dei Comuni che utilizzano le entrate generate da questa tassa per erogare i servizi indivisibili alla collettività (strade, illuminazione, scuola, ordine pubblico, etc…).

Il problema è capire se e come si paga la TASI sulla seconda casa sia nel caso sia affittata si sfitta.

Sicuramente sappiamo che l’IMU sull’animazione principale che tantissimi di vi voi chiamano prima casa (se vogliamo anche un pò impropriamente) non è dovuta in quanto il legislatore ne ha stabilito l’esenzione dal secondo anno successivo alla sua entrata in vigore.

La domanda allora diviene “devo pagare la TASI su una seconda“.

Non solo… e se la seconda casa viene data in affitto per tutto l’anno? O anche semplicemente per una parte dell’anno? Chi deve pagare la TASI???

Al pari di quanto avviene per l’IMU, la TASI sulla prima casa, o per meglio dire sull’abitazione principale non si paga. Il primo vero chiarimento che do è sulla definizione di abitazione principale valevole ai fini dell’IMU perché potreste avere la prima sorpresa in quanto il legislatore prevede sia per il proprietario che dimora abitualmente nello stabile ma anche se vi dimorano i familiari a suo carico. A questo punto dovrete anche sapere cosa si intende per familiari e così avrete il quadro completo.

Alcuni di voi lettori quindi scambiano la seconda casa con la prima casa per cui spero di ver0 tolto il dubbio ad alcuni di voi che lo chiedevano in quanto avevano dei familiari che dimoravano dentro la casa e credevo che fosse considerata come seconda.

Quando si paga la TASi sulla seconda casa

Importante: la somma dell’IMU e della TASI non possono comunque superare l’aliquota massima del 10,6 per mille. Spesso alcuni comuni decidono di adottare una aliquota massima del 10,6 per mille a titolo di TASI in modo da semplificare anche l’onere amministrativo in carico al contribuente che così. si troverà a dover versare una sola tass per cui a fare i conti con un unico modello F24 e unici codici tributo.

Tuttavia anche se potrebbe sembrare una semplificazione per alcuni contribuenti crea il panico perchè magari sentono l’amico che vive in un altro comune che invece paga e non ci capiscono più niente. La risposta ed il consiglio è sempre quello di verificare con la delibera alla mano vigente al momento del pagamento.

Vi sono stati anche die casi in cui il Comune ha deliberato sia IMU sia TASI andando oltre questo limite ma così non può avvenire e dubito che oggi vi sia questo fenomeno.

Escludendo quindi il caso in cui sulla seconda casa il Comune abbia già stabilito una aliquota del 10,60 per mille la TASI sulla seconda casa dovrà essere pagata.

Ulteriore indicazione che do è di visionare sempre e comunque la delibera del proprio comune che ogni anno, o quasi, modifica o conferma le disposizioni dell’anno precedente in materia di aliquota applicata e d fattispecie che consentono l’esenzione.

Come si paga la TASI sulla seconda casa

Una volta compreso che la TASI sulla seconda casa si paga resta capire come pagarla e quali sono le modalità di versamento del modello F24 per ottemperare all’obbligo imposta dalla legge entro la scadenza.

TASI e Seconda Casa Affittata

La TASI sulla seconda casa data in affitto o locazione dovrà comunque essere pagata ma in misura inferiore in quanto l’inquilino se ne dovrà accollare una quota. Per esperienza registro che in molti casi la quota TASi a carico dell’inquilino in genere va dal 10% al 30% da frazionare pro quota per la durata effettiva dell’affitto durante l’anno.

Il proprietario dell’abitazione versa il 90% del tributo qualora l’inquilino abbia preso possesso dell’abitazione dal primo gennaio al 31 dicembre. Laddove l’affitto sia iniziato in corso d’anno vale la regola dei 15 giorni secondo cui il calcolo della quota TASI dovuta dall’inquilino deve essere effettuato per la frazione corrispondete al periodo di effettivo possesso.

In sintesi il proprietario versa il 90% del tributo mentre l’inquilino versa la restante parte. Supponendo che l’inumino sia entrato il primo luglio e resti fino al 31 dicembre, l’inquilino pagherà solo la metà del 10% a suo carico. Spero con questo esempio di avervi fatto capire come avviene il calcolo.

Ricorda che i Comuni godono di una forte discrezionalità in materia di TASI. Possono abolirla o ridurla, o stabilire esenzioni per le seconde case sfitte, usate in maniera discontinua, ecc. Quindi, per evitare di commettere errori, la tua prima fonte di informazione dovrebbe essere sempre il tuo Comune.

Il Calcolo della TASI Sulla Seconda Casa

Il calcolo della TASI sulla seconda casa è lo stesso utilizzato per l’IMU. L?unico element che varia è l’alaiquota a cui applicare la base imponibile. Nel seguito a beneficio di tutti vi riepilogo in sintesi la tabella con le fattispecie che vi potete trovare.

Ve lo riepilogo in pochi passaggi così da spiegarvi la tabella:

Nella seguente tabella potete trovare le principali indicazioni utili per il calcolo:

| CAT. CATASTALE | TIPOLOGIA | CRITERI DI CALCOLO IMU | Competenza 2014 |

| A/1, A/8, A/9 | Abitazioni di pregio di vario genere | RC*1,05*160/100* aliquota | Comune |

| A/2, A/3, A/4, A/5, A/6, A/7, A/11 | Abitazioni di vario genere | RC*1,05*160/100* aliquota |

Prendete la rendita catastale aggiornata dell’unità locale, casa, immobile, fabbricato o appartamento, villa che sia e la dovete rivalutare per il 5% per cui basterà prendere il valore e moltiplicarlo per 105%.

Il risultato andrà moltiplicato per il moltiplicatore previsto per le seconde case di civile abitazione e uguale a 160.

Successivamente dovrete applicare questo valore per l’aliquota stabilita dal comune in genere giriamo intorno al 3 per mille. Per calcolarlo dovrete prendere l’aliquota e dividere il numero per mille e moltiplicarlo per la percentuale.

Ricordo che per case di civile abitazioni intendo le classe di categoria catastale A, escluso A10 (che sono uffici).

La scadenza per l’effettuazione del pagamento coincide con quella dell’IMU per cui avremo:

- 16 giugno per la prima rata

- 16 dicembre per la seconda rata

é consentito anche il pagamento in un’unica soluzione da effettuarsi entro il 16 giugno di ciascun anno. Non sarà consentito naturalmente il pagamento il 16 dicembre.

Pagamento con modello F24

Per il pagamento della TASI sulla seconda casa si utilizza comunque la stessa modalità prevista per la prima per cui il modello F24 oppure utilizzando il bollettino postale.

I Codici Tributo per la TASI sulla Seconda Casa

I codici tributo da utilizzare per la seconda casa o altre abitazioni diverse all’abitazione principale e o prima casa sono i seguenti.

- 3961 – TRIBUTO PER I SERVIZI INDIVISIBILI PER ALTRI FABBRICATI

- 3962 – TRIBUTO PER I SERVIZI INDIVISIBILI – INTERESSI

- 3963 – TRIBUTO PER I SERVIZI INDIVISIBILI – SANZIONI

Sezione modello F24 da compilare: IMU ED ALTRI TRIBUTI LOCALI

Tributo da utilizzare solo per importi a debito.

Riferimento Normativo: LEGGE 147 del 27/12/2013 Art. 1 Comma 639 Visualizza Risoluzione

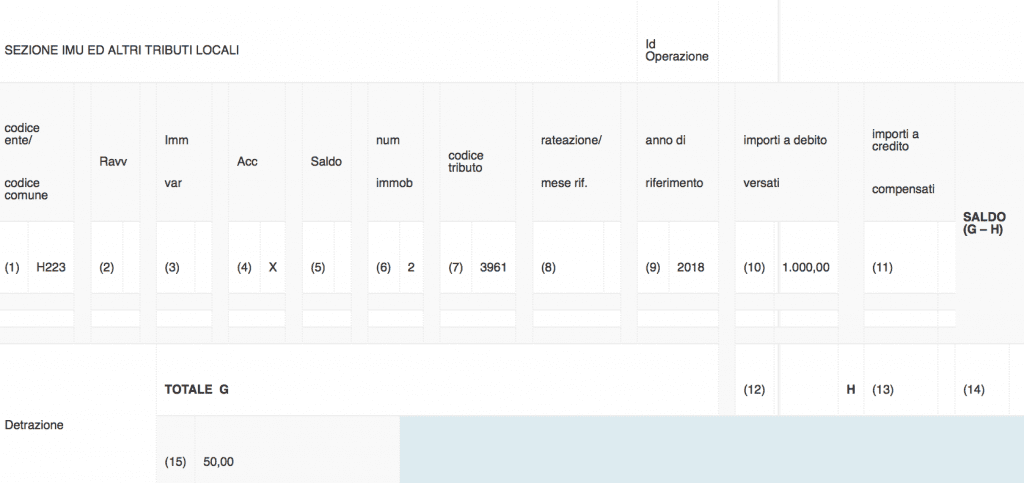

Esempio versamento TASI seconda casa

I dati proposti nell’esempio sono solo a titolo esemplificativo

| Importo: | 1.000,00 Euro |

| Anno di imposta: | 2018 |

| Comune competente per l’imposta : | Reggio Emilia |

| Numero immobili: | 2 |

| Pagamento in acconto | |

| Eventuale detrazione concessa dal comune: | 50,00 Euro |

| Campi del modello F24 | come compilare il campo |

|---|---|

| (1) codice ente/codice comune: | Codice comune (Tabella dei Codici Catastali dei Comuni), nell’esempio H223 |

| (2) ravv.: | barrare la casella in caso di ravvedimento |

| (3) immob. variati: | barrare se sono intervenute variazioni per uno o piu’ immobili che richiedono la presentazione della dichiarazione di variazione |

| (4) acc.: | barrare la casella se il pagamento si riferisce all’acconto |

| (5) saldo: | barrare la casella se il pagamento si riferisce al saldo. Se il pagamento e’ effettuato in un unica soluzione barrare entrambe le caselle |

| (6) numero immobili: | indicare il numero degli immobili (massimo 3 cifre), nell’esempio 2 |

| (7) codice tributo: | indicare 3961 |

| (8) rateazione/mese rif: | non compilare |

| (9) anno di riferimento: | Anno d’imposta per cui si effettua il pagamento, nell’esempio 2018 |

| (10) importi a debito versati: | indicare l’importo a debito, nell’esempio 1.000,00 |

| (11) importi a credito compensati: | non compilare |

| (12) TOTALE G: | somma degli importi a debito indicati nella sezione IMU e Altri Tributi Locali |

| (13) TOTALE H: | somma degli importi a credito indicati nella sezione IMU e Altri Tributi Locali, non compilare se non sono presenti importi a credito |

| (14) SALDO (G-H): | indicare il saldo (TOTALE G – TOTALE H) |

| (15) detrazione: | eventuale detrazione concessa dal comune, nell’esempio 50,00 |