Aggiornato il 4 Maggio 2023

Vediamo quali potrebbero essere le sanzioni derivanti dall’errata quantificazione dell’imposta, da beni che si scoprono di avere successivamente e quindi prima non erano entrati nella denuncia. Cosa fare in caso di accertamento da parte del fisco?

Vediamo quali potrebbero essere le sanzioni derivanti dall’errata quantificazione dell’imposta, da beni che si scoprono di avere successivamente e quindi prima non erano entrati nella denuncia. Cosa fare in caso di accertamento da parte del fisco?

Passiamo anche per la quantificazione dei termini della prescrizione ad essa legati.

Quali sanzioni mi possono applicare sulle successioni

Ne esistono svariate legate a tutti gli adempimenti che dovrete porre in essere in caso di successione.

In sintesi vi segnalo che potrebbero esserci errori legati a:

- Omessa denuncia di successione

- Infedele denuncia o dichiarazione di successione

- Mancanza di attivi nell’attivo ereditario

- Errata deduzione di passività dall’attivo

- Violazioni procedurali nella determinazione degli attivi

- Omessa presentazione di documentazione

- Indebita fruizione benefici della prima casa sulle successioni

Vediamo in cosa consistono e a quali sanzioni amministrative potreste andare incontr, anche per farvi rendere conto di quello che rischiate se voleste porre in essere dei comportamenti che non sono contrari a norme di legge.

Omessa Denuncia di successione

Omessa dichiarazione con omessi versamenti

Nel caso in cui vi troviate ad esservi dimenticati di presentare la denuncia o dichiarazione di successione sappiate che la sanzione amministrativa è pari ad un importo percentuale che va dal 100 per cento al 200 per cento della maggiore imposta di registro accertata e non versata.

Omessa dichiarazione senza omessi versamenti

Tuttavia nel caso si accerti che non c’è stata poi un’omissione nel versamento dell’imposta sulle successioni, ma solo la mancata presentazione della denuncia, allora si applica una sanzione che può andare da 258 euro a 1.032 euro a patto sempre che non vi sia stato un mancato versamento di imposta.

Attivi scoperti successivamente

In questa fattispecie si dovrà procedere alla presentazione di una denuncia o dichiarazione di successione integrativa a cui di applicheranno le sanzioni nella misura vista sopra ossia dal 100 per cento al 200 per cento del tributo omesso o da 258 euro a 1.032 nel caso i maggiori attivi non erano soggetti al pagamento dell’imposta di successione.

Passività dedotte eccessivamente dall’attivo ereditario

Come abbiamo visto nell’articolo dedicato alla composizione dell’attivo ereditario, ci sono attività da sottoporre a tassazione e passività che devono essere scomputate dall’imponibile per cui qualora lo aveste fatto in modo errato e si fosse venuta a creare una minore imposta accertata dal fisco in un momento successivo allora ricadrete nella tipologia di imposta che va dal 100% al 200% del tributo.

Violazioni procedurali nel calcolo dell’attivo o dell’imposta

Ci possono essere poi casistiche legati alle procedure o alla produzione di documentazione che serve a quantificare correttamente all’ufficio l’imposta ma che spesso in buona fede non viene prodotta al momento perchè non se ne aveva conoscenza. Qualche giorno fa mio padre è stato chiamato dal funzionario di una frazione vicino a dove abitava mio nonno ed è stato avvertito che aveva un piccolo terreno. Tralasciando il fatto che già immaginavo di poterci fare una vigna per smettere di lavorare e vivere del vino prodotto ci siamo recati al comune e dopo aver viso che il terreno in realtà era una superficie inutilizzato di pochi metri quadrati del valore di 1.500 euro ci dissero che avremmo dovuto fare una dichiarazione integrativa, versare imposte ecc e tasse intorno ai mille euro e che saremmo dovuti tornare li altre tre volte per cui abbiamo deciso di donarlo al comune e rinunciarvi. Addio vigna…

Ma ne esistono altre come nel caso per esempio delle cassette di sicurezza del defunto che devono essere aperte necessariamente in presenza di funzionari della banca. Non pensate di farlo di nascosto se non avete il favore del direttore di banca, perchè i vostri accessi alle cassette sono archiviati, ossia annotati, in appositi registri. Se effettuati troppo spesso fanno presumere che avete rotoli di contante non dichiarato al fisco.

Dichiarazione di successione infedele o sbagliata

In questo caso potrete essere puniti con una sanzione amministrativa che va dal 100 per cento al 200 per cento della differenza di imposta derivante dalla denuncia corretta mentre se gli errori non indicono sulla determinazione dell’imposta allora potrete essere sanzionati con una multa che va da 258 euro a 1.032 euro.

Lo stesso trattamento avviene nel caso di attestazione di deduzioni non corrispondenti al vero o la mancata allegazione di documentazione che sarebbe servita alla corretta liquidazione dell’imposta a carico dell’ufficio dell’agenzia delle entrate a cui vi recherete.

Mancata denuncia di cassette di sicurezza, casseforti, valige e materassi pieni di contanti

Le stesse sanzioni che vedete sopra vi potrebbero essere applicate nel caso in cui non abbiate dichiarato e aperto con un funzionario dell’agenzia delle entrate o con un Notaio di vostra fiducia (preferibile) la cassetta di sicurezza. Per queste poi se non mi sbaglio la banca invia comunque una lista all’amministrazione finanziaria degli intestatari per cui occhio a non fare i furbetti. Discorso uguale se scoprite materassi pieni di contanti o cassaforti dietro il quadro di quando eravate piccoli (un pò il sogno dell’immaginario collettivo che solitamente viene infranto). Anche in questo caso dovreste dichiararli per verificare la composizione del contenuto e naturalmente vedere se possono rientrare nell’attivo ereditario da suddividere tra gli eredi e su cui eventualmente applicare le imposte.

Ovviamente anche se siete in combutta con i funzionari dell’agenzia sappiate che loro saranno puniti con il doppio della sanzione vista sopra che va dal 100% al 200% dell’imposta omessa compresi i funzionari di banca.

Entro quando devono essere accertate le sanzioni sulle empiste di successione: la prescrizione

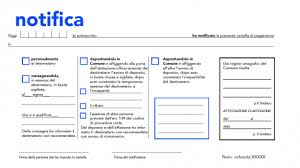

Il termine entro cui dovrebbero al massimo notificarvi un avviso di accertamento con il quale vi comunicano che secondo i loro calcolo o le loro risultanze presenti in anagrafe tributaria dovete maggiori (o anche minori, anche se o questo capita molto ma molto di meno) è il 31 dicembre del quinto anno successivo a quello di presentazione della violazione che coincide con il termine di versamento ordinario dell’imposta di successione.

Il Termine invece per la riscossione del tributo (è diverso in quanto stiamo parlando invece qui della cartella blu di equitalia o agenzia della riscossione) è di cinque anni.

Leggi anche l’articolo dedicato ai Beni esenti da tasse nella successione

Morte del Dipendente TFR ai Figli, Coniuge e Familiari

Morte di un Genitore: cosa fare

Ravvedimento operoso

In tutti i casi vi ricordo che è possibile sanare la situazione avvalendosi del ravvedimento operoso sull’imposta di successione per cui sbrigatevi ad usarlo se pensate di non aver versato la maggiore imposta.

Mi ricordo che anche per questa tipologia di imposta si potrà accedere al ravvedimento operoso sono la base cui applicare le nuove riduzioni modificate anche con la legge di stabilità 2016 vanno dal 100% al 200% dell’imposta dovuta.

Detto ciò vi segnalo un articolo dedicato al ravvedimento operoso imposta di successione o donazione dove troverete le percentuali da applicare in base al momento in cui procedere al calcolo e versamento.

La dichiarazione dei redditi del defunto: chi la deve compilare?

Leggi l’articolo dedicato alla dichiarazione dei redditi 730 o Unico del defunto in cui troverete le persone obbligate alla presentazione della dichiarazione e alla compilazione e le tempistiche per la trasmissione telematica.