Aggiornato il 4 Maggio 2023

Il possesso di un conto corrente estero è una problema delicato, di difficile gestione, che può esporre il contribuente persona fisica o società ad accertamenti con tassazione delle somme, anche per piccole somme di denaro o altre attività e strumenti finanziari (polizze, pensioni etc). Vediamo come e quando dichiarare l’esistenza di questi conti esteri e quali sono le armi per difendersi da un ipotetico accertamento fiscale dell’Agenzia delle Entrate che potrebbe presupporre che quei soldi derivino da attività in nero o comunque da redditi non dichiarati precedentemente.

Quando dichiarare le somme nella dichiarazione dei redditi 2022

Il quadro RW della dichiarazione dei redditi sia che utilizziate il modello 730 o il modello Unico Persone fisiche, deve essere compilato, ai fini del monitoraggio fiscale, dalle persone fisiche residenti in italia che detengono investimenti all’estero e attività estere di natura finanziaria a titolo di proprietà o di altro diritto reale indipendentemente dalle modalità della loro acquisizione e, in ogni caso, ai fini dell’imposta sul valore degli immobili all’estero (ivie) e dell’imposta sul valore dei prodotti finanziari dei conti correnti e dei libretti di risparmio detenuti all’estero (IVAFE).

Sotto i 15 mila euro esenzione monitoraggio fiscale

L’obbligo di monitoraggio non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (art. 2 della legge n. 186 del 2014); resta fermo l’obbligo di compilazione del quadro laddove sia dovuta l’IVafe.

Non parliamo di strumenti finanziari detenuti all’estero in regime di risparmio amministrato o comunque soggetti al regime di ritenuta d’acconto alla fonte, come potrebbero essere azioni o quote di fondi comuni i investimento per esempio.

L’obbligo di monitoraggio non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (art. 2 della legge n. 186 del 2014); resta fermo l’obbligo di compilazione del quadro laddove sia dovuta l’IVafe.

Casi di esenzione dall’indicazione

L’obbligo di monitoraggio non sussiste, inoltre per le persone fisiche che prestano lavoro all’estero per lo stato italiano, per una sua suddivisione politica o amministrativa o per un suo o per l’ente locale e le persone fisiche che lavorano all’estero presso organizzazioni internazionali cui aderisce l’Italia la cui residenza fiscale, o in Italia sia determinata, in deroga agli ordinari criteri previsti dal tuir, in base ad accordi internazionali ratificati. L’esenzione vale anche nel caso di contribuenti residenti in Italia che prestano la propria attività lavorativa in via continuativa all’estero in zone di frontiera ed in altri paesi limitrofi

Con riferimento agli investimenti e alle attività estere di natura finanziaria detenute nel paese in cui svolgono la propria attività lavorativa. Tale esonero viene riconosciuto solo qualora l’attività lavorativa all’estero sia stata svolta in via continuativa per la maggior parte del periodo di imposta e a condizione che entro sei mesi dall’interruzione del rapporto di lavoro all’estero, il lavoratore non detenga più le attività all’estero. diversamente, se il contribuente entro tale data non ha riportato le attività in Italia o dismesso le stesse, è tenuto ad indicare tutte le attività detenute all’estero durante l’intero periodo d’imposta.

Qualora il contribuente è esonerato dal monitoraggio, è in ogni caso tenuto alla compilazione della dichiarazione per l’indicazione dei redditi derivanti dalle attività estere di natura finanziaria o patrimoniale nonché del presente quadro per il calcolo dell’IVIE e dell’IVAFE.

Quali attività vanno sempre dichiarate all’estero

Queste attività vanno sempre indicate nel presente quadro in quanto di per sé produttive di redditi di fonte estera imponibili in Italia. A titolo esemplificativo, devono essere indicate:

- attività i cui redditi sono corrisposti da soggetti non residenti, tra cui, le partecipazioni al capitale o al patrimonio di soggetti non residenti, le obbligazioni estere e i titoli similari, i titoli pubblici italiani e i titoli equiparati emessi all’estero, i titoli non rappresentativi di merce e i certificati di massa emessi da non residenti (comprese le quote di oicr esteri), le valute estere, depositi e conti correnti bancari costituiti all’estero indipendentemente dalle modalità di alimentazione (ad esempio, accrediti di stipendi, di pensione o di compensi);

- contratti di natura finanziaria stipulati con controparti non residenti, ad esempio finanziamenti, riporti, pronti contro termine e prestito titoli; n contratti derivati e altri rapporti finanziari stipulati al di fuori del territorio dello stato;

- metalli preziosi detenuti all’estero;

- diritti all’acquisto o alla sottoscrizione di azioni estere o strumenti finanziari assimilati;

- forme di previdenza complementare organizzate o gestite da società ed enti di diritto estero, escluse quelle obbligatorie per legge;

- le polizze di assicurazione sulla vita e di capitalizzazione sempreché la compagnia estera non abbia optato per l’applicazione dell’imposta sostitutiva e dell’imposta di bollo e non sia stato conferito ad un intermediario finanziario italiano l’incarico di regolare tutti i flussi connessi con l’investimento, con il disinvestimento ed il pagamento dei relativi proventi;

- le attività finanziarie italiane comunque detenute all’estero, sia ad esempio per il tramite di fiduciarie estere o soggetti esteri interposti,sia in cassette di sicurezza;

- le attività e gli investimenti detenuti all’estero per il tramite di soggetti localizzati in paesi diversi da quelli collaborativi nonché in entità giuridiche italiane o estere, diverse dalle società, qualora il contribuente risulti essere “titolare effettivo”;

- le attività finanziarie estere detenute in Italia al di fuori del circuito degli intermediari residenti;

- i titoli o diritti offerti ai lavoratori dipendenti ed assimilati che danno la possibilità di acquistare, ad un determinato prezzo, azioni della società estera con la quale il contribuente intrattiene il rapporto di lavoro o delle società controllate o controllanti (cd. stock option), nei casi in cui, al termine del periodo d’imposta, il prezzo di esercizio sia inferiore al valore corrente del sottostante. se il piano di assegnazione delle stock option prevede che l’assegnatario non possa esercitare il proprio diritto finché non sia trascorso un determinato periodo (cd. vesting period), le stesse non devono essere indicate nel presente quadro fino a quando non sia spirato tale termine, mentre devono essere indicate in ogni caso, quindi, anche nel corso del vesting period, qualora siano cedibili.

Si precisa che le attività finanziarie detenute all’estero vanno indicate nel presente quadro anche se immesse in cassette di sicurezza.

Dove sono i soldi: paese a fiscalità privilegiata o no

Prima del 2009 si dormivano sogni tranquilli in quanto non esistevano dei veri e proprio obblighi dichiarativi o meglio il quadro normativo non era così strutturato e non prevedeva questa presunzione secondo cui le attività finanziarie detenute in paesi a fiscalità privilegiata si presumono generate da redditi non tassati per cui saranno riprese a tassazione in Italia.

Questa la sintesi di questa norma anti evasione.

L’articolo 12, comma 2, del Dl 78/2009 recita infatti che gli investimenti e le attività di natura finanziaria che sono possedute negli Stati o territori a regime fiscale privilegiato si presumono costituite, salvo prova contraria a carico del contribuente, mediante redditi sottratti a tassazione in Italia.

Un classica esempio sono i conti in Svizzera o Lichstein, Madera o le Cayman, tanto per citarne alcuni ,o anche in altri paesi a fiscalità privilegiata la cui lista trovate in calce all’articolo.

Come fare per evitare di essere accertati

Dovete in sostanza adempiere agli obblighi sul monitoraggio fiscale che impongono la dichiarazione all’interno del quadro RW della dichiarazione verificando:

- prima di tutto che non siano prescritti i termini dell’accertamento fiscale

- verificando che non facciano riferimento a periodi non più accertabili inquietante punto precedenti all’entrata in vigore della norma

- verificare che no facciano riferimento a casi di esenzione dalla dichiarazione

- verificare che non debbano applicarsi solo i casi di dichiarazione infedele per omessa compilazione del quadro RW

Talune volte derivano dal fatto che si avevano immobili all’estero che sono stati ceduti e le somme sono rimaste sul conto estero e spesso la motivazione in effetti deriva dal fatto di non volerle tassare. Non a caso si è cercato a botte di volontari discolpare, di scudi stellati o altri nomi di fantasia che niente altro sono se non condoni fiscali, di far rientrare queste somme in Italia.

Ma l’italiano che non paga le tasse comunque resta di base pronto anche ad accettare pagamenti di condoni più o meno light. Per cui sembrerebbero esserci ancora molte persone che detengono somme all’estero e non ci pensano proprio di dichiarare qualcosa in Italia, perchè preferiscono farsi qualche viaggio in aereo o in macchina e riportarle in Italia, così svuotando piano piano i conti esteri.

Inutile dire che qualora vi trovassero alla dogana con soldi non dichiarati questo vi esporrebbe a sanzioni più salate!

Come difendersi all’atto di accertamento fiscale dell’agenzia delle entrate

La presunzione relativa del fisco si vince mediante la dimostrazione che i proventi o il denaro sul conto corrente estero derivino da una attività, o più in generale da un reddito di qualsiasi natura, che è stato tassato all’estero.

La norma non ha efficacia retroattiva… per cui se vi accertano periodi di imposta prima del 2009 questa norma presuntiva non vale (Cfr Ctr di Milano Sentenza n. 1865/1/17). Questo perché il contribuente in assenza della norma non era obbligato a pre-costituire una forma di prova contro una presunzione che a quel tempo non esisteva.

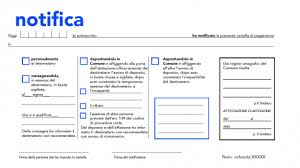

Le modalità di compilazione le trovate nel fascicolo 2 delle istruzioni allegate alla dichiarazione dei redditi. Nel seguito trovate il modello riferito alla dichiarazione dei redditi 2017 da scaricare gratuitamente.

Raddoppio termini decadenza accertamento quadro RW

I termini di scadenza per le azioni di accertamento raddoppiano in caso di omessa presentazione del quadro RW nel caso di investimenti e attività finanziarie detenuti in un paradiso fiscale. Le norme, come stabilito dall’ordinanza della Corte di cassazione n. 8653 del 16 marzo 2022 lo prevede espressamente stabilendone anche l’efficacia retroattiva

Istruzioni e trasmissione dichiarazione Compilazione dichiarazione dei redditi

In generale tutti i contribuenti sono tenuti alla compilazione della dichiarazione dei redditi eccetto coloro che non hanno redditi o elementi patrimoniali o che non beneficiano delle cause di esonero dalla dichiarazione per particolari tipologie di reddito o per redditi bassi al di sotto di determinati limiti. Da sapere che tutti i contribuenti sono obbligati a presentare la dichiarazione esclusivamente per via telematica, direttamente o tramite intermediario abilitato.

Sono esclusi da tale obbligo e pertanto possono presentare il modello REDDITI cartaceo, presso un qualsiasi ufficio postale, i contribuenti che:

- pur possedendo redditi che possono essere dichiarati con il mod. 730, non possono presentare il mod. 730;

- pur potendo presentare il mod. 730, devono dichiarare alcuni redditi o comunicare dati utilizzando i relativi quadri del modello REDDITI (RM, RT, RW);

- devono presentare la dichiarazione per conto di contribuenti deceduti

Elenco Pesi a fiscalità privilegiata aggiornato

Alderney (Isole del Canale) firmato accordo D.M. 27.04.2015

Andorra, sottoscritto accordo con l’Italia;

Anguilla, firmato accordo con l’Italia.

Antille Olandesi, firmato accordo con l’Italia.

Aruba, firmato accordo con l’Italia.

Bahamas

Barbados (sottoscritta Convenzione con l’Italia)

Barbuda

Belize, firmato accordo con l’Italia

Bermuda, firmato accordo con l’Italia

Brunei

Filippine, firmato accordo con l’Italia

Gibilterra, firmato accordo con l’Italia

Gibuti (ex Afar e Issas) Grenada

Guatemala

Guernsey (Isole del Canale), firmato accordo con l’Italia.

Herm (Isole del Canale), firmato accordo con l’Italia.

Hong Kong, convenzione iniziata ma non ancora conclusa, forse esce dal 2016;

Isola di Man, firmato accordo con l’Italia.

Isole Cayman, firmato accordo con l’Italia.

Isole Cook

Isole Marshall

Isole Turks e Caicos, (firmato accordo con l’Italia).

Isole Vergini britanniche, (firmato accordo con l’Italia).

Isole Vergini statunitensi

Jersey (Isole del Canale), firmato accordo con l’Italia.

Kiribati (ex Isole Gilbert)

Libano

Liberia

Liechtenstein (firmato accordo con l’Italia)

Lussemburgo (uscito dalla lista)

Macao

Maldive

Malesia firmato accordo con l’Italia.

Montserrat firmato accordo con l’Italia.

Nauru

Niue

Nuova Caledonia

Oman

Polinesia francese

Saint Kitts

Nevis

Salomone

Samoa

Saint Lucia

Saint Vincent e Grenadine

Sant’Elena

Sark (Isole del Canale)

Seychelles

Tonga

Tuvalu (ex Isole Ellice)

Vanuatu

Come Compilare il Quadro RW per i redditi e i patrimoni all’estero

Salve, ho un conto corrente da anni nel mio paese de origine Colombia, ho la cittadinanza italiana e nel corso degli anni facevo degli invii de denaro provenienti dal mio stipendio (in regola quindi dichiarati) a parenti per il mantenimento de mia madre e il resto da depositare in un conto pensando de tornare un giorno e magari comprare una casa, purtroppo le cose sono cambiate e ho deciso de rimanere in Italia ma il mio dubbio e’ se porto di nuovo quei soldi in Italia devo pagare qualcosa , saranno tassati ? non ho mai dichiarato nel 730 quel conto corrente perché non era de guadagni esteri ma del mio stipendio in Italia. Non si tratta de una grande somma al massimo sarò arrivata al giorno de oggi fra 15/20.000 euro. Grazie e cordiali saluti.

Buonasera, ma il conto di una piattaforma trading estera (etoro, etc) va sempre dichiarata? Se si secondo quale legge?

Grazie

vorrei portare una somma (50.000) provenienti dalla vendita della mia casa in una banca Svizzera,sono pensionata da 500 euro al mese,non sono tenuta a fare il 730 e intendo lasciare i soldi in deposito senza usarli.Posso farlo?

Buongiorno,

ho ricevuto di ravvedimento operoso per mancata compilazione nella dichiarazione dei redditi del 2018 (relativa al 2017) del quadro RW relativamente ad un conto detenuto in Inghilterra per circa 20.000 sterline, percepiti fino al Giugno 2017, come borsa di studio, somma già tassata in UK per servizi prestati presso un ente pubblico inglese.

Il contratto di lavoro è terminato a Luglio 2017 ma sono tornato poco prima – a metà Giugno – in Italia sfruttando ferie arretrate). A partire da metà Giugno del 2017 ho iniziato un nuovo rapporto di lavoro presso un ente pubblico.

Devo effettuare una dichiarazione integrativo con compilazione UK o posso fornire tale spiegazione in risposta alle anomalie riscontrate dal fisco italiano? La ringrazio se potrà rispondermi

Buon giorno cittadina albanese residente in Italia eredità deposito bancario in Albania. Deve dichiararlo in Italia?

salve, vorrei chiedere un gentile chiarimento: persona con cittadinanza non italiana (europa), ma sposata e residente in Italia da anni (quindi con residenza anche fiscale in Italia), non ha redditi, tranne piccolo risparmio bancario da lavoro passato, quindi esonerata da dichiarazioni. Se la stessa volesse aprire un conto corrente o di deposito nel suo paese di origine (europa) e trasferirvi i risparmi, dovrebbe fare anche la dichiarazione dei redditi di questo conto anche se esonerata? e fino a quali somme potrebbe detenere all’estero senza doverli dichiarare in Italia e senza dover pagare doppie tasse? grazie mille

si

Buongiorno, ho un conto con la banca N26 (iban tedesco) sul quale faccio accreditare gli incentivi del GSE dell’impianto fotovoltaico (aperto perché gratis e perché al tempo dava una carta compatibile Apple Pay). Al momento ci sono poco più di 3000 €, sono obbligato alla compilazione del quadro?

si

Buonasera,

ho un conto corrente in Svizzera che ho sempre dichiarato negli anni scorsi.

Dal Gennaio 2018 ho una liquidità di € 3000,piu un bond ZC in lire turche per un controvalore di € 4333,totale € 7333.

Il zero coupon scadrà nel 2022 e non dà cedole,devo compilare quest’anno il quadro RW?

Grazie

Sinceri saluti

Bertoldo Gabriele