Nel caso in cui una persona fisica con residenza italiana possegga una seconda casa o altro immobile di proprietà, o appartamento all’estero che utilizza saltuariamente e che da in affitto ci si pone la domanda sulla corretta modalità di tassazione dei proventi percepiti dall’affitto e dell’indicazione nella dichiarazione dei redditi 730 o nel modello Unico redditi. Anche il semplice fatto di averlo a disposizione senza darlo in affitto potrebbe rappresentare comunque un elemento tassabile che ne impone l’inserimento all’interno della dichiarazione dei redditi.

Nel caso in cui una persona fisica con residenza italiana possegga una seconda casa o altro immobile di proprietà, o appartamento all’estero che utilizza saltuariamente e che da in affitto ci si pone la domanda sulla corretta modalità di tassazione dei proventi percepiti dall’affitto e dell’indicazione nella dichiarazione dei redditi 730 o nel modello Unico redditi. Anche il semplice fatto di averlo a disposizione senza darlo in affitto potrebbe rappresentare comunque un elemento tassabile che ne impone l’inserimento all’interno della dichiarazione dei redditi.

Importante quindi sapere le informazioni che siamo tenuti a fornire per evitare l’applicazione di sanzioni e multe da parte dell’agenzia delle entrate.

E’ un caso specifico se pensiamo che gli italiani che hanno una casa all’estero dagli utili dati pubblicati ammontano a diverse decine di migliaia. Al fine, quindi, di fornire dei chiarimenti utili anche per coloro i quali hanno intenzione di effettuare un investimento sulla casa al mare, in montagna o all’estero, sfruttando i tassi molto competitivi applicati dagli istituti di credito anche nel caso della richiesta di somme di denaro a prestito per l’acquisto della seconda casa di villeggiatura ci dedichiamo ad un esempio concreto di una persona fisica che, residente in Italia che ha una seconda casa sul mare o in montagna.

Il luogo di ubicazione non è determinante ai nostri fini in quanto sia nell’esempio di ubicazione in Spagna, Francia o Inghilterra o qualsiasi altro paese il meccanismo è sempre lo stesso.

Dobbiamo arrivare a pagare le imposte Irpef dovute in Italia per quell’immobile e verificare che sopra non subiscano una doppia tassazione derivante dal fatto che in Italia sicuramente sarete tassati perchè siete (l’assunzione iniziale era la residenza fiscale della persona fisica italiana).

Tassazione Immobili principali paesi Europei

Nel caso in cui nel paese Europeo si paghi una imposta di tipo patrimoniale questa non dovrà essere indicata nella dichiarazione dei redditi italiana in quanto è relativa al possesso dell’immobile estero. Un pò come avviene per l’IMU se vogliamo calare l’esempio in Italia. A me interessa che voi sappiate che vi sono due tipologie di imposte che si possono pagare all’estero e che danno luogo ad effetti diversi. L’una per l’appunto di tipo patrimoniale non rileverà per il contribuente italiano seppur pagata all’Estero. L‘altra invece di natura reddituale che grava sugli affitti mensili o per notte percepiti dall’affitto della casa. Questa seconda tipologia di tassazione infatti andrà messa a confronto con quella applicata in Italia (IVIE) e gestita nella dichiarazione dei redditi tramite il trattamento che verrà disciplinato eventualmente dalla convezione contro le doppie imposizioni Italia e paese di ubicazione dell’immobile.

Naturalmente i canoni di affitto derivanti dalla locazione di una casa sono tassati da un’imposta di tipo reddituale. Qui in Italia conosciamo sicuramente l’Irpef e la cedolare secca, detta anche tassa piatta, che assorbe la tassazione a titolo di imposta registro, di bollo e Irpef.

Diverso invece il caso dell’IMU che possiamo configurare come un’imposta di tipo patrimoniale in quanto grava sul possesso. Non a caso nel seguito vi segnalo le due tipologie di imposte, imposte di possesso e imposte reddituali, che vi sono nei paesi dove solitamente gli italiani preferiscono effettuare l’investimento immobiliare.

A seconda del paese potete trovare nel seguito un elenco delle tasse che vi sono in altri paesi

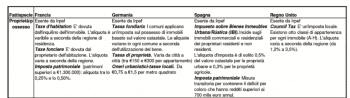

Nel seguito potete vedere quali sono le imposte e tasse di possesso in Francia, Germania, Spagna e Regno Unito. Se siete interessati in altri paesi potete scrivermi esponendo dettagliatamente la vostra situazione nel paese specifico comprensiva della vostra residenza e legame con il paese estero (per esempio di lavoro). Queste sono informazioni utili ad identificare compiutamente il corretto trattamento fiscale da applicare sulle somme riscosse.

Tasse sul possesso Europa

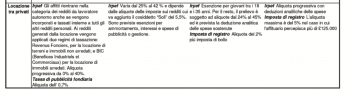

Tasse Affitto tra privati in Europa

Dichiarazione seconda casa all’estero non locata nel 730: Quadro RW

Facciamo una distinzione tra quello che dobbiamo indicare nella dichiarazione dei redditi a livello di informazione patrimoniale e di sue eventuali modifiche o variazioni che possono incidere sulle modalità di determinazione delle imposte reddituali e le imposte che gravano sul flusso di reddito imponibile generato da quell’immobile.

Se prendiamo per esempio una seconda casa in Spagna o in Francia che non abbiamo dato in affitto durante l’anno ma su cui abbiamo pagato una tassa patrimoniale e l’IVIE in Italia e che già sia stata oggetto di indicazione in una precedente dichiarazione, non procederemo a rilevare alcunché nell’anno. Questa è la risultante del disposto contento nell’articolo 4, comma 3 del D.L. 167 del 1990.

Quadro D Mod. 730

Dal punto di vista dell’imposta sul reddito in questo caso non dobbiamo rilevare alcunché nel quadro D della dichiarazione 730 in quanto come detto in premessa l’immobile è stato a disposizione del proprietario senza generare reddito da fabbricato.

Redditi di natura fondiaria e fabbricati situati all’estero

I redditi derivanti dai lastrici solari e dalle aree urbane e i fabbricati situati all’estero devono essere dichiarati nel quadro D. Ad esempio il codice ‘9’ va indicato nel caso di immobile tenuto a disposizione in Italia da contribuenti che dimorano temporaneamente all’estero o se l’immobile è già utilizzato come abitazione principale (o pertinenza di abitazione principale) nonostante il trasferimento temporaneo in altro comune.

Rigo D4 – Redditi diversi (per i quali non è prevista una detrazione) Redditi diversi – Locazioni brevi. Nel 730 2019 per esempio ‘5’ per i redditi dei terreni e dei fabbricati situati all’estero (diversi da quelli compresi nel successivo codice 8); ‘codice 8’ per i redditi degli immobili situati all’estero non locati per i quali è dovuta l’IVIE e dei fabbricati adibiti ad abitazione principale che in Italia risultano classificati nelle categorie catastali A/1, A/8 e A/9.

Terreni situati all’estero

Nel caso di terreni e fabbricati situati all’estero:

Per gli immobili locati (codice 5 nella colonna 3 di questo rigo D4):

- se il reddito derivante dalla locazione dell’immobile sito all’estero non è soggetto ad imposta sui redditi nel Paese estero in questa colonna va indicato l’ammontare del canone di locazione percepito ridotto del 15 per cento a titolo di deduzione forfetaria delle spese;

- se il reddito derivante dalla locazione è invece soggetto ad imposta nello Stato estero, in questa colonna va indicato l’ammontare netto (al netto, cioè, delle spese strettamente inerenti eventualmente riconosciute nello Stato estero) dichiarato in detto Stato per il 2018 (o, in caso di difformità dei periodi d’imposizione, per il periodo d’imposta estero che scade nel corso di quello italiano). In tal caso, spetta il credito d’imposta per le imposte pagate all’estero;

Per gli immobili non locati per i quali è dovuta l’IVIE e per i fabbricati adibiti ad abitazione principale (codice 8 nella colonna 3 di questo rigo D4), il reddito non è assoggettato ad Irpef e alle addizionali. L’immobile non va dichiarato se nello Stato estero non è tassabile e il contribuente non ha percepito alcun reddito; se nello Stato estero l’immobile è tassabile con tariffe d’estimo o criteri simili, va indicato l’importo che risulta dalla valutazione effettuata all’estero, ridotto delle spese eventualmente riconosciute

Lo stesso processo dovrà essere applicato anche nel caso in cui la casa sia situata al di fuori della comunità europea e non vi sono convenzioni contro le doppie imposizioni tra paese i residenza e di stabilimento del fabbricato.

Esempio tassazione Seconda Casa (foglio di calcolo in xls)

Esempio Tassazione Acquisto Seconda casa (Xls)

Per informazioni specifiche potete scrivere all’indirizzo del sito per porre le vostre domande o postare nuovi quesiti.

Spero di avervi dato qualche nuovo spunto o informazione utile.

Tutte le tasse sulla seconda casa

Ho una casa a Nizza in Francia e la sto vendendo. Ho una plus valenza da pagare in francia. Essendoci tra Italia e Francia la non doppia tassazione chiedo una volta che i soldi mi arrivano sul conto italiano devo soltanto dichiarare alla banca la provenienza di una vendita. Giusto? non ci dovrebbero essere ulteriori tassazioni.Grazie della sua risposta.

Salve a tutti, sicuramente in forum del genere, 9,5 volte su 10, MAI nessuno ti risponderà, ma io ci provo lo stesso…volevo quindi chiedere: se dovessi concludere la mia trattativa per la compravendita di un immobile in Bielorussia (quindi, extra UE) e quindi ottenere il visto di residenza di anni 5 di validità ma risulto domiciliato in Italia, sono obbligato a dichiarare tale immobile nella mia denuncia dei redditi? Sapete dirmi se poi mi risulterebbe seconda casa? Grazie anticipatamente per le risposte che (spero vivamente) qualcuno sappia darmi quanto prima. Saluti.

Buona sera. Gentilmente po rispondere ad alcune domande. Per esempio: siamo proprietari di una casa in italia, ma abbiamo intensione trasferirci in Bulgaria e comprare un appartamento, premetto, che il mio marito e pensionato. Vogliamo affittare la nostra casa in Italia. Vogliamo sapere, che tipi di imposte ci aspettano in Bulgaria.