Aggiornato il 4 Maggio 2023

In questo articolo fornisco alcuni chiarimenti in risposta alle domande sulla gestione della dichiarazione dei redditi in caso di possesso wallet o depositi di criptovalute o bitcoin ma anche della gestione nella dichiarazione dei redditi della presenza di plusvalenze o minusvalenze derivanti dalla loro negoziazione e compravendita.

Dichiarazione wallet o depositi criptovalute o bitcoin aperto a mio nome

Per quello che concerne l’indicazione della presenza di un wallet o conto di deposito intestato a mio nome devo fare riferimento alla compilazione del quadro RW relativo agli adempimenti inerenti al monitoraggio fiscale. Si tratta del medesimo adempimento previsto nel caso in cui abbiate dei conto all’estero. In effetti un wallet, indipendentemente dal suo corso legale o dal suo riconoscimenti è pur sempre manifestazione di una maggiore capacità contributiva. Magari sarà effimera e molto volatile ma rispetto a chi non ha niente capite bene che deve essere dichiarato come un asset o attività finanziaria, fosse anche solo ai fini della compilazione di un modello ISEE per la richiesta di una agevolazione fiscale o di un contributo o di una prestazione sociale.

I soggetti obbligati alla compilazione del quadro sono soggetti per l’appunto al monitoraggio fiscale. Queste sono le persone fisiche, gli enti non commerciali, le società semplici e i soggetti equiparati, residenti in Italia. Vi rientrano anche le persone fisiche titolari di reddito di impresa o di lavoro autonomo. Resta fermo che, i soggetti interessati devono essere fiscalmente residenti nel territorio dello Stato Italiano.

Faccio una premessa che ci tornerà utile più in seguito. Il contribuente che possiede e detiene all’estero investimenti o altre attività di natura finanziaria è soggetto agli obblighi sul monitoraggio fiscale disciplinati dall’articolo 4 del Decreto Legge 28 giugno 1990, n. 227. Queste attività devono essere indicate in un quadro della dichiarazione dei redditi che si chiama quadro RW. Tuttavia quando le attività sono detenute per il tramite di intermediari autorizzati e residenti e semprechè tali attività siano assoggettate a imposta sostitutiva dagli intermediari, l’obbligo del monitoraggio viene meno.

Non solo: non si è soggetti all’obbligo del monitoraggio fiscale nemmeno nel caso in cui i depositi o i conti correnti esteri abbaino avuto un valore inferiore ai 15 mila euro nell’anno di imposta. Non parlo di movimentazione ma di stock ossia di saldo durante l’anno oggetto di dichiarazione.

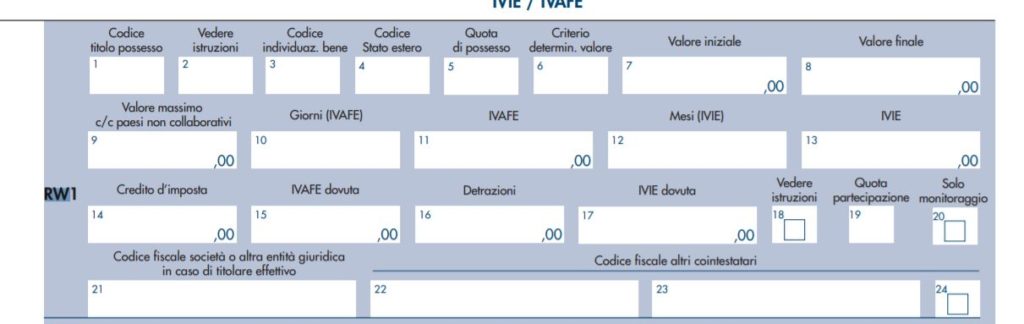

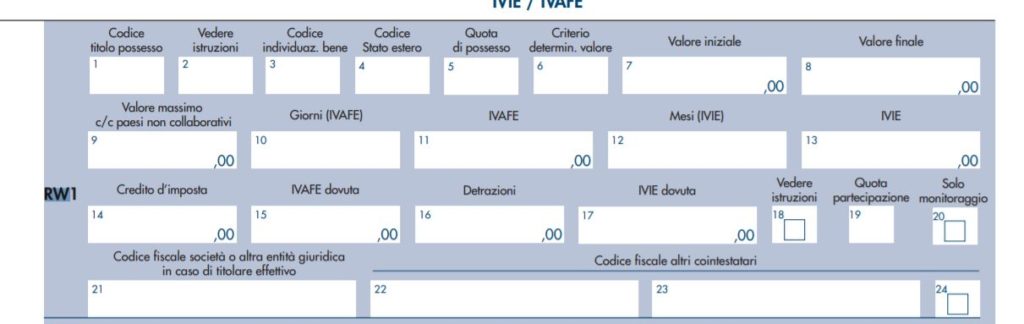

Dobbiamo verificare con le istruzioni presenti per la compilazione del quadro RW che riporto qui nel seguito a beneficio di tutti i lettori. Dobbiamo altresì verificare se questi limiti sono stati superati o meno nel periodo di imposta per il quale stiamo predisponendo la dichiarazione dei redditi indipendentemente dal fatto che si chiami 730 o modello redditi PF o modello Unico. La regola vale per tutti i tipi di dichiarazione.

Quadro RW compilazione

Il quadro RW deve essere compilato, ai fini del monitoraggio fiscale, dalle persone fisiche residenti in Italia che detengono investimenti all’estero e attività estere di natura finanziaria a titolo di proprietà o di altro diritto reale indipendentemente dalle modalità della loro acquisizione e, in ogni caso, ai fini dell’imposta sul valore degli immobili all’estero (ivie) e dell’imposta sul valore dei prodotti finanziari

dei conti correnti e dei libretti di risparmio detenuti all’estero (ivafe).

L’obbligo di monitoraggio non sussiste per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro (art. 2 della legge n. 186 del 2014); resta fermo l’obbligo di compilazione del quadro laddove sia dovuta l’IVafe.

Tali soggetti devono indicare la consistenza degli investimenti e delle attività detenute all’estero nel periodo d’imposta; questo obbligo sussiste anche se il contribuente nel corso del periodo d’imposta ha totalmente disinvestito.

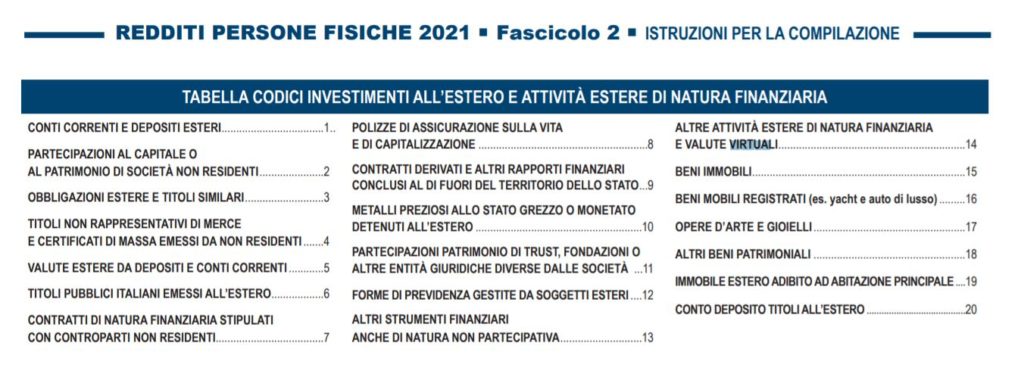

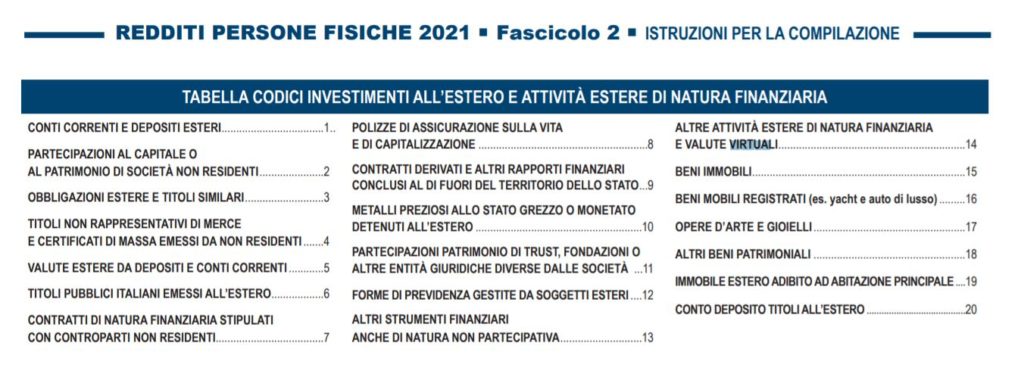

Per l’agenzia delle entrate infatti le criptovalute sono classificate in via residuale come “Altre attività estere di natura finanziaria e valute virtuali”. L’obbligo di indicare per esempio di digital wallet sussiste indipendentemente dal fatto che non siano identificati territorialmente essendo valute virtuali.

Il quadro RW non va compilato per le attività finanziarie e patrimoniali affidate in gestione o in amministrazione agli intermediari residenti e per i contratti comunque conclusi attraverso il loro intervento, qualora i flussi finanziari e i redditi derivanti da tali attività e contratti siano

stati assoggettati a ritenuta o imposta sostitutiva dagli intermediari stessi.

Le attività estere di natura finanziaria sono quelle attività da cui derivano redditi di capitale o redditi diversi di natura finanziaria di fonte estera. Queste attività vanno sempre indicate nel presente quadro in quanto di per sé produttive di redditi di fonte estera imponibili in Italia.

Considerato che il quadro riguarda la rilevazione delle attività finanziarie e investimenti all’estero detenuti nel periodo d’imposta, occorre compilare il quadro anche se l’investimento non è più posseduto al termine del periodo d’imposta (ad esempio il caso di un conto corrente all’estero chiuso nel corso del 2020).

Per gli importi in valuta estera il contribuente deve indicare il controvalore in euro utilizzando il cambio indicato nel provvedimento del direttore dell’agenzia emanato ai fini dell’individuazione dei cambi medi mensili agli effetti delle norme contenute nei titoli i e ii del tuir.

Per la determinazione del controvalore deve farsi riferimento al provvedimento del direttore delle Entrate del 18 dicembre 2013. nel quale si rimanda a sua volta alle modalità indicate per il calcolo della base imponibile dell’IVAFE ossia il valore di mercato, rilevato al termine di ciascun anno solare nel luogo in cui sono detenuti i prodotti finanziari e, in mancanza, secondo il valore nominale o di rimborso. Fortunatamente l’agenzia delle entrate ha fornito dei chiarimenti per l’applicazione di questo concetto nelle circolari 28 del 2012 e 38 del 2013 indicando che questo debba essere pari al valore di mercato rilevato alla fine del periodo di imposta ossia al 31 dicembre oppure o all’ultimo giorno di detenzione della moneta. Oppure in alternativa al valore nominale nel caso in cui le valute non sono negoziate in mercati regolamentati. In mancanza del valore nominale, al valore di rimborso. In mancanza del valore nominale al costo di acquisto. Tutto questo fino a quando non si trova un’evidenza documentale prodotta da un organismo riconosciuto.

Se il contribuente è obbligato alla presentazione del modello redditi persone fisiche 2021, il quadro RW deve essere presentato unitamente a detto modello. Nei casi di esonero dalla dichiarazione dei redditi o qualora il contribuente abbia utilizzato il mod. 730/2021, il quadro RW per la parte relativa al monitoraggio deve essere presentato con le modalità e nei termini previsti per la dichiarazione dei redditi unitamente al frontespizio del modello redditi persone fisiche 2021 debitamente compilato (in tal caso il quadro RW costituisce un “quadro aggiuntivo” al modello 730).

Quadro RW modello

IMPORTANTE: Nei righi da RW1 a RW5, indicare nella colonna 4, il codice dello stato estero, rilevato dalla tabella “elenco paesi e territori esteri” posta in appendice al fascicolo 1. Tale codice non è obbligatorio nel caso di compilazione per dichiarare “valute virtuali”.

Le attività estere di natura finanziaria sono quelle attività da cui derivano redditi di capitale o redditi diversi di natura finanziaria di fonte estera. Queste attività vanno sempre indicate nel presente quadro in quanto di per sé produttive di redditi di fonte estera imponibili in Italia.

Obblighi monitoraggio fiscale: disponibilità chiave privata e intermediario estero

Nonostante dall’articolo 4 del Modello OCSE “Tax Convention on Income and on Capital” del 21 novembre 2017 sia ricavabile una condizione esimente per ‘assoggettamento agli obbligo qualora il contribuente abbia la disponibilità della chiave privata, sarei dell’avviso di procedere comunque alla compilazione per non esporsi a inutili contestazioni da parte dell’agenzia delle entrate e non rischiare di dover gestire l’impugnazione di eventuali sanzioni amministrative. Ricordiamo infatti che la mancata compilazione del quadro RW espone il contribuente a sanzioni.

Seppure infatti la norma prevedrebbe la compilazione solo quando le criptovalute sono custodite da intermediari non residenti (come la maggior parte dei casi) vi invito a valutare l’opportunità o meno di farlo. Diverso il caso invece se non l’avete compilato e state cercando un appiglio normativo per impugnare le sanzioni. Nel qual caso fare riferimento al modello sopra citato per la contestazione.

L’agenzia delle entrate tuttavia è del parere che debbano essere indicate indipendentemente dal luogo di ubicazione del deposito e dalla metodologia con cui sono conservati i wallet o le chiavi private.

Vi anticipo che le sanzioni vanno dal 3% al 15% degli importi omessi per cui non parliamo proprio di poco. Per tale motivo, e nell’assunto che il vostro intento non sia quello di nascondere denaro al fisco o alla ex moglie, mi chiedo quanto non sia auspicabile dichiararli comunque senza esporti al rischio di sanzioni pesanti.

Quadro RT compilazione

Altro discorso invece riguarda la presenza di plusvalenze o minusvalenze che invece andranno indicate nel quadro RT della dichiarazione dei redditi previsti per le persone fisiche che posseggono criptovalute o valute estero al di fuori della propria attività di impresa. In altre parole le hanno e le negoziano come persone fisiche e non come società.

A titolo esemplificativo, devono essere indicate, le attività i cui redditi sono corrisposti da soggetti non residenti, tra cui, le partecipazioni al capitale o al patrimonio di soggetti non residenti, le obbligazioni estere e i titoli similari, i titoli pubblici italiani e i titoli equiparati emessi all’estero, i titoli non rappresentativi di merce e i certificati di massa emessi da non residenti (comprese le quote di oicr esteri), le valute estere, depositi e conti correnti bancari costituiti all’estero indipendentemente dalle modalità di alimentazione (ad esempio, accrediti di stipendi, di pensione o di compensi).

Istruzione compilazione quadro RT Criptovalute

Questo quadro deve essere compilato per indicare i redditi derivanti dalle cessioni di partecipazioni non qualificate, obbligazioni e altri strumenti che generano plusvalenze di cui all’art. 67, comma 1, lett. da c)-bis a c)-quinquies del tuir. Questo quadro va altresì compilato per indicare le plusvalenze derivanti dalle cessioni di partecipazioni qualificate, di cui all’art. 67, comma 1, lett. c) del tuir. Con riferimento ai redditi diversi realizzati a decorrere dal 1º gennaio 2020, le plusvalenze derivanti dalla cessione di partecipazioni qualificate di cui all’art. 67, comma 1, lett. c), del tuir sono assoggettate alla medesima imposta sostitutiva prevista per le plusvalenze derivanti dalla cessione di partecipazioni non qualificate di cui alla lett. c-bis (art. 1, commi 999, 1000 e 1005, della legge n. 205 del 2017). Ai fini del pagamento dell’imposta sostitutiva sulle plusvalenze di cui all’art. 67, comma 1, lett. da c-bis) a c-quinquies) del tuir, deve essere utilizzato il codice tributo “1100”. Il medesimo codice va utilizzato anche per il pagamento dell’imposta sostitutiva delle plusvalenze di cui alla terr. c) realizzate dal 1° gennaio 2020. Nel quadro vanno, inoltre, indicati i dati relativi alla rideterminazione del valore delle partecipazioni, quote o diritti non negoziati nei mercati regolamentati, per i quali il valore di acquisto è stato rideterminato ai sensi dell’art. 2 del decreto-legge 24 dicembre 2002, n. 282 e successive modificazioni.

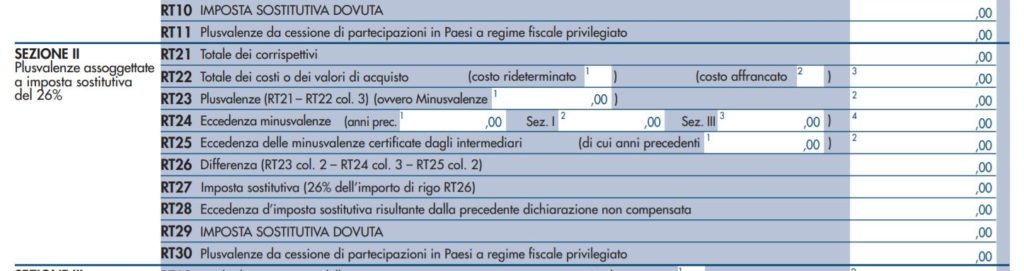

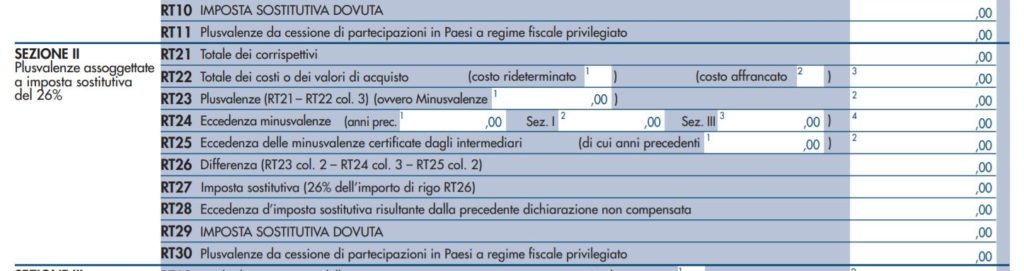

Quadro RT Modello

Nel seguito estratto della sezione da compilare del modello di dichiarazione relativa alla rappresentazione dei proventi finanziari ottenuti dalla vendita di bitcoin o di altre criptovalute.

per quanto concerne la determinazione della base imponibile delle plusvalenze derivanti dalla cessione a termine di valute, si assume come costo il valore della valuta calcolato in base al cambio a pronti vigente alla data di stipula del contratto di cessione. Nel caso, invece, di cessione a pronti di valute estere prelevate da depositi e conti correnti, la base imponibile è pari alla differenza tra il corrispettivo della cessione ed il costo della valuta, rappresentato dal cambio storico calcolato sulla base del criterio “l.i.f.o.”, costo che deve essere documentato dal contribuente. Qualora non sia possibile determinare il costo per mancanza di documentazione, si deve far riferimento al minore dei cambi mensili determinati con l’apposito decreto ministeriale nel periodo d’imposta in cui la plusvalenza è stata conseguita. Per quanto concerne la determinazione della base imponibile della cessione a titolo oneroso di titoli diversi da quelli partecipativi essa è determinata per differenza tra il prezzo di cessione ed il costo di acquisto, calcolato sulla base del criterio “l.i.f.o.” ed incrementato degli

oneri strettamente inerenti.

Qualora la cessione derivi dall’esercizio in forma specifica di una “opzione”, la plusvalenza è determinata tenendo conto del premio pagato o incassato, il cui importo deve essere, quindi, dedotto o aggiunto al corrispettivo percepito. Ai sensi dell’art. 2, comma 74, del decreto-legge 29 dicembre 2010, n. 225, convertito, con modificazioni, dalla legge 26 febbraio 2011, n. 10, per la determinazione delle plusvalenze o minusvalenze realizzate ai sensi dell’art. 67, comma 1, lettera c-ter), del tuir mediante la cessione a titolo oneroso o il rimborso delle quote o azioni di oicvm di cui all’art. 2, comma 73, del citato decreto-legge n. 225 del 2010, possedute alla data del 30 giugno 2011, il costo o il valore di acquisto è aumentato o diminuito di un ammontare pari, rispettivamente, alla differenza positiva o negativa fra il valore delle quote e azioni medesime rilevato dai prospetti periodici alla predetta data e quello rilevato alla data di sottoscrizione o acquisto.

Per le valute estere prelevate da depositi e conti correnti si assume come corrispettivo il valore normale della valuta alla data di effettuazione del prelievo. Per quanto concerne la determinazione della base imponibile delle plusvalenze derivanti dalla cessione a titolo oneroso di metalli preziosi, in mancanza della documentazione del costo di acquisto, le stesse sono determinate in misura pari al 25 per cento del

corrispettivo della cessione.

Nel caso in cui l’ammontare delle minusvalenze (o perdite) sia superiore a quello delle plusvalenze (o redditi), indicate nella presente sezione, l’eccedenza è portata in deduzione, fino a concorrenza, dalle plusvalenze dei periodi d’imposta successivi, ma non oltre il quarto, a condizione che tale situazione sia evidenziata nella dichiarazione dei redditi relativa al periodo d’imposta in cui essa si è verificata.

Le minusvalenze derivanti dalla cessione di partecipazioni non qualificate, titoli non partecipativi, certificati, valute, metalli preziosi, crediti pecuniari e altri strumenti finanziari della presente sezione non possono essere portate in deduzione dalle plusvalenze di partecipazioni qualificate della sezione iii e viceversa. La società è tenuta a compilare e a conservare un apposito prospetto nel quale indicare, per ognuna delle operazioni eseguite, l’ammontare lordo dei corrispettivi, l’ammontare dei relativi costi e il risultato del calcolo effettuato.

Questo prospetto dovrà essere esibito o trasmesso, su richiesta, all’agenzia delle entrate

Modalità di compilazione della sezione II

I righi da rt21 a rt30 devono essere utilizzati per il calcolo dell’imposta sostitutiva sulle plusvalenze e altri redditi diversi derivanti da partecipazioni non qualificate e dal 1 gennaio 2018 le partecipazioni e da titoli non partecipativi, certificati, valute, metalli preziosi, crediti pecuniari e altri strumenti finanziari, i cui corrispettivi siano stati percepiti nel corso del presente periodo d’imposta con riferimento a plusvalenze e altri redditi diversi di natura finanziaria realizzati a decorrere dal 1° luglio 2014.

Nel rigo rt21, indicare il totale dei corrispettivi derivanti dalla cessione di partecipazioni non qualificate, dalla cessione o rimborso di titoli, valute, metalli preziosi, nonché differenziali positivi e altri proventi. la casella di colonna 1 del rigo rt22 va barrata nel caso in cui un soggetto abbia provveduto alla rideterminazione del costo delle partecipazioni ai sensi dell’art. 5 della legge n. 448 del 2001 e dell’art. 2 del decreto legge n. 282 del 2002 e successive modificazioni. Nella casella di colonna 2 del rigo rt22 va indicato: il codice 1, nel caso in cui il contribuente si sia avvalso dell’opzione per l’affrancamento dei plusvalori di cui all’art. 2, comma 29, del decreto-legge n. 138 del 2011; il codice 2, nel caso in cui il contribuente si sia avvalso dell’opzione per l’affrancamento dei plusvalori di cui all’art. 3, comma 15, del

decreto legge n. 66 del 2014; il codice 3, nel caso in cui il contribuente si sia avvalso di entrambe le suddette opzione. Nel rigo rt22, colonna 3, indicare l’importo complessivo del costo fiscalmente riconosciuto dei titoli, valute, metalli preziosi o rapporti, ovvero del costo rideterminato. per i metalli preziosi, in mancanza della documentazione attestante il costo di acquisto, indicare il 75 per

cento dell’importo del relativo corrispettivo indicato nel rigo rt21.

Dichiarazione Plusvalenze e Minusvalenze derivanti dalla vendita

Guida alla Tassazione delle Cripto valute e Bitcoin

Calcolo Tasse sulle plusvalenze generate dalle Criptovalute e dai Bitcoin

Trattamento IVA e fatturazione per chi intermedia Criptovalute

Compensazione Minusvalenze e Plusvalenze Criptovalute e BITCOIN

Chiarimenti dall’agenzia delle entrate sul trattamento Iva delle operazioni con BITCOIN

Vi segnalo un importante chiarimento fornito dall’agenzia delle entrate sulla natura e trattamento fiscale Iva delle operazioni con BITCOIN e altre monete e ripercorrono in modo semplice anche la natura e le modalità con qui questa viene utilizzata.