Con il Decreto del Fare 2013 viene introdotta finalmente l’impignorabilità dei beni strumentali al di sopra di determinate soglie e sotto alcune condizioni. Oggi vediamo di chiarire tutto il possibile e dare alcune risposte alle (tante) domande dei lettori che sono già arrivate alla nostra email, nonostante la conversione in legge sia di pochi giorni fà.

Con il Decreto del Fare 2013 viene introdotta finalmente l’impignorabilità dei beni strumentali al di sopra di determinate soglie e sotto alcune condizioni. Oggi vediamo di chiarire tutto il possibile e dare alcune risposte alle (tante) domande dei lettori che sono già arrivate alla nostra email, nonostante la conversione in legge sia di pochi giorni fà.

Il Governo Letta limita di fatto il potere del gestore della riscossione dei crediti tributari vantati nei confronti dei contribuenti italiani che hanno un’attività prevedendo che in talune situazioni laddove esistano dei debiti tributari verso l’Erario non soddisfatti, l’Agenzia della Riscossione (Ex Equitalia) non potrà procedere con la riscossione del tributo mediante il pignoramento dei beni strumentali come macchinari.

Novità dal DL Rilancio 2020

Con il DL Rilancio 2020 sono state introdotte alcune importanti novità che, seppur a termine potranno impedire di procedere con azioni esecutive nei confronti dei soggetti pignorati.

Fino al 31 agosto 2020 infatti sono sospesi i pignoramenti su stipendi, salari e pensioni effettuati dall’Agenzia della riscossione.

Cosa cambia

Con il Decreto del Fare 2013 il pignoramento dei beni strumentali (e non beni ammortizzabili anche se la differenza è sottile) potrà avvenire limitatamente ad un quinto del valore degli stessi e sempre chè i beni non strumentali del debitore non siano in grado di soddisfare le pretese creditorie del Fisco. In pratica si riconosce la possibilità al debitore di far fronte comunque al versamento dei debiti tributari con i beni personali per salvaguardare la continuità aziendale ed i propri dipendenti e dall’altro anche le pretese della collettività di vedere comunque onorati i debiti tributari.

Cosa si intende per beni strumentali in questa fattispecie

Si dovranno considerare strumentali non solo i classici macchinari o attrezzature ma anche eventuali immobili utilizzati esclusivamente per l’esercizio dell’arte o professione o dell’impresa commerciale da parte del possessore, ma per esempio laddove ci si trovi di fronte ad un immobile che viene utilizzato promiscuamente all’attività dell’impresa (questi potranno essere pignorati perché non sono considerati ammortizzabili. Questo non vale nel caso in cui un contribuente acquisti una casa adibita ad abitazione principale e la adibisce anche a studio, in quanto in questo caso varrebbe la condizione esimente della impignorabilità dell’abitazione principale.

Iscrizione dell’ipoteca

Tuttavia ricordo che esiste una profonda differenza tra pignoramento ed iscrizione di ipoteca e che il Decreto del fare 2013 interviene solo sul pignoramento del bene e non anche sull’iscrizione dell’ipoteca che, come vedete, potrà essere comunque iscritta sull’immobile eventualmente posseduto dal contribuente.

Quanto vale la soglia di impignorabilità

Il limite entro cui però scatta l’impignorabilità riguarda debiti tributari per imposte o tasse non versate di importo superiore ai 120 mila euro, in quanto nel caso di importo inferiore si procederà ugualmente. Dipende poi dal soggetto perchè se parliamo invece di rapporti tra privati vale la regola che potrete essere pignorati per qualsiasi cifra anche se per farlo sappiate che ci sono delle spese vive da sostenere per l’avvocato che comunque potrete riaddebitare al debitore. Tra privati questa soglia non esiste.

La ratio del provvedimento è in linea con quanto detto anche nel precedente articolo dedicato all’evasione fiscale di sopravvivenza, ossia quello di salvaguardare la continuità aziendale al di là della pretesa creditoria vantata dallo Stato e questo perché potrebbe determinare per esempio la perdita di posti di lavoro e questo lo Stato non può agevolarlo. Considerando anche che ci si trova attualmente in uno stato di congiuntura economica particolarmente negativa, è senza dubbio una misura di sostegno al tessuto imprenditoriale che in questi ultimi anni potrebbe avere deciso anche volontariamente di rinunciare al versamento delle imposte… maturando cifre ingenti.

In tal senso quindi si prevede che l’Agenzia della Riscossione non potrà procedere con il pignoramento dei macchinari laddove il debito tributario, complessivamente considerato, sia superiore ai 120 mila euro. Qualcuno senza dubbio potrebbe storcere il naso in quanto penserà che questo sia un provvedimento che potrà servire solo ad una fetta di imprese e non anche a quelle di minori dimensioni o comunque di imprese che, seppur medie o grandi, non abbiano versato imposte o tasse complessivamente inferiori a detta soglia. Che ne pensate voi? Scriveteci la vostra opinione nei commenti, ne può nascere un utile scambio di idee.

Le novità nella rateizzazione

Ci sono novità anche nel campo della rateizzazione dei debiti tributari che, in situazione di oggettiva difficoltà economica, potranno essere aumentate fino a 120. La situazione di oggettiva difficoltà dovrà essere valutata dall’Agenzia della Riscossione sulla base delle risultanze reddituali ed in relazione dell’importo a debito. La sospensione del beneficio della rateizzazione inoltre decadrà non più dopo il pagamento di due rate ma dopo il pagamento di otto rate anche non consecutive. Vi invito comunque a leggere l’articolo dedicato alla nuova rateizzazione dei debiti tributari.

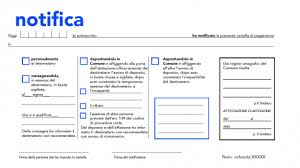

La data di entrata in vigore è il 20 agosto 2013 per cui si dovrebbe applicare alle notifiche avvenute dopo tale data, anche se a mio avviso nel caso della rateizzazione si potrà procedere con una richiesta di dilazione anche per quelli notificati antecedentemente.

Vi segnalo inoltre l’articolo dedicato anche al Pignoramento di Casa o dell’abitazione (o anche altro come azioni) anche chiamato pignoramento mobiliare.

Articoli correlati

Pignoramento di casa

Leggete anche l’articolo dedicato al pignoramento e l’ipoteca di casa che rappresenta forse la fattispecie più antipatica.

Atto di precetto: cos’è e come impugnarlo

Potete leggere l’articolo dedicato all’atto precetto dove trovate l’articolo di approfondimento.

Pignoramento presso terzi

Altre novità anche nel caso del pignoramento presso terzi che prevedono che il pagamento da parte del terzo pignorato del quinto delle pensioni e degli emolumenti, dovrà avvenire entro 60 giorni (contro i 15 giorni di prima)

Riferimenti normativi

Decreto Legge 69 del 2013 (convertito in legge n. 98 del 2013, in Gazzetta Ufficiale n. 194 del 2013)