Nel seguito potete trovare il termine di scadenza della prescrizione prevista per il Comune o l’agenzia delle Entrate che si occupa della riscossione della tassa sui rifiuti TARI, o ex TARES, TARSU o TIA al superamento del quale la cartella di pagamento si ritiene illegittima perché presenta un vizio sostanziale.

Nel seguito potete trovare il termine di scadenza della prescrizione prevista per il Comune o l’agenzia delle Entrate che si occupa della riscossione della tassa sui rifiuti TARI, o ex TARES, TARSU o TIA al superamento del quale la cartella di pagamento si ritiene illegittima perché presenta un vizio sostanziale.

Al di là del calcolo è della tabella con i termini che vi fornirà importanti chiarimenti relativamente all’individuazione del termine di prescrizione (non decadenza intendiamoci) sappiate che l’avviso di accertamento del Comune o la Cartella di pagamento dell’AdR (ex Equitalia) dovrà essere impugnato entro il terreni di presentazione del contenzioso in Commissione Tributaria.

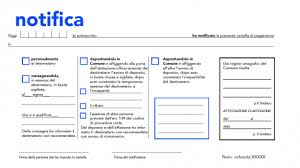

Accertamento fiscale del Comune sulla TARI: notifica

Qualora siate destinatari di una notifica di un accertamento fiscale sulla TARI avente quindi ad oggetto il tributo sui rifiuti (che è un’imposta e non una tassa ricordiamocelo) prima di tutto dovrete verificare se vi sono vizi formali o sostanziali nella cartella di pagamento o nell’accertamento. Il primo di questi è proprio la verificare della prescrizione della cartella e quindi della richiesta del Comune o dell’agenzia delle entrate. Se dalla lettura dell’articolo capite che l’accertamento deve considerarsi prescritto dovrete recarvi il prima possibile al Comune o all’Agenzia delle Entrate e far valere il vostro diritto. Importante è che lo dovete fare entro il termini di presentazione del ricorso in commissione tributaria che sono 60 giorni dalla data di notifica. Questo termine è importante perchè talvolta per avere lo sgravio della cartella di pagamento ci vuole un bel pò e questo termine di 60 giorni diventa a rischio. In linea teoria se il termine viene superate e voi non avete ancora in mano l’annullamento della cartella o dell’avviso di accertamento potreste rischiare di non averne più diritto senza avere più molte chance di far valere i vostri diritti in giudizio. Al pari infatti dei termini di prescrizione previsti dell’agenzia del entrate viene previsto un termini di decadenza della vostra possibilità di impugnare la cartelle e sospendere il pagamento e l’azione di riscossione.

L’Articolo Art. 1, comma 161 – Modalità e termini per l’accertamento, da parte degli enti locali, dei tributi di propria competenza recita: “Gli enti locali, relativamente ai tributi di propria competenza, procedono alla rettifica delle dichiarazioni incomplete o infedeli o dei parziali o ritardati versamenti, nonché all’accertamento d’ufficio delle omesse dichiarazioni o degli omessi versamenti, notificando al contribuente, anche a mezzo posta con raccomandata con avviso di ricevimento, un apposito avviso motivato. Gli avvisi di accertamento in rettifica e d’ufficio devono essere notificati, a pena di decadenza, entro il 31 dicembre del quinto anno successivo a quello in cui la dichiarazione o il versamento sono stati o avrebbero dovuto essere effettuati. Entro gli stessi termini devono essere contestate o irrogate le sanzioni amministrative tributarie, a norma degli articoli 16 e 17 del decreto legislativo 18 dicembre 1997, n. 472, e successive modificazioni“

Prescrizione accertamento TARI 2019

La notifica infatti dell’accertamento dovrà avvenire entro la fine del quinto anno successivo a quello di scadenza. In pratica qualora non avete versato la TARI del 2017, la notifica dell’atto presso il domicilio fiscale dovrà avvenire al più entro 31 dicembre 2022. Entro il 31 dicembre 2019 a titolo di ulteriore esempio potranno essere notificati a pena di nullità accertamenti aventi ad oggetto tributi relativi all’anno 2014 o, se è stata omessa la prima dichiarazione anche la TARI relativa al 2013.

Con al’iuto della tabella qui di seguito potete confrontare per ciascun anno i termini di prescrizione del tributo. Vi ricordo tuttavia che la prescrizione va fatta valere nelle sede competenti. Prima però vi consiglio di richiedere l’annullamento presso il comune o l’ufficio. “Casualmente” può accadere che le cartelle di pagamento richieste talvolta arrivano dopo questo termine anche di molto. Altro episodio strano che si verifica riguardano notifiche avvenute gli ultimi mesi di gennaio che però hanno data 31 dicembre o poco prima e ci si chiede come mai sia possibile che atti arrivino con così grande ritardo rispetto alla scadenza del 31 dicembre.

Il termine di prescrizione per la Tari non pagata regolarmente è quindi di cinque anni così come previsto per gli altri tributi locali. La richiesta di pagamento dovrà essere inviata dal Comune tramite raccomandata con avviso di ricevuta; gli invii tramite posta semplice non hanno validità sia per la messa in mora del debitore che per l’interruzione della prescrizione.

A tutte le sanzioni si sommano anche gli interessi giornalieri da calcolare secondo il tasso legale di interesse di riferimento che solitamente ogni anno cambia.

Nel seguito trovate la tabella che indica per ciascun anno di scadenza quale è il termine di prescrizione per eventuali accertamento fiscali che abbiano ad oggetto TARI, TARES, TARSU, TIA o più semplicemente la tassa di smaltimento sui rifiuti o sulla spazzatura come molti di voi sono soliti chiamarla.

Se avete bisogno di informazioni, domande o suggerimenti scrivere a INFO @ Tasse-Fisco.com

| Termini decadenza dell’accertamento sulla dichiarazione dei redditi dell’Agenzia delle Entrate | |||||||

Anno di imposta oggetto di accertamento |

Modello Unico |

Anno presentazione |

Termine accertamento Ordinario |

Termine accertamento Straordinario (Se Omessa Dichiarazione) |

Adesione al Condono ex L.289/2002 (*) |

In presenza di reati tributari – Termine accertamento Ordinario (abrogato dalla Legge di stabilità il raddoppio dei termini) |

In presenza di reati tributari – Termine accertamento Straordinarioabrogato dalla Legge di stabilità il raddoppio dei termini |

N |

N+1 |

N+1 |

N+5 |

N+6 |

N+9 |

N+11 |

|

2000 |

2001 |

30/09/2001 |

31/12/2005 |

31/12/2006 |

31/12/2007 |

||

2001 |

2002 |

30/09/2002 |

31/12/2006 |

31/12/2007 |

31/12/2008 |

31/12/2010 |

31/12/2012 |

2002 |

2003 |

30/09/2003 |

31/12/2007 |

31/12/2008 |

31/12/2009 |

31/12/2011 |

31/12/2013 |

2003 |

2004 |

30/09/2004 |

31/12/2008 |

31/12/2009 |

31/12/2012 |

31/12/2014 |

|

2004 |

2005 |

30/09/2005 |

31/12/2009 |

31/12/2010 |

31/12/2013 |

31/12/2015 |

|

2005 |

2006 |

30/09/2006 |

31/12/2010 |

31/12/2011 |

31/12/2014 |

31/12/2016 |

|

2006 |

2007 |

30/09/2007 |

31/12/2011 |

31/12/2012 |

31/12/2015 |

31/12/2017 |

|

2007 |

2008 |

30/09/2008 |

31/12/2012 |

31/12/2013 |

31/12/2016 |

31/12/2018 |

|

2008 |

2009 |

30/09/2009 |

31/12/2013 |

31/12/2014 |

31/12/2017 |

31/12/2019 |

|

2009 |

2010 |

30/09/2010 |

31/12/2014 |

31/12/2015 |

31/12/2018 |

31/12/2020 |

|

2010 |

2011 |

30/09/2011 |

31/12/2015 |

31/12/2016 |

31/12/2019 |

31/12/2021 |

|

2011 |

2012 |

30/09/2012 |

31/12/2016 |

31/12/2017 |

31/12/2020 |

31/12/2022 |

|

2012 |

2013 |

30/09/2013 |

31/12/2017 |

31/12/2018 |

31/12/2021 |

31/12/2023 |

|

2013 |

2014 |

30/09/2014 |

31/12/2018 |

31/12/2019 |

31/12/2022 |

31/12/2024 |

|

2014 |

2015 |

30/09/2015 |

31/12/2019 |

31/12/2020 |

31/12/2023 |

31/12/2025 |

|

2015 |

2016 |

30/09/2016 |

31/12/2020 |

31/12/2021 |

|

31/12/2024 |

31/12/2026 |

2016 |

2017 |

30/09/2017 |

31/12/2021 |

31/12/2022 |

|

31/12/2025 |

31/12/2027 |

| (*) Verifica del periodo di copertura del condono | |||||||

Per le parti in grassetto e più precisamente dagli avvisi di accertamento aventi ad oggetto il periodo di imposta 2015 dovrete verificare la maggiorazione dei termini di accertamento introdotti con la nuova legge di stabilità 2016 che di fatto aumenta di un anno la scadenza (dal quarto al quinto per intenderci) e in caso di omessa presentazione della dichiarazione diventa di otto anni. A titolo di esempio per quelli sul 2015 il termine sarà il 31 dicembre 2021 e non più 2020 e così via via per ogni anno.

Nuova Tabella Scadenza Accertamento

| Anno d’imposta | Anno presentazione dichiarazione | Termine accertamento Fiscale | Termine Accertamento se dichiarazione omessa |

| 2011 | 2012 | 2016 | 2017 |

| 2012 | 2013 | 2017 | 2018 |

| 2013 | 2014 | 2018 | 2019 |

| 2014 | 2015 | 2019 | 2020 |

| 2015 | 2016 | 2020 | 2021 |

| 2016 | 2017 | 2021 | 2024 |

| 2017 | 2018 | 2022 | 2025 |

| 2018 | 2019 | 2023 | 2026 |

| 2019 | 2020 | 2024 | 2027 |

| 2020 | 2021 | 2025 | 2028 |

| 2021 | 2022 | 2026 | 2029 |

| 2022 | 2023 | 2027 | 2030 |

| 2023 | 2024 | 2028 | 2031 |

| 2024 | 2025 | 2029 | 2032 |

| 2025 | 2026 | 2030 | 2033 |

| 2026 | 2027 | 2031 | 2034 |

| 2027 | 2028 | 2032 | 2035 |

La prescrizione delle cartelle di pagamento varia anche in relazione ai tipi di controllo. Se siete destinatari di cartelle relativi a controlli automatici per esempio o a controlli formali i termini sono quelli indicati nel seguito

| Tipo di cartella di pagamento | Termine per la notifica |

|---|---|

| Somme dovute a seguito dei controlli automatici delle dichiarazioni (articoli 36-bis del Dpr n. 600/1973 e 54-bis del Dpr n. 633/1972) | 31 dicembre del terzo anno (*) successivo a quello di presentazione della dichiarazione (o a quello di scadenza del versamento dell’unica o ultima rata se il termine di versamento delle somme scade oltre il 31 dicembre. Per fare un esempio pratico se stiamo parlando della dichiarazione dei redditi presentata nel 2019 relativa all’anno di imposta 2018, il termine della prescrizione sarà il 31 dicembre 2022. |

| Somme dovute a seguito del controllo formale delle dichiarazioni (articolo 36-ter del Dpr n. 600/1973) | 31 dicembre del quarto anno successivo a quello di presentazione della dichiarazione. Per fare un esempio pratico se stiamo parlando della dichiarazione dei redditi presentata nel 2019 relativa all’anno di imposta 2018, il termine della prescrizione sarà il 31 dicembre 2023. |

(*) o del quarto anno, in caso di liquidazione delle imposte sulle indennità di fine rapporto e sulle prestazioni in forma di capitale.

La Legge di Stabilità inoltre cancella il raddoppio dei termini per l’accertamento ai fini IVA e delle imposte sui redditi che si aveva del caso di fatti di rilevanza penale.

Attenzione: nelle ipotesi di presentazione di dichiarazione integrativa, i termini per la notifica delle cartelle di pagamento decorrono, riguardo agli elementi oggetto dell’integrazione, dalla presentazione di tali dichiarazioni (legge di stabilità per il 2015).

Se il tributo dovuto è dell’Agenzia delle Entrate, è possibile rivolgersi a un qualsiasi ufficio dell’Agenzia o al Centro di assistenza multicanale (telefonando al numero 848.800.444). Se invece dovuto per esempio come nel caso di IMU o TASI dal comune sarà necessario chiamare il Comune. Insomma la cartella di pagamento è solo un mezzo attraverso cui l’ente impositore (che può essere diverso) richiede le somme da lui considerate dovute.

Se la cartella di pagamento deriva dal controllo formale delle dichiarazioni (articolo 36-ter del Dpr n. 600 del 1973) o è stata emessa a seguito di accertamento, il contribuente deve rivolgersi all’ufficio che ha emesso il ruolo.

Gli Agenti della riscossione non forniscono informazioni nel merito della cartella, in quanto non conoscono i motivi per cui è stata addebitata la somma richiesta. Il contribuente si può rivolgere all’Agente della riscossione per le informazioni riguardanti la situazione dei pagamenti e la notifica delle cartelle.

La Legge di Stabilità inoltre cancella il raddoppio dei termini per l’accertamento ai fini IVA e delle imposte sui redditi che si aveva del caso di fatti di rilevanza penale.

Oltre all’omesso versamento ricordo che i profili di responsabilità e budini i comportamenti omissivi da parte del contribuente negligente sono diversi e sono nel seguito riepilogati proprio per farvi un quadro generale degli adempimenti legati alla tassa e alla gestione dei rifiuti.

Potremmo avere quindi:

- Omesso o insufficiente versamento della tassa che determina una sanzione pari al 30% del tributo omesso; alla fine di questo articolo trovate comunque l’articolo di approfondimento gratuito dedicato al ravvedimento operoso che rappresenta un modo per abbattere le sanzioni qualora vi trovaste in questo caso. Questo in base alla legge 147 del 2013 articolo 1 comma 695.

- Omessa presentazione della dichiarazione iniziale di occupazione dell’unità locale e identificazione dei componenti del nucleo familiari e degli abitanti dell’abitazione. paradossalmente anche qualora vi nasca un figlio dovreste ricordavi di modificare la composizione del nucleo perchè un figlio in più significa che si mangia si ca…consuma di più per cui anche la gestione dei rifiuti aumenta proporzionalmente. L’omessa presentazione della dichiarazione viene sanzionata con il pagamento di una imposta che va dal 100% al 200% della tassa non versata o versata in misura inferiore a quella spettante con un minimo di 50 euro. Questo è quanto definito dalla Legge 147 del 2013 articolo 1 comma 697.

- Dichiarazione infedele: nel caso di dichiarazione infedele invece la sanzione va dal 50% al 100% della tassa non versata con un minimo di 50 euro.

Importante: Le sanzioni sopra descritte sono ridotte ad 1/3 qualora il contribuente entro 60 giorni dalla notifica dell’atto provveda al pagamento del TARI comprensivo della sanzione e degli interessi. Si tratta di un accertamento con adesione.

Esempio

Nel caso in cui un Comune notifichi al contribuente nel 2019 un accertamento avente ad oggetto rispetto all’omesso versamento di una TARI del 2012 il contribuente dovrà correre ad impugnare l’atto denunciando il vizio di notifica, la nullità dello stesso e lo sgravio delle somme ivi richieste. Entro il 31 dicembre 2019 infatti il comune il Comune potrebbe recuperare la tassa evasa dal 2013 ossia cinque anni dalla presunta omissione del versamento

Anche nel caso delle mancate indicazioni delle variazioni degli occupanti ci si comporta nello stesso modo.

Cartella di pagamento o accertamento TARSU

Vi segnalo della Giurisprudenza che potrebbe esservi utile per contestare eventuali accertamento da parte dell’agenzia delle entrate e come impugnare la cartella. Sul Sole 24ore infatti ho letto di una sentenza, precisamente la sentenza 2533/10/2016 del 21 luglio scorso della Commissione tributaria provinciale di Bari che ha affermato l’illegittima della cartella di pagamento avente ad oggetto sanzione per Tarsu non versata laddove non siano chiaramente individuate le aree tassabili.

Inoltre si precisa anche che per quello che concerne il computo metrico relativo alle aree scoperte le aree cosiddette operative sono soggette a tassazione mentre quelle pertinenziali e accessorie no e ancora “la motivazione deve consentire ex ante di comprendere la ragioni della pretesa, prima ancora di leggere il ricorso del contribuente (Cassazione, sentenza 24024/2015)”.

Riduzione dell’imposta: onere della prova

In materia di imposta sui rifiuti (TARI), pur operando il principio secondo cui è l’Amministrazione a dover fornire la prova della fonte dell’obbligazione tributaria, grava sul contribuente l’onere di provare la sussistenza delle condizioni per beneficiare del diritto ad ottenere una riduzione della superficie tassabile o, addirittura, l’esenzione costituendo questa un’eccezione alla regola del pagamento del tributo da parte di tutti coloro che occupano o detengono immobili nelle zone del territorio comunale. (Nel caso di specie, la S.C. ha rigettato il ricorso del contribuente – che assumeva di non essere tenuto al pagamento dell’imposta sul presupposto che l’area da lui occupata era adibita a deposito di materiali e merci – non potendo escludersi che l’area fosse suscettibile di produrre rifiuti e non ricorrendo ipotesi di esenzione). (Rigetta, COMM.TRIB.REG. ROMA, 08/10/2012).

Questionario del Comune sulla TARI

Qualora il Comune notifichi al contribuente il questionario in cui richieda la composizione del nucleo che abita nell’unità locale insieme ad altre domande indirizzate a conoscere e stimare la produzione di rifiuti avrete a disposizione in genere 30 giorni per rispondere allo scadere dei quali se non avrete fornito una risposta potreste ricevere una ammenda ossia una multa da 51 a 258 euro in base all’articolo 76 comma 2 del D.Lgs 507 del 1993 e al D.Lgs n. 473 del 1997.

TARI Non pagata e errori nel calcolo: cosa fare

Oltre all’omesso versamento e alla verifica dei termini di prescrizione l’accertamento fiscale potrebbe essere viziato di altri elementi che lo potrebbero rendere impugnabile, nullo o annullabile. A tal proposito vi segnalo il seguente articolo gratuito di approfondimento.

Cartella di pagamento: pagare o presentare ricorso?

Quali sono i diritti del contribuente

Quali sono i doveri del contribuente

Elenco PEC Agenzia della riscossione

Se avete bisogno di informazioni, domande o suggerimenti scrivere a INFO @ Tasse-Fisco.com

se facessero una telefonata a carico del destinatario tutti perderebbero meno tempo

Tra il 2014/15 sono stato ospite di mio fratello per una ricerca di un lavoro,mi ha consigliato di fare la residenza a casa sua che se fosse uscito qualcosa poi sarei andato a vivere per conto proprio… Dopo 5 mesi vado via in un’altra Regione…per la cancellazione della residenza incarico mia nipote che lo fa dopo un po di tempo… Il comune mi manda avvisi e notifiche, che sono stati in giacenza in vari Uff.post…solo nel marzo 2022, tramite raccomanda vado a ritirare una cartella… noto che il comune dove sono stato res. per 5 mesi pretende che io paghi la tari…per tutto il periodo che sono stato residente più le spese per le notifiche…ora cosa fare?

Dall’articolo non mi è chiara la data da considerare per i termini della prescrizione.

Nel mio caso ho ricevuto una raccomandata in data 08/03/2022, spedita dal comune in data 25/02/2022, relativa ad una TASI non versata nel 2016.

Stando alle date di spedizione e consegna della raccomandata, la richiesta sarebbe caduta in prescrizione. Cioè a cinque anni dal 2016, dunque nel 31/12/2021.

Tuttavia, leggendo la raccomandata c’è scritto “Dara Prot. 01/12/2021”, che suppongo si riferisca alla data di protocollo dell’accertamento.

Quale data va considerata allora?

– Data di spedizione (25/02/2022)?

– Data di consegna (08/03/2022)?

– Data di protocollo (01/12/2021)?

Ho ricevuto avviso di accertamento Tari non pagata dal mio comune a mezzo Raccom. AR. Dell’anno 2016 in data 12/01/2022. La data di spedizione del comune è quindi di accettazione posta è in data 30/12/2021. A questo punto mi chiedo l’accertamento potrebbe essere prescritto? Grazie anticipatamente della risposta. Mivhr

Ho ricevuto avviso di accertamento Tari non pagata dal mio comune a mezzo Raccom. AR. Dell’anno 2016 in data 12/01/2022. La data di spedizione del comune è quindi di accettazione posta è in data 30/12/2021. A questo punto mi chiedo l’accertamento potrebbe essere prescritto? Grazie anticipatamente della risposta. Mivhr

E’ vero che se il Comune notifica l’avviso di accertamento TARI a mezzo posta, non vi è prescrizione anche se l’accertamento perviene al destinatario successivamente allo scadere dei cinque anni ma il Comune ha provveduto alla spedizione prima della scadenza del termine quinquennale (es.: scadenza termine prescrizione: 31.12.2019 – spedizione dell’atto 23.12.2019 – arrivo dell’atto al destinatario 4.2.2020)?

Grazie per il chiarimento.

L’articolo mi pare interessante ma vorrei capire se dopo 5 anni c’è la prescrizione, il 2013 non dovrebbe essere già fuori dal termine per l’accertamento della TA.RI. pervenuto nel 2019?

Inoltre, la superficie tassabile ha la stessa tariffa al mq. sia per i vani dell’abitazione che per le terrazze/cantine/garage?