Vediamo la nuova guida alla rateizzazione dell’avviso bonario o comunicazione dell’agenzia delle entrate su irregolarità o omessi versamenti per vedere se ci conviene rateizzare, se ne siamo costretti e come fare per accedere al beneficio, i requisiti da rispettare per cercare sempre di dare alcune risposte alle domande e richieste di chiarimento che potrebbero nascere in pratica quando vi recapiteranno, spero mai, degli avvisi.

Vediamo la nuova guida alla rateizzazione dell’avviso bonario o comunicazione dell’agenzia delle entrate su irregolarità o omessi versamenti per vedere se ci conviene rateizzare, se ne siamo costretti e come fare per accedere al beneficio, i requisiti da rispettare per cercare sempre di dare alcune risposte alle domande e richieste di chiarimento che potrebbero nascere in pratica quando vi recapiteranno, spero mai, degli avvisi.

L’avviso bonario in sintesi

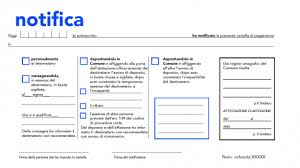

L’avviso bonario o le comunicazioni non sono dei veri e propri atti impositivi come potrebbe essere considerata la classica cartella di pagamento dell’Agenzia della Riscossione (Ex equitalia), tant’è vero che non sono neppure impugnabili davanti alle Commissioni tributarie e sono emessi dall’Agenzia delle Entrate a seguito di controlli automatici (articolo 36-bis del D.P.R. n. 600/1973 e articolo 54-bis del D.P.R. n. 633/1972) e controlli formali (articolo 36-ter del D.P.R. n. 600/1973).

Questi hanno solo lo scopo di portare a conoscenza del contribuente le risultanze della fase di controllo delle dichiarazioni, offrendogli la possibilità di pagare una sanzione ridotta, anticipando e prevenendo l’eventuale successiva fase della riscossione, nella quale, ove non si sia verificata la regolarizzazione, saranno applicate le sanzioni nell’intera misura prevista.

Sono una modalità di controllo automatico che genera una comunicazione che viene inviata al contribuente all’indirizzo di residenza con l’applicazione di una sanzione ridotta nella misura del 10 per cento dell’importo considerato omesso al contrario di una vera e propria cartella nella quale invece le sanzioni sono del 30 per cento. Altra sostanziale differenza è che l’avviso bonario può essere anche sgravato tramite telefono chiamando il call center qualora sia proprio palese l’errore dell’agenzia delle entrate.

Altra sostanziale differenza riguarda i tempi di risposta alla comunicazione dell’agenzia delle entrate che nel caso della classica cartella di pagamento sono 60 giorni mentre nel caso dell’avviso bonario o anche comunicazione semplice si dimezzano drasticamente a 30. L’unica cosa buona è che potete recarvi in qualsiasi ufficio dell’agenzia a discutere e non solo a quello che ha emesso l’atto.

Se non rispondete entro 30 giorni (vi consiglio di non farlo) l’agenzia delle entrate darà corso alla riscossione delle maggiori somme facendovi recapitare la simpaticissima cartella blu dell’Agenzia della Riscossione (strano che ancora non hanno cambiato il colore). Se non rispondete e non pagate quanto vi richiedono l’agenzia delle entrate provvede alla

conseguente iscrizione a ruolo. In tal caso, la cartella di pagamento, deve essere notificata, a pena di scadenza, entro il termini fissati dall’articolo 25 del D.P.R. 29 settembre 1973, n. 602.

Queste informazioni le trovate comunque nell’articolo dedicato proprio alla

Guida all’avviso bonario dell’agenzia delle entrate (GRATUITA)

Il contribuente nell’avviso bonario ha la possibilità di correggere eventuali errori senza l’applicazione di sanzioni, in base ad appositi inviti alla regolarizzazione; alcuni esempi possono essere l’errata indicazione del codice fiscale. Spesso o almeno a me spesso capitava l’agenzia delle entrate non abbinava i versamenti dei miei clienti con i debiti che uscivano dalla dichiarazione per questo partivano delle comunicazioni per cui bisognava chiamare il call center stare un bel pò al telefono, aspettare che ti rispondesse quello volenteroso e disponibile, mandargli il fax con la quietanza di versamento e farsi inviare indietro il provvedimento do sgravio o annullamento della comunicazione di avviso bonario.

Rateizzazione o rateazione oggi dell’avviso bonario

In base all’articolo 3.bis del D.Lgs. 18 dicembre 1997, n. 462. 1. Le somme dovute ai sensi dell’articolo 2, comma 2, e dell’articolo3, comma 1, […] possono essere versate in un numero massimo di sei rate trimestrali di pari importo, ovvero, se superiori a cinquemila euro, in un numero massimo di venti rate trimestrali di pari importo. […] [2. …].

3. L’importo della prima rata deve essere versato entro il termine di trenta giorni dal ricevimento della comunicazione. Sull’importo delle rate successive sono dovuti gli interessi al tasso del 3,5% annuo, calcolati dal primo giorno del secondo mese successivo a quello di elaborazione della comunicazione. Le rate trimestrali nelle quali il pagamento è dilazionato scadono l’ultimo giorno di ciascun trimestre.

4. Il mancato pagamento della prima rata entro il termine di cui al comma 3, ovvero anche di una sola delle rate diverse dalla prima entro il termine di pagamento della rata successiva, comporta la decadenza dalla rateazione e l’importo dovuto per imposte, interessi e sanzioni in misura piena, dedotto quanto versato, è iscritto a ruolo.

Il numero massimo di rate varia in base all’importo da rateizzare che potrà essere totale o parziale. Qualora il valore sia inferiore o uguali a 5.000 euro, è possibile pagare in un numero massimo di 8 rate trimestrali; se le somme dovute sono superiori a 5.000 euro in massimo 20 rate trimestrali (art. 3-bis del D.Lgs. n. 462 del 1997).

Come pagare

Le modalità di pagamento sono chiarissime invece per cui basterà verificare le ultime pagine cosa disciplinano a proposito. Potete recarvi comunque presso l’agenzia delle entrate e richiedere la rateazione. Sul sito dell’agenzia delle entrate troverete un software per la rateazione che vi consentirà di stampare i modelli F24 per il versamento avendo sempre cura di inserire nel campo del modello F24 il codice della comunicazione che troverete sul frontespizio della vostra raccomandata. Nel seguito il link che potrebbe esservi utile per effettuare eventuali proiezioni nei pagamenti se avete intenzione di beneficiarne.

Software rateizzazione avviso bonario agenzia entrate

Nuova rateazione senza garanzie fidejussorie o bancarie

Dovrebbe essere prevista la possibilità di allungare il numero di rate da sei a otto limitatamente al valore degli avvisi bonari inferiori a 5 mila euro e per quello che concerne la frequenza nel pagamento delle somme queste dovrebbero essere pagate entro l’ultimo giorno di ciascun trimestre senza decadenza nel caso in cui l’inadempimento dovuto al pagamento di una rata sia inferiore al 3% e comunque inferiore in valore a 10 mila euro ed il versamento tardivo sia fatto comunque entro 5 giorni dalla scadenza. Sinceramente a me questa sembra una cosa assurda: se esiste un termine questo deve essere rispettato, poi avete io ravvedimento operoso o le sanzioni altrimenti anche per noi addetti ai lavori resta alquanto ingestibile il meccanismo di queste mini proroghe (5 giorni) che non fanno contenti nessuno in quanto con i tassi di interessi positivi che abbiamo oggi 5 giorni in più non ci danno alcun beneficio sostanziale secondo ingenerano solo confusione.

Il contribuente deve essere bravo e deve capire una regola molto chiara a noi addetti ai lavori ossia che con il fisco non si può sbagliare in quanto si paga e anche caro e si è costretti a lavorare tre o quattro volte in più quando si sbaglia; per questo esistono dei professionisti deputati apposta a svolgere questo, lasciatemelo dire, folle lavoro.

Per cui 5 giorni in più o in meno non cambiano la vita al contribuente

Quanto costa la rateizzazione dell’avviso bonario

Non sono previsti inoltre interessi di mora su queste somme nè aggi di riscossione o gestione della pratica di rateizzazione cosa che Equitalia non si fa il problema ad applicare.

Articoli correlati

Potete approfondire l’argomento leggendo non solo la Guida all’avviso bonario dell’agenzia delle entrate ma anche gli articoli dedicati alla rateizzazione della cartella di pagamento di dell’agenzia della riscossione Anche qui troverete alcuni spunti interessanti e degli strumenti che spero vi aiuteranno sempre nel difficile compito di analizzare e valutare in modo obiettivi costi e benefici di presentare ricorso o anche semplicemente come farsi sgravare un avviso bonario che non nasceva da nostre colpe.

Novità 2020 dal DL Rilancio

Per i pagamenti in scadenza tra la data dell’8 marzo e l’entrata in vigore del DL Rilancio i pagamenti sono sospesi fino al 16 settembre, nuova data di scadenza.

Novità 2021: Condoni in arrivo

Novità 2021: Condono Avvisi Bonari e Comunicazione Irregolarità