La detrazione Fiscale sui contratti di locazione per gli studenti universitari rappresenta una forma di risparmio o di incentivo ai fini dell’Irpef e da indicare nella dichiarazione dei redditi 730 o Redditi PF. E’ una forma di incentivo a staccarsi dalla famiglia di origine che interessa migliaia di ragazzi in tutta Italia e anche le famiglie che sono costrette al sostenimento di spese per la casa dei propri figli e la loro istruzione. Non a caso il nuovo esecutivo del governo Draghi ha stanziato nella nuova Manovra di Bilancio un altro importante strumento di agevolazione fiscale volto a supportare i giovani le famiglie dai 20 ai 31 anni a prendere casa in affitto usufruendo di una detrazione fiscale ai fini IRPEF.

Novità 2022: Bonus affitto giovani 20-31 anni (leggi Articolo se sei interessato o condividilo con un tuo amico)

In cosa consiste la detrazione fiscale

Largo ai giovani, quindi incentivi e detrazioni per gli affitti da parte degli studenti fuori sede. Nel caso un giovane stipuli un contratto di affitto già a partire dall’anno di imposta 2007 per unità immobiliari adibite ad abitazione principale e come tale ricordiamo che vale la stessa definizione valevole ai fini ICI e quindi quella contenuta nel Testo Unico delle Imposte sui redditi (cfr comma 1-quinquies, articolo 16 del DPR 916 del 1986 e la nuova lettera i sexies dell’articolo 15, comma 1, del Tuir), contratti che sono stipulati o rinnovati secondo la Legge n.431 del 1998 potranno usufruire delle seguenti detrazioni:

- 300 euro, per redditi inferiori ai 15.493,71 euro

- 150 euro, per redditi inferiori ai 30.987,41 euro.

Queste nel caso sia il giovane però ad essere intestatario del contratto e paghi lui il contratto come definito nell’articolo 15 del Tuir.

Detrazioni fiscali in caso di canone concordato

Esiste invece una detrazione maggiore inserita nell’articolo 16 che recita così: “1-ter. Ai giovani di età compresa fra i 20 e i 30 anni, che stipulano un contratto di locazione ai sensi della legge 9 dicembre 1998, n. 431, per l’unità immobiliare da destinare a propria abitazione principale, sempre che la stessa sia diversa dall’abitazione principale dei genitori o di coloro cui sono affidati dagli organi competenti ai sensi di legge, spetta per i primi tre anni la detrazione […] maggiore alle condizioni ivi previste introdotta dal legislatore per i genitori intestatari di contratti di locazione stipulati sulla base di appositi accordi definiti in sede locale fra le organizzazioni della proprietà edilizia e le organizzazioni dei conduttori maggiormente rappresentative a livello nazionale (cosiddetti “contratti convenzionali” ai sensi della legge del 9 dicembre 1998 n. 431) spetta una detrazione di:

- 495,80 euro, se il reddito complessivo non supera 15.493,71 euro

- 247,90 euro, se il reddito complessivo è superiore a 15.493,71 euro ma non a 30.987,41 euro.

Se il reddito complessivo è superiore a quest’ultimo importo, non spetta alcuna detrazione.

In nessun caso la detrazione spetta per i contratti di locazione intervenuti tra enti pubblici e contraenti privati (ad esempio, i contribuenti titolari di contratti di locazione stipulati con gli Istituti case popolari non possono beneficiare della detrazione)

Cosa si intende per giovani?

Il legislatore intende persone comprese tra i 20 e i 30 anni per cui rassegnamoci al fatto che siamo vecchi prima di tutto, mentre per i giovani che hanno affittato un appartamento usufruendo delle detrazioni per abitazione principali. Giova ricordare che tale appartamento non dovrà essere lo stesso in cui abitano parenti e affini.

Quanto dura l’agevolazione per gli studenti universitari

La durata dell’agevolazione è di tre anni spetta, e per i primi tre anni, sarà pari a 991,60 euro. La detrazione, inizialmente prevista soltanto per i canoni da contratti di locazione stipulati secondo i tempi e i criteri stabiliti dalla legge 431/1998, con la Finanziaria 2008 (legge 244/2007) amplia il suo raggio d’azione affinché possano usufruirne anche coloro che alloggiano presso pensioni o strutture di altro tipo. Compresi, quindi, nel regime di favore anche i contratti di ospitalità e gli atti di assegnazione in godimento o locazione. Con la stessa modifica, sconto, inoltre, per gli affitti pagati a collegi universitari, enti per il diritto allo studio, organismi senza fini di lucro e cooperative. Escluse, invece, le sublocazioni.

I Paletti da rispettare anche riguardo alla spesa sostenuta, che può essere agevolata fino a quota 2.633 euro, detraibile per il 19% l che si traduce in un risparmio netto massimo di 500 euro. La cifra non cambia anche se la diminuzione d’imposta è applicata da un genitore con più figli “fuori sede”.

Requisiti da rispettare

Il beneficio spetta per i primi tre anni e a condizione che l’abitazione locata sia diversa dall’abitazione principale dei genitori o di coloro cui sono affidati e il reddito complessivo non superi 15.493,71 euro. Nella determinazione del reddito complessivo va compreso anche il reddito dei fabbricati locati assoggettato a cedolare secca.

Il requisito dell’età è soddisfatto qualora ricorra anche per una parte del periodo d’imposta in cui si intende fruire della detrazione.

I contratti devono essere stipulati in base alla Legge 431 del 1998 indipendentemente dal nome che possano dare le persone a tale contratto e dal soggetto che eroga il contratto di affitto come per esempio ostelli privati e di enti pubblici alloggi presso università o collegi o simili.

Ai fini della detrazione in esame, i canoni pagati in ciascun periodo di imposta rilevano fino a concorrenza di un importo massimo pari a 2.633,00 euro, la detrazione massima risulta pari a 500,00 euro (2.633,00 x 19%).

Chi può fruire della detrazione per gli studenti universitari

Ne beneficiano gli studenti universitari che hanno un contratto a canone convenzionale ex legge numero 431 del 1998 e che stipulano un contratto di locazione per unità immobiliari situate nel Comune in cui ha sede l’università o in Comuni limitrofi ma a non meno di 100 km di distanza (Forse la distanza entro i 100 km può essere considerata da pendolare). inoltre è necessario rispettare anche altri requisiti ossia che il comune di residenza dello studente sia in una provincia diversa da quella dell’università.

Lo sconto Irpef sui canoni di locazione vale anche per gli studenti “fuori sede” iscritti in una università estera per intenderci, con sede presso uno Stato Ue o in uno dei Paesi aderenti all’accordo sullo spazio economico europeo come disciplinato dall’articolo 16 della legge comunitaria 2010, n. 217 del 2011,che di fatto ha modificato l’articolo 15, comma 1, lettera i-sexies, del Tuir.

Ricordiamo altresì che se la detrazione è di ammontare superiore all’Irpef lorda diminuita, delle detrazioni per carichi di famiglia (cfr art. 12 del tuir) e delle altre detrazioni (cfr art.13 del Tuir), è riconosciuto un ammontare pari alla quota di detrazione che non ha trovato capienza nell’Irpef. Sarà un decreto del ministro dell’Economia e delle finanze a stabilire le modalità per l’attribuzione di questo ammontare (nuovo comma 1 sexies, articolo 16 del Tuir). Le nuove detrazioni Irpef verranno inserite all’articolo 16 del Testo unico delle imposte sui redditi (il Dpr 917/86).

Se paga il genitore?

L’ipotesi del pagamento del canone al figlio di affitto solo nel caso disciplinato dall’articolo 15 del Tuir, lettera i-sexies, che prevede la detraibilità dall’Irpef ovvero se il figlio a carico si è trasferito per motivi di studio universitario e con contratti stipulati o rinnovati ai sensi della legge 431/1998 e che sia in un comune diverso da quello diverso da quello di residenza, disti da quest’ultimo almeno cento chilometri e sia comunque situato in una provincia diversa allora si potrà beneficiare della detrazione.

Se non sono soddisfatte contemporaneamente queste condizioni la detrazione non spetta per cui, nel caso di semplice pagamento del canone di affitto del figlio che studia nella stessa città, viene pagata dai genitori non darà diritto alla detrazione in quanto questa spetta a chi è intestatario del contratto di locazione dell’unità immobiliare adibita ad abitazione principale, stipulato o rinnovato ai sensi della legge 431/1998 (articolo 16 del Tuir).

Per cui vi sconsiglio di farlo se non siete apposto con il fisco in quanto il grande genio che ha progettato il software del redditometro vecchia versione farebbe scattare il redditometro in quanto vedrebbe che suo figlio paga un canone senza guadagnare. A quel punto per non far pagare tasse inesistenti a suo figlio dovreste far estendere il redditometro anche a voi. Per cui riflettete su quello che fate onde evitare guai per risparmiare poi non tantissimo.

Quanto vale l’ammontare della detrazione per gli studenti universitari

La detrazione vale il 19% del costo sostenuto nell’anno di imposta su un importo massimo perà di soli 2.633 euro. Tuttavia vi ricordo che esistono anche altre detrazioni non cumulabili sui contratti di locazione che valgono quanto segue: Soggetti con redditi inferiori a 15.493,71 euro la detrazione è 495,80 euro; per i soggetti con reddito compreso tra 15.493,71 e fino a 30.987,41 la detrazione è di 247,90 euro. Per i lavoratori dipendenti che si trasferiscono fuori sede con reddito complessivo fino a 15.493,71 euro, 991,60 euro.

Ai fini della detrazione in esame, i canoni pagati in ciascun periodo di imposta rilevano fino a concorrenza di un importo massimo pari a 2.633,00 euro, la detrazione massima risulta pari a 500,00 euro (2.633,00 x 19%).

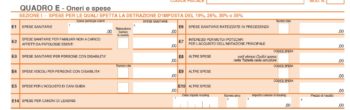

Come indicare le detrazioni nel 730

Indicazione nel 730 – Righi da E8 a E12 – Altre spese: indicare le spese contraddistinte dai codici da 8 a 35 e 99, per le quali spetta la detrazione d’imposta del 19 per cento e le spese contraddistinte dai codici 41 e 42, per le quali spetta la detrazione d’imposta del 24 per cento.

Per indicare più di cinque codici, occorre compilare un ulteriore modulo, secondo le istruzioni fornite nel paragrafo “Modelli aggiuntivi”, parte II, capitolo 7.

Indicazione nel 730 Indicazione nel 730 Rigo E71 – Inquilini di alloggi adibiti ad abitazione principale Colonna 1 (Tipologia): indicare il codice relativo alla detrazione. ‘3’ Detrazione per canoni di locazione spettante ai giovani per l’abitazione principale. Questo codice va indicato dai giovani di età compresa fra i 20 e i 30 anni, che hanno stipulato un contratto di locazione per l’unità immobiliare da destinare a propria abitazione principale, ai sensi della legge 9 dicembre 1998, n. 431. Il requisito dell’età è soddisfatto se ricorre anche per una parte dell’anno in cui si intende fruire della detrazione. È necessario che l’immobile affittato sia diverso dall’abitazione principale dei genitori o di coloro cui sono affidati dagli organi competenti ai sensi di legge.

Il codice da indicare nel 730 è il 18. Le istruzioni infatti recitano che: per le spese sostenute dagli studenti universitari iscritti a un corso di laurea di un’università situata in un Comune diverso da quel- lo di residenza per canoni di locazione derivanti da contratti stipulati o rinnovati in base alla legge che disciplina le locazioni di im- mobili ad uso abitativo (legge 9 dicembre 1998, n. 431), o per canoni relativi ai contratti di ospitalità, nonché agli atti di assegnazione in godimento o locazione, stipulati con enti per il diritto allo studio, università, collegi universitari legalmente riconosciuti, enti senza fini di lucro e cooperative.

Per fruire della detrazione l’università deve essere ubicata in un Comune distante almeno 100 chilometri dal Comune di residenza dello studente e comunque in una Provincia diversa oppure nel territorio di uno Stato membro dell’Unione europea o in uno degli Stati aderenti all’Accordo sullo spazio economico europeo con i quali sia possibile lo scambio di informazioni.

La detrazione spetta anche se le spese sono state sostenute per i familiari fiscalmente a carico. L’importo da indicare nel rigo non può essere superiore a 2.633 euro.

L’importo deve comprendere le spese indicate con il codice 18 nelle annotazioni del CUD;

Le righe a seconda di ciascun anno potrebbero cambiare numero anche se in questa sede è importante che voi sappiate dove andare a trovare i quadri per poterli inserire. Vi consiglio pertanto sempre di fare riferimento al modello di dichiarazione vigente per l’anno per il quale state presentando la dichiarazione dei redditi.

Vi ricordo inoltre che il beneficio per i canoni di locazione su case all’estero non rientra nelle previsioni agevolative ed in questo caso cercate di fare riferimento od informarvi su agevolazioni presente nel paese estero che molto spesso sono previste per gli studenti fuori sede.

Ricordiamo anche che esistono i BONUS per le FAMIGLIE.

Come si calcola la distanza

Premetto che non si parla di linea d’aria o strada più corta anche se ho avuto alcuni lettori che sono stati accettarti per pochi chilometri ed hanno dovuto giustificare il percorso. La distanza minima dei 100 KM per accedere al beneficio Requisito per l’applicazione dell’agevolazione è la distanza tra l’università e la sede dell’abitazione dove lo studente ha il proprio domicilio fiscale (in genere quella del nucleo familiare che lo ha a carico) e che deve essere distante non meno di 100 km. Per il calcolo dei 100 Km si deve prendere come riferimento la distanza minima percorribile dallo studente per arrivare a destinazione. per fare questo dovrete prendere in considerazione tutti i percorsi percorribili, ossia anche le reti ferroviarie o autostradali (quelle pedonali non sono ricomprese nel computo). Per agevolarvi potrete fare riferimento a google map che potrà darvi un’idea della distanza effettiva.

Guida alla compilazione del 730Università all’estero

Vi segnalo l’articolo appositamente dedicato invece al caso di università situata direttamente all’estero e alle possibilità di detrarre diverse tipologie di costi e non solo quelli legati strettamente alla retta universitaria. Per questo potrete leggere l’articolo dedicato alla detrazione fiscale per le spese scolastiche all’estero. La detrazione spetta nel casoi università all’estero con le stesse limitazioni di importo viste sopra ossia 2.633 euro che moltiplicato per il 19% danno diritto ad un risparmio netto massimo di 500 euro.

Non è necessario che lo studente modifichi il proprio indirizzo di residenza anagrafica ma è necessario che l’università si trovi nello stesso comune della casa presa in affitto o in un comune limitrofo che rispetti le condizioni di distanza massima.

Vi ricordo che esistono anche altre tipologie di detrazioni fiscali legate alla locazione

Detrazione per gli inquilini di alloggi adibiti ad abitazione principale:

- se il reddito complessivo non supera 15.493,71 la detrazione massima è di 300 euro: il reddito deve essere considerato del reddito imponibile assoggettato eventualmente alla cedolare secca;

- se il reddito complessivo è superiore a 15.493,71 e inferiore a 30.987,41 euro la detrazione massima è di 150 euro: il reddito deve essere considerato del reddito imponibile assoggettato eventualmente alla cedolare secca;

Detrazione per gli inquilini con contratti a canone concordato o equo canone:

- se il reddito complessivo non supera 15.493,71 la detrazione massima è di 495,80 euro: il reddito deve essere considerato del reddito imponibile assoggettato eventualmente alla cedolare secca;

- se il reddito complessivo è superiore a 15.493,71, ma non 30.987,41 la detrazione massima è di 247,90 euro: il reddito deve essere considerato del reddito imponibile assoggettato eventualmente alla cedolare secca;

Detrazione per gli inquilini di alloggi sociali ex articolo 5 della Legge 8 febbraio 2007, n.9 adibiti ad abitazione principale:

- se il reddito complessivo non supera 15.493,71 la detrazione massima è di 900 euro;

- se invece il reddito supera 15.493,71 ma resta al di sotto di 30.987,41 la detrazione massima è di 450 euro.

I relativi chiarimenti li potete trovare nell’articolo dedicato alla detrazione fiscale dei canoni di affitto immobiliare.

Aggiornamento e ulteriore detrazione del canone di locazione: in caso di affitto e subaffitto l’ultima circolare dell’agenzia delle entrate del 23 aprile 2010 n. 21 ha chiarito che la detrazione non è dovuta in quanto non prevista dall’art. 15, comma 1 lett.i sexies del TUIR. Pertanto gli studenti iscritti ad un corso di laurea possono beneficiare della detrazione del 19% sui canoni di locazione, per un importo massimo inferiore 2.633 euro, a patto che siano stipulati ai sensi della legge 9 dicembre 1998, n. 431, e successive modificazioni e come tali rientrano anche i contratti di ospitalità, gli atti di assegnazione in godimento o locazione, stipulati con enti per il diritto allo studio, università, collegi universitari legalmente riconosciuti, enti senza fine di lucro e cooperative, ma non su quella derivante da contratti di sublocazione.

Precisazione: le spese sostenute all’estero per istituti esteri non beneficiano di questa ulteriore agevolazione fiscale.

Novità 2018: cosa cambia

La manovra di Bilancio 2018 prevede una ridefinizione delle detrazioni fiscali a favore degli studenti fuori sede. In sintesi viene estesa la detrazione fiscale anche per le università ubicate in un comune diverso da quello di residenza e distante almeno 50 km e gli studenti fuori sede siano residenti in zone montane o disagiate.

La novità ha effetto già per i periodi d’imposta in corso al 31 dicembre 2017 e continuerà per il 2018. Dal tenore della norma non capisco se continuerà anche per gli anni a venire o si dovrà verificare la tenuta sul gettito al termine del 2018.

Domanda di un lettore

Salve, Mio figlio sta effettuando un corso di dottorato (quindi post-laurea) di tre anni (ha vinto una borsa di studio universitaria). Ha diritto anch’egli, come gli studenti universitari, a fruire della detrazione per canoni di locazione? grazie e cordialissimi saluti

Risposta: Bella domanda. per corsi universitari devono intendersi anche i corsi per i dottorati di ricerca per cui seppur la norma non fa esplicita distinzione ma si limita a parlare di corsi universitari sembrerebbe assimilabile ad un corso universitario anche il corso per i dottorati di ricerca. A tal proposito il legislatore non fa distinzione nemmeno all’interno della norma relativa alla possibilità di portare in detrazione le spese sostenute per canoni di locazione, motivo per cui mi sentirei di assimilare anche i i corsi di dottorati di ricerca a dei corsi universitari. Conseguentemente, stante la correttezza di questa assimilazione, concederei la detrazione per canoni di locazione anche per questa fattispecie

Regime fiscale Incassi del proprietario di casa

Se volete conoscere altri modi per risparmiare sulle imposte e le tasse da pagare consultate l’elenco delle spese da dedursi nel 730 o nel modello unico.

Guida Detrazione Fiscale Irpef affitto canoni di locazione

Guida Detrazione Fiscale Irpef affitto canoni di locazione case all’estero

Guida Detrazione Fiscale Irpef affitto canoni Studenti fuori sede

Guida alla compilazione del modello Unico per la dichiarazione dei redditi

Nuovo Bonus Studenti fuori Sede 2021: cos’è e come funziona

Novità: bonus studenti fuori sede

Vedremo anche il nuovo BONUS studenti fuori sede introdotto dalla legge di bilancio 2021 in cosa consiste.

Sul costo che sosteniamo per gli affitti dei nostri figli per frequentare corsi di studio, o scuole prestigiose all’estero, godiamo di un beneficio fiscale che che può farci risparmiare qualcosina che seppur poso ci riduce la spesa complessiva. Vediamo qui come fare e quanto vale il beneficio fiscale concesso dal legislatore. In calce trovate anche le novità introdotto della Manovra di Bilancio 2018 che avranno effetto già a partire dalle spese sostenute nel periodo di imposta 2017.

Nell’articolo sono state riportate anche le novità introdotte dalla Legge di Bilancio 2018 che modifica le detrazione soprattutto per quello che concerne il requisito relativo alle distanze tra sede universitaria e residenza anagrafica. Per il 2017 e il 2018 il requisito della distanza si intende rispettato anche all’interno della stessa provincia ed è ridotto a 50 km per gli studenti residenti in zone montane o disagiate.

Inoltre sono state riviste le condizioni al ricorrere delle quali spetta la detrazione dei canoni di locazione per gli studenti universitari “fuori sede”. La detrazione fiscale universitari dovranno risultare iscritti ad un corso di laurea presso una università ubicata in un comune distante almeno 100 Km (50 km per gli studenti residenti in zone montane o disagiate) da quello di residenza legale e nel limite di 2.633 euro. Nel seguito potete consultare l’elenco delle zone montane e disagiate.

![Quali sono i Documenti necessari per la compilazione dell’ISEE? [2024] nuovo isee](https://www.tasse-fisco.com/wp-content/uploads/nuovo-isee-famiglia.jpg)

Per la detrazione del canone di locazione in presenza di tutti i requisiti non è chiaro se è possibile fruirla in caso di iscrizione a corsi singoli. In questo caso si risulta iscritti all’università ma non ad un corso di laurea specifico. Qual’e il vostro parere. Grazie

Salve,

Volevo chiedere se dopo aver conseguito una laurea, i canoni di fitto pagati nel periodo in cui lo studente frequenta un corso tirocinante per l’iscrizione all’albo, possono essere detratti dalla dichiarazione dei redditi?

Ringrazio e porgo cordiali saluti.

Scusate mia figlia …iscritta alluniversita fuori dalla propria regione…alloggia in un convitto/fondazione con un contratto di Ospitalità …Fondazione senza scopo di lucro…con una durata del contratto da novembre a giugno…desideravo sapere posso portare in detrazione sul 730 la somma versata…con bonifico bancario..nell’anno solare 2020? Grazie

Sono la madre di una ragazza he nel 2016 ha vissuto a Brescia per motivi di studio. fiscalmente è a carico del padre ma fisicamente ho pagato io (madre) tramite bonifico il canone di affitto. le ricevute di pagamento/affitto sono state comunque intestate alla figlia.

l’agenzia delle entrate attraverso un protocollo di verifica ha chiesto la documentazine relativa a tali pagamenti e me li ha contestati ai fini della detrazione fiscale perche li ho pagati io che non sono a carico fiscalmente al marito. Essendo tuttavia un nucleo familiare e condividendo come tale le tuttte le spese familiari ho la possibilità di contestare o ricorrere contro questo provvedimento? grazie per eventuale risposta o chi mi sapraà aiutare.

Salve,

il contratto di affitto di mio figlio prevede che i coinquilini paghino tutti l’intera somma dell’affitto (1000€) e non la loro singola camera (quindi 250€ ciascuno).

Dato che per detrarre dalla dichiarazione, il pagamento deve essere tracciabile, se faccio un bonifico complessivo di 1000€ (dove però scrivo che equivale all’affitto dei 4 inquilini indicando le relative quote 250€ ciascuno) posso poi detrarre nella dichiarazione la quota di mio figlio (250€) da questo bonifico singolo?

Mia figlia residente in provincia di Milano e iscritta alla Università Statale di Milano è domiciliata a Roma in stanza in affitto con un contratto LOCAZIONE ABITATIVA PER STUDENTI UNIVERSITARI legge n.431 regolarmente registrato per fare un tirocinio, prima della tesi, presso il Bioparco. È completamente a mio carico. Posso richiedere la detrazione nonostante non sia classificata come studente universitaria fuori sede?

l’agenzia delle entrate mi ha chiesto indietro i soldi delle detrazioni dell’affitto che avevo indicato nella dichiarazione del 2016 facente riferimento al 2015 come studentessa fuori sede. Sostengono infatti che avendo io pagato regolarmente le tasse universitarie per l’a.a. 2014/2015 nell’ottobre del 2014 non ho pagamenti universitari registrati per anno fiscale 2015 e quindi non ho diritto alla detrazione (mi sono laureata a gennaio 2016). Mi sembra una cosa allucinante. Può davvero essere così? Grazie

i-sexies) i canoni di locazione derivanti dai contratti di locazione stipulati o rinnovati ai sensi della legge 9 dicembre 1998, n. 431, e successive modificazioni, i canoni relativi ai contratti di ospitalita’, nonche’ agli atti di assegnazione in godimento o locazione, stipulati con enti per il diritto allo studio, universita’, collegi universitari legalmente riconosciuti, enti senza fine di lucro e cooperative, dagli studenti iscritti ad un corso di laurea presso una universita’ ubicata in un comune diverso da quello di residenza, distante da quest’ultimo almeno 100 chilometri e comunque in una provincia diversa, per unita’ immobiliari situate nello stesso comune in cui ha sede 1′ universita’ o in comuni limitrofi, per un importo non superiore a 2.633 euro.

Mia figlia è studente a Torino e paga un affitto di € 3.360.

La stessa è a carico mio e di mia moglie al 50%

Ognuno dei due genitori può portare in detrazione la metà di 3.360 o la metà del limite di € 2.633?

Le istruzioni diono olo che il limite è di 2.633.

Grazie

Che dire se non che sono assolutamente con lei?!? Quello he le resta è l’orgoglio che vale molto di più di quella detrazione misera che serve tanto a fare comizi ma che oggi sa anche un ritardato mentale che non serve ad una mazza. Tutti allargano la base imponibile e nessuno scommette veramente sulla crescita del paese. Proclamano riduzioni delle imposte o delle tasse qui e li ed invece allargano solo la base imponibile Il gettito aumenta sempre e con questo sono consentire le assunzioni nel settore pubblico la cui produttività è quella di una medusa al sole.