I passi per verificare l’effettivo risparmio di imposta derivante dall’applicazione del regime opzionale della cedolare secca (guida alla cedolare secca) necessita di alcuni passaggi che tuttavia possiamo fare anche con l’ausilio di una calcolatrice per verificare se e quanto vale l’effettiva convenienza ad adottare un regime fiscale che si fornisce alcuni evidenti semplificazioni ma dall’altro ci impone anche altre scelte. La finalità è rispondere alla domanda, che può variare da caso a caso sulla convenienza della cedolare secca con l’ausilio di alcuni esempi che potrebbero rispecchiare la vostra specifica situazione.

I passi per verificare l’effettivo risparmio di imposta derivante dall’applicazione del regime opzionale della cedolare secca (guida alla cedolare secca) necessita di alcuni passaggi che tuttavia possiamo fare anche con l’ausilio di una calcolatrice per verificare se e quanto vale l’effettiva convenienza ad adottare un regime fiscale che si fornisce alcuni evidenti semplificazioni ma dall’altro ci impone anche altre scelte. La finalità è rispondere alla domanda, che può variare da caso a caso sulla convenienza della cedolare secca con l’ausilio di alcuni esempi che potrebbero rispecchiare la vostra specifica situazione.

Novità 2020

La Legge di Bilancio 2020 ed il suo collegato fiscale hanno introdotto la cedolare secca del 10% anche per i contratti a canone concordato aventi ad oggetto immobili abitativi residenziali comprensivi delle relative pertinenze. Non è stata invece prorogata la cedolare secca cui contratti aventi ad oggetto immobili commerciali.

La Manovra di bilancio riduce l’aliquota della cedolare secca sui contratti a canone concordato ex L. 431 del 1998 dal 15% al 10%. Tutti gli immobili immobili concessi in locazione a equo canone potranno beneficiare della riduzione a partire dal primo gennaio 2020.

La cedolare secca conviene o no?

La prima considerazione da fare è sapere a quale regime opzionale della cedolare secca potete accedere in quanto al momento ve ne sono tre disponibili con diverse aliquota e già questo vi fa capire che seppure vi fosse il risparmio potrebbe variare e vediamo di quanto.

- Cedolare secca al 21% per i contratti di affitto ordinari (non equo canone e non canone concordato);

- Cedolare secca al 10% (15 fino al 2013) per i contratti di affitto di cui agli articoli 2, comma 3, e 8 della L. n. 431/1998 conosciuti meglio come contratti a canone concordato o a equo canone;

- Cedolare secca al 10% per i contratti di affitto cosiddetti Piani casa di cui all’articolo 9, comma 1, Decreto Legge n. 47/2014;

Altra considerazione è che l’imposta sostitutiva della cedolare secca per l’appunto sostituisce l’imposta Irpef derivante dalla locazione, l’imposta di registro, le addizionale regionali e comunali ma dall’altra impone di rinunciare alla variazione ISTAT su canoni di locazione.

Calcoliamo in tal modo cosa andiamo a risparmiare: primo passo è la valutazione dell’imposta di registro sul canone pari al 2% del canone di locazione annuo che solitamente si versa all’inizio in un’unica soluzione e che sarà pari ad 1% per il valore del canone annuo moltiplicato per esempio 4 anni o e per metà a carico del locatore e metà dell’inquilino.

Poi ci sarà un risparmio in termini di minore imposta di bollo che possiamo immaginare pari a 14,62 euro ogni 4 pagine (si intendono le facciate del foglio) del contratto.

E infine dovremo considerare il maleficio connesso alla perdita dell’adeguamento dei canoni alle variazioni annuali Istat pari a titolo esemplificativo al 2,5% ma che come abbiamo visto può raggiungere anche livelli negativi come successe lo scorso anno con un -0,1% registrato sull’indice dei prezzi al consumo.

Infine ma anche più importante è il confronto tra l’IRPEF che si andrebbe a pagare adottante un regime di tassazione ordinaria Irpef che segue gli scaglioni di reddito e adottando una tra le due cedolari secche al 10% o al 21%.

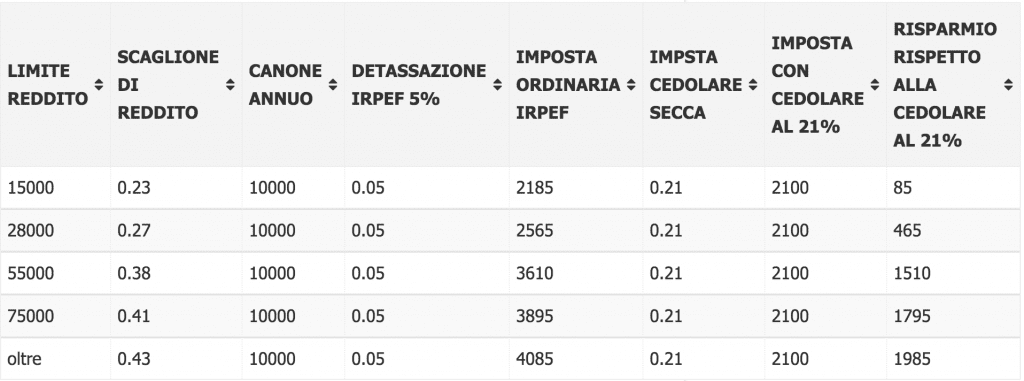

Nelle tabelle che seguono vediamo i confronti tra tassazione ordinaria e cedolare secca nelle due ipotesi considerando un canone annuo fisso di 10 mila euro. Per i precisi logicamente si toccherà solo il primo scaglia di reddito del 23% in quanto questo arriva fino ad un reddito di 15 mila euro ma a me interessa che vi rendiate conto ed abbiate uno strumento in più per capire come effettuare il calcolo di convenienza.

Confronto tra Tassazione ordinaria e Cedolare secca al 10%

Nel caso sottostante per esempio il canone annuo ordinario che potremmo imporre è pari a 10 mila euro mentre quello convenzionato sarebbe 9 mila.

Limite reddito |

Scaglionedireddito |

Canone annuo Non convenzionale |

Detassazione Irpef 5% |

Imposta ordinaria Irpef |

Aliquota Cedolare |

Imposta con cedolare al 21% |

Risparmio rispetto alla cedolare al 21% |

15.000,00 |

23% |

10.000,00 |

5% |

2.185,00 |

21% |

2.100,00 |

85,00 |

28.000,00 |

27% |

10.000,00 |

5% |

2.565,00 |

21% |

2.100,00 |

465,00 |

55.000,00 |

38% |

10.000,00 |

5% |

3.610,00 |

21% |

2.100,00 |

1.510,00 |

75.000,00 |

41% |

10.000,00 |

5% |

3.895,00 |

21% |

2.100,00 |

1.795,00 |

oltre |

43% |

10.000,00 |

5% |

4.085,00 |

21% |

2.100,00 |

1.985,00 |

Limite reddito |

Scaglione di reddito |

Canone annuo Concordato |

Detassazione Irpef 5% |

Imposta ordinaria Irpef |

|

Imposta con cedolare al 10% |

Risparmio rispetto alla cedolare al 10% |

15.000,00 |

23% |

9.000,00 |

5% |

2.185,00 |

10% |

900,00 |

1.285,00 |

28.000,00 |

27% |

9.000,00 |

5% |

2.565,00 |

10% |

900,00 |

1.665,00 |

55.000,00 |

38% |

9.000,00 |

5% |

3.610,00 |

10% |

900,00 |

2.710,00 |

75.000,00 |

41% |

9.000,00 |

5% |

3.895,00 |

10% |

900,00 |

2.995,00 |

oltre |

43% |

9.000,00 |

5% |

4.085,00 |

10% |

900,00 |

3.185,00 |

| Effettivo Risparmio Economico | |||||||

| Limite reddito | Risparmio effettivo (Ordinaria Vs Cedolare al 21%) | Risparmio effettivo (Ordinaria Vs Cedolare al 10%) | |||||

| 15.000,00 | -915,00 | 285,00 | |||||

| 28.000,00 | -535,00 | 665,00 | |||||

| 55.000,00 | 510,00 | 1.710,00 | |||||

| 75.000,00 | 795,00 | 1.995,00 | |||||

| oltre | 985,00 | 2.185,00 | |||||

In questo caso il risparmio sarebbe senza dubbio maggiore ma generalmente il canone convenzionale stabilito da apposito decreto secondo la Legge n. 431 del 1998 definisce dei canoni per mq che non sempre riescono a determinare un affitto soddisfacente e maggiore del risparmio derivante dall’applicazione della cedolare secca. talvolta infatti è anche più basso per cui si dovrebbe verificare quanto canone si sta lasciando per strada o quale canone è possibile spuntare con la controparte nel caso in cui si adotti un contratto non convenzionale.

Confronto tra Tassazione ordinaria e Cedolare secca al 21%

Altri esempi

Nel seguito vi fornisco alcuni esempi che ipotizzano dapprima la presenza del solo reddito di locazione e successivamente due altri fonti di reddito: un caso con 28 mila euro ed un altro con 45 mila euro. Questo per farvi vedere come si muove il risparmio effettivo di imposta.

| Reddito complessivo | 6000 | ||

| Reddito derivante dalla locazione | 6000 | ||

| Canone annuo | 6000 | ||

| Tipologia di contratto | Libero | ||

| Prima annualità | Sì | ||

| Quota di possesso dell’immobile | 100 | ||

| Aliquota addizionale regionale IRPEF | 0,9 | ||

| Aliquota addizionale comunale IRPEF | 0,3 | ||

| Totale oneri deducibili | 600 | ||

| Totale oneri detraibili | 200 | ||

| Aumento ISTAT del canone di locazione | 0,1 | ||

| Tassazione ordinaria | Tassazione con cedolare secca | ||

| Reddito imponibile | 5.400,00 | Reddito imponibile | 0 |

| Imposta lorda | 1.242,00 | Imposta lorda | 0 |

| Imposta netta | 1.042,00 | Imposta netta | 0 |

| Addizionale regionale IRPEF | 48,6 | Addizionale regionale IRPEF | 0 |

| Addizionale comunale IRPEF | 16,2 | Addizionale comunale IRPEF | 0 |

| Imposta di registro | 67 | Cedolare secca | 1.260,00 |

| Totale imposte | 1.173,80 | Totale imposte | 1.260,00 |

Nel seguito altro esempio ipotizzando tuttavia la presenza anche di un’altra fonte di reddito pari a 28 mila euro:

| Reddito complessivo | 28000 | ||

| Reddito derivante dalla locazione | 6000 | ||

| Canone annuo | 6000 | ||

| Tipologia di contratto | Libero | ||

| Prima annualità | Si | ||

| Quota di possesso dell’immobile | 100 | ||

| Aliquota addizionale regionale IRPEF | 0,9 | ||

| Aliquota addizionale comunale IRPEF | 0,3 | ||

| Totale oneri deducibili | 600 | ||

| Totale oneri detraibili | 200 | ||

| Aumento ISTAT del canone di locazione | 0,1 | ||

| Tassazione ordinaria | Tassazione con cedolare secca | ||

| Reddito imponibile | 27.400,00 | Reddito imponibile | 21.400,00 |

| Imposta lorda | 6.798,00 | Imposta lorda | 5.178,00 |

| Imposta netta | 6.598,00 | Imposta netta | 4.978,00 |

| Addizionale regionale IRPEF | 246,6 | Addizionale regionale IRPEF | 192,6 |

| Addizionale comunale IRPEF | 82,2 | Addizionale comunale IRPEF | 64,2 |

| Imposta di registro | 67 | Cedolare secca | 1.260,00 |

| Totale imposte | 6.993,80 | Totale imposte | 6.494,80 |

| Risparmio d’imposta = 499,00 | |||

Successivamente il calcolo con una fonte di reddito più elevata pari a 45 mila euro

| Reddito complessivo | 45000 | ||

| Reddito derivante dalla locazione | 6000 | ||

| Canone annuo | 6000 | ||

| Tipologia di contratto | Libero | ||

| Prima annualità | Sì | ||

| Quota di possesso dell’immobile | 100 | ||

| Aliquota addizionale regionale IRPEF | 0,9 | ||

| Aliquota addizionale comunale IRPEF | 0,3 | ||

| Totale oneri deducibili | 600 | ||

| Totale oneri detraibili | 200 | ||

| Aumento ISTAT del canone di locazione | 0,1 | ||

| Tassazione ordinaria | Tassazione con cedolare secca | ||

| Reddito imponibile | 44.400,00 | Reddito imponibile | 38.400,00 |

| Imposta lorda | 13.192,00 | Imposta lorda | 10.912,00 |

| Imposta netta | 12.992,00 | Imposta netta | 10.712,00 |

| Addizionale regionale IRPEF | 399,6 | Addizionale regionale IRPEF | 345,6 |

| Addizionale comunale IRPEF | 133,2 | Addizionale comunale IRPEF | 115,2 |

| Imposta di registro | 67 | Cedolare secca | 1.260,00 |

| Totale imposte | 13.591,80 | Totale imposte | 12.432,80 |

| Risparmio d’imposta = 1.159,00 | |||

Il discorso ed il risparmio variano naturalmente nel caso in cui si adotti un canone concordato

Come nel seguito descritto si ripropongono gli esempi ma nell’ipotesi di stipula di contratti a canone concordato che consentono l’applicazione di una aliquota ridotta pari al 10%.

| Reddito complessivo | 6000 | ||

| Reddito derivante dalla locazione | 6000 | ||

| Canone annuo | 6000 | ||

| Tipologia di contratto | Concordato | ||

| Prima annualità | SìNo | ||

| Quota di possesso dell’immobile | 100 | ||

| Aliquota addizionale regionale IRPEF | 0,9 | ||

| Aliquota addizionale comunale IRPEF | 0,3 | ||

| Totale oneri deducibili | 600 | ||

| Totale oneri detraibili | 200 | ||

| Aumento ISTAT del canone di locazione | 0,1 | ||

| Tassazione ordinaria | Tassazione con cedolare secca | ||

| Reddito imponibile | 5.400,00 | Reddito imponibile | 0 |

| Imposta lorda | 1.242,00 | Imposta lorda | 0 |

| Imposta netta | 1.042,00 | Imposta netta | 0 |

| Addizionale regionale IRPEF | 48,6 | Addizionale regionale IRPEF | 0 |

| Addizionale comunale IRPEF | 16,2 | Addizionale comunale IRPEF | 0 |

| Imposta di registro | 67 | Cedolare secca | 600 |

| Totale imposte | 1.173,80 | Totale imposte | 600 |

| Risparmio d’imposta = 573,80 | |||

| Reddito complessivo | 28000 | ||

| Reddito derivante dalla locazione | 6000 | ||

| Canone annuo | 6000 | ||

| Tipologia di contratto | Concordato | ||

| Prima annualità | Sì | ||

| Quota di possesso dell’immobile | 100 | ||

| Aliquota addizionale regionale IRPEF | 0,9 | ||

| Aliquota addizionale comunale IRPEF | 0,3 | ||

| Totale oneri deducibili | 600 | ||

| Totale oneri detraibili | 200 | ||

| Aumento ISTAT del canone di locazione | 0,1 | ||

| Tassazione ordinaria | Tassazione con cedolare secca | ||

| Reddito imponibile | 27.400,00 | Reddito imponibile | 21.400,00 |

| Imposta lorda | 6.798,00 | Imposta lorda | 5.178,00 |

| Imposta netta | 6.598,00 | Imposta netta | 4.978,00 |

| Addizionale regionale IRPEF | 246,6 | Addizionale regionale IRPEF | 192,6 |

| Addizionale comunale IRPEF | 82,2 | Addizionale comunale IRPEF | 64,2 |

| Imposta di registro | 67 | Cedolare secca | 600 |

| Totale imposte | 6.993,80 | Totale imposte | 5.834,80 |

| Risparmio d’imposta = 1.159,00 | |||

| Reddito complessivo | 45000 | ||

| Reddito derivante dalla locazione | 6000 | ||

| Canone annuo | 6000 | ||

| Tipologia di contratto | Concordato | ||

| Prima annualità | Sì | ||

| Quota di possesso dell’immobile | 100 | ||

| Aliquota addizionale regionale IRPEF | 0,9 | ||

| Aliquota addizionale comunale IRPEF | 0,3 | ||

| Totale oneri deducibili | 600 | ||

| Totale oneri detraibili | 200 | ||

| Aumento ISTAT del canone di locazione | 0,1 | ||

| Tassazione ordinaria | Tassazione con cedolare secca | ||

| Reddito imponibile | 44.400,00 | Reddito imponibile | 38.400,00 |

| Imposta lorda | 13.192,00 | Imposta lorda | 10.912,00 |

| Imposta netta | 12.992,00 | Imposta netta | 10.712,00 |

| Addizionale regionale IRPEF | 399,6 | Addizionale regionale IRPEF | 345,6 |

| Addizionale comunale IRPEF | 133,2 | Addizionale comunale IRPEF | 115,2 |

| Imposta di registro | 67 | Cedolare secca | 600 |

| Totale imposte | 13.591,80 | Totale imposte | 11.772,80 |

| Risparmio d’imposta = 1.819,00 | |||

Calcolo della base imponibile su cui calcolare la cedolare secca

Per il calcolo della base imponibile si farà riferimento al più elevato tra due valori ossia alla somma dei canoni di locazione che maturano durante il periodo di durata del contratto e dall’altro lato la rendita catastale rivalutata del 5% (rendita catastale per 105%). Il più elevato tra i due sarà la base su cui applicare il 20% della cedolare secca

Poi dobbiamo considerare la base imponibile su cui calcolare l’Irpef che nel caso in cui applichiamo un regime di tassazione ordinaria che ricomprenderà per i canoni a libero mercato il 95% dei canoni incassati nell’anno mentre per i canoni che rientrano nel regime di locazione concordato ex art. 431 del 1998 un reddito imponibile solo pari al 59,5% di quello effettivamente derivante dalla locazione. Questi importi saranno soggetti ad irpef con il metodo degli scaglioni di reddito che come ricordiamo sono:

- Redditi da 0 a 15.000 euro aliquota del 23%

- Redditi da 15.000,01 a 28.000 euro aliquota del 27%

- Redditi da 28.000,01 a 55.000 euro aliquota del 38%

- Redditi da 55.000,01 a 75.000 euro aliquota del 41%

- Redditi oltre 75.000 euro aliquota del 43%

Nel caso invece di applicazione della cedolare secca non potremo usufruire di questi abbattimenti del 15% (ora 5%) o del 40% (ora 33,5%) calcolati sul canone riscosso ma potremmo beneficiare di una aliquota secca del 21% o del 19% decisamente inferiore.

Va da se che il vantaggio sarà maggiore tanto quanto i canoni di locazione di casa sarà alta e questo lasciatemelo dire stona in pieno con il principio di progressività dell’imposta sancito dalla norma in quanto chi ne beneficia maggiormente sono coloro i quali hanno case più grandi o più di pregio.

Possiamo quindi immaginare che il calcolo dovrà prima di tutto essere fatto caso per caso ma possiamo trovare qualche range di reddito o come detto sopra qualche regola che può rendere più o meno conveniente aderire o no a seconda dell’una o dell’altra situazione. Possiamo dire che la cedolare secca diviene conveniente per redditi superiori a 15-17 mila euro considerando anche eventuali addizionali regionali e comunali nel caso di cedolare secca al 19% (ossia quella prevista per i contratti a canone libero) e saliamo a circa 30 mila euro nel caso di cedolre al 21% con contratti a canone concordato. Del resto il nostro paragone deve essere fatto con il reddito prodotto dallo stesso immobile con canone ordinario che come sappiamo è imponibile nella misura dell’85% del reddito percepito attraverso i canoni di locazione / affitto. Inutile dire che nel caso di immobili di interesse storico ed artistico la soglia sale perchè quelli concorrono per importi ancora minori.

Inoltre ricordiamoci che nel caso di adesione alla cedolare secca v’è da chiarire se si avrà diritto comunque alla detrazione delle spese di ristrutturazione in quanto essendo una imposta sostitutiva le detrazioni come quella del 36% o del 55% potrebbero non valere e pertanto sarà obbligatorio tenerne conto in fase di stipula e nell’ipotesi di futuri lavori durante il periodo di vigenza del contratto.

Con questi elementi potremmo facilmente capire quale potrà essere l’effettivo risparmio di imposta derivante dall’applicazione della cedolare secca in luogo della tassazione ordinaria per scaglioni.

mmm…a distanza di tempo le devo dire che non mi sono imbattutto in statistiche di questo tipo. Le posso dire che inizialmente il nero aveva avuto la meglio. Dopo, con la cedolare al 10% avevo letto che si stesse vedendo una netta inversione di tendenza.

Buongiorno,

a distanza di qualche anno dalla pubblicazione di questo chiarissimo articolo, mi ricollego chiedendo se siete a conoscenza di una statistica che sia in grado di identificare una cifra che rappresenti il risparmio medio in Italia dato dall’applicazione dei regimi di cedolare.

È un dato che in quanto medio è chiaramente poco affidabile per l’applicazione specifica, ma per me ugualmente interessante.

Deve considerare il suo reddito e la tipologia di cedolare che vuole adottare. Probabilmente conviene quella al 10% ma faccia un approfondimento ulteriore.

Salve. Vorrei un consiglio…Voglio dare in affitto il mio appartamento a 350 euro al mese. Mi conviene cedolare secca o non? Grazie

Buonasera avrei gentilmente bisogno di alcune risposte.

Abbiamo stipulato lo scorso anno un contratto di affitto di un anno in accordo con l’inquilino, in quanto, essendo per noi la prima esperienza volevamo essere sicuri che l’inquilino fosse regolare nei pagamenti (l’agente immobiliare che ha seguito la cosa non ha fatto obiezioni, sembrava che la cosa fosse perfettamente regolare e il contratto è stato da lui registrato presso l’agenzia delle entrate). Ora avvicinandoci alla scadenza, ci siamo rivolti al ns. commercialista, il quale ci ha precisato che non sono fattibili contratti di locazione da un anno ma solo 4+4.

A questo punto ci ha chiesto di pagare il md. 69 x il rinnovo e basta. Io vorrei sapere se la cosa è regolare fatta in questo modo, se il mod. 69 è da pagare ogni anno e come mi devo comportare con gli inquilini, cioè se a questo punto il loro contratto si è automaticamente trasformato in un 4+4 e con quale decorrenza, cioè dallo scorso anno o da quest’anno.

E’ inoltre necessario che venga preparato e sottoscritto un nuovo contratto o il vecchio deve considerarsi tacitamente valido?

Chiedo scusa, ma ho le idee un po’ confuse.

Grazie e cordiali saluti.

buongiorno ho un appartamento affittato con la cedolare secca con decorrenza aprile 2012 volevo chiedere posso revocare la cedolare secca per l’anno d’imposta 2013? se si cosa devo fare? grazie

Fortuntamente è intervenuto un successivo chiarimento da parte dell’agenzia che ha inteso salvagurdare le detrazione per ristrutturazione edilizia pertanto non ha motivo di preoccuparsi in quanto il diritto alla detrazione non sarebbe precluso in ipotesi di adesione alla cedolare secca. provi anche a leggere gli articoli correlati come quelllo sui chiarimenti sulla cedolare seccca.

“Inoltre ricordiamoci che nel caso di adesione alla cedolare secca v’è da chiarire se si avrà diritto comunque alla detrazione delle spese di ristrutturazione in quanto essendo una imposta sostitutiva le detrazioni come quella del 36% o del 55% potrebbero non valere e pertanto sarà obbligatorio tenerne conto in fase di stipula e nell’ipotesi di futuri lavori durante il periodo di vigenza del contratto.”

Ho un immobile che ho ristrutturato e per il quale usufruisco delle detrazioni 36% e 55% e sul quale è vigente un affitto. Potete chiarire meglio le conseguenze in caso di opzione per la cedolare secca? Perderei le detrazioni in essere ?

Grazie.

buongiorno, vorrei porre un quesito sulla cedolare secca facendo riferimento alla problematica del pagamento dell’imposta; nel caso specifico ogni anno compilo il 730 avendo un credito d’imposta riveniente da varie detrazioni anche dopo aver inserito il reddito da locazione. Nel caso di opzione cedolare secca dovro’comunque pagare gli acconti come d’uso (giugno e novembre) oppure potro’portarli in compensazione nel 730/12 (come del resto gia’si puo’fare per l’ici)?

grazie

Grazie mille per la risposta.

Era un dubbio che mi dovevo togliere.

Quindi se volessi affittare, ad esempio, la mia casa al

mare per qualche settimana nel periodo estivo, potrei usufruire della cedolare secca “pagandola” direttamente nella dichiarazione dei redditi, giusto?

Ancora grazie per la risposta.

Buongiorno Mat, nel caso di locazioni brevi come detto all’interno di uno dei precedenti articoli il locatore ha la possibilità sia di esercitare l’opzione mediante il pagamento diretto nella dichiarazione dei redditi oppure procedere lo stesso alla registrazione del contratto.

Rispetto all’obbligo residenza (requisito soggettivo) non mi sembra di rinvenire nel disposto normativo un rifermento in tal senso. Semmail, cosa da lei correttamente rilevata vi un requisito in senso oggettivo derivante dalla caratteristica dell’immobile che deve essere un immobile abitativo e qudini da A1 ad A11 escluso gli A10 uso ufficio.

Buongiorno,

Vorrei porvi una domanda circa la cedolare secca e la sua

applicabilità.

Il Decreto chiarisce che “l’opzione può essere esercitata in relazione alle unità immobiliari a uso abitativo”.

Con questo termine si intende forse che per poter usufruire della cedolare secca l’inquilino debba necessariamente avere la residenza nell’abitazione locata? E se fosse così, come ci rientrerebbero quelle “locazioni brevi”, senza obbligo di registrazione, in cui l’inquilino usufruirebbe della casa solo per una, due, tre settimane senza naturalmente prendere la residenza per un così breve periodo? (come, ad esempio, il caso di un affitto di una casa nei mesi estivi)?

Se mi toglierete questo dubbio ve ne sarò infinitamente grato.