Come scoprire se stai pagando troppe tasse

Vediamo come scoprire se stai pagando troppo sulla casa o sui terreni che di proprietà sia prime sia seconde case comprese anhe quelle che avete dato in affitto a terzi.

Vediamo eventuali errori che poteste aver commesso nella tua dichiarazione dei redditi attraverso una guida pratica che fornisce dei chiarimenti.

Andremmo dalla fase di raccolta della documentazione alla compilazione sia che abbiate scelto come dichiarazione il 730, il modello Unico, o il modello redditi persone fisiche.

La stessa guida potrà essere utilizzata anche per i titolari di partita Iva che dichiarano, aldilà dei redditi di lavoro autonomo anche i redditi personali propri e dei propri familiari.

Non è raro infatti imbattersi in amici o parenti che dichiarano di finire la propria dichiarazione dei redditi con credito Irpef al contrario magari di noi che dobbiamo sempre versare qualcosa in più a fine anno. È il caso per esempio del conguaglio Irpef che ci ritroviamo in busta paga a luglio oppure a gennaio. Ci siamo fatti già occupati di questi argomenti in un precedente articolo che trovate linkato in calce a questo.

Controlli sul Quadro B – Terreni e Fabbricati

Partiamo quindi con una serie di controlli da effettuare con il modello 730 alla mano partendo anche da quello che avete eventualmente presentato l’anno scorso. Questo al fine di avere un utile strumento di confronto per all’individuazione di errori, omissioni o integrazioni oppure correzioni da fare sul precedente o anche su quello che mi state accingendo a compilare.

Controllo sui quadri relativi ai familiari a carico del contribuente

Un primo controllo da fare riguarda l’individuazione dei componenti della famiglia che risultano a carico fiscale del contribuente. Per fare questo è necessario prima di tutto verificare che siano presenti tutti i componenti censiti all’interno del proprio nucleo familiare.

Ricordiamo che questi possono essere i coniugi i figli, con o senza disabilità o altri componenti come potrebbe essere un genitore o un altro affine. Se non siete fortissimi con il calcolo leggere l’articolo dedicato al calcolo dei gradi di parentela

Verifica figlio parente a carico fiscale

Sarà inoltre necessario verificare che il proprio figlio sia a carico per l’intero periodo di imposta oppure per una frazione di anno inferiore.

Nel quadro infatti è necessario individuare il numero di mesi a carico del contribuente.

Sarà necessario inoltre verificare che il figlio non abbia superato la soglia per essere considerato a carico in quanto oggetto di dichiarazione fiscale potrebbe aver incassato o maturato redditi al di sopra della soglia stabilita dal legislatore pari, lo ricordiamo, a 2840,52 €. Parliamo dei vecchi 5 milioni di lire.Si rientrava inoltre nell’ambito delle famiglie considerate numerose ossia con più di quattro figli dovrete anche barrare la casella in quanto se non lo fate non usufruire della maggiorazione delle detrazioni fiscali previste per le famiglie numerose.

Stesso dato riguarda la presenza di figli in affido preadottivo a carico del contribuente. Anche questa fattispecie infatti dà diritto al contribuente di beneficiare di una ulteriore agevolazione fiscale consistente nella possibilità di portare in detrazione maggiori spese.

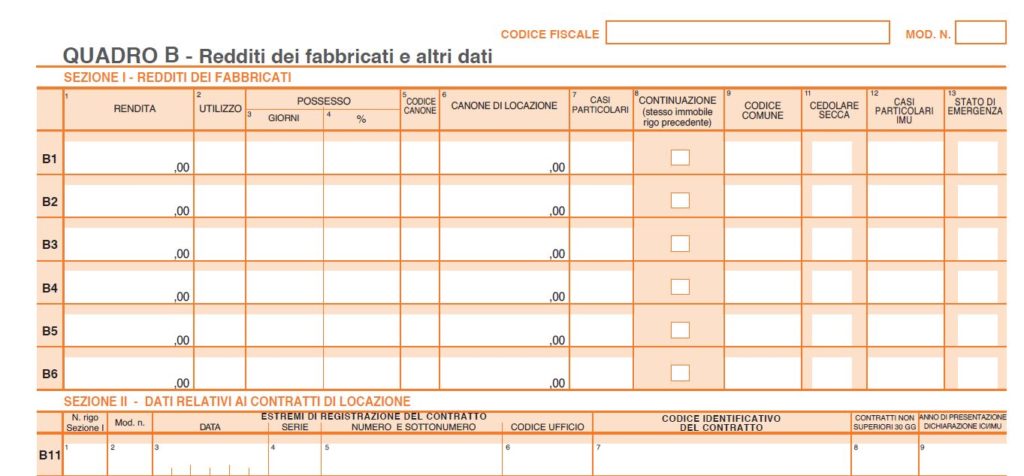

Controllo sul quadro B redditi dei fabbricati e altri dati

Nella compilazione del quadro relativo ai redditi determinati dai fabbricati, terreni, o altri dati sarà necessario procedere ad una serie di controlli che potrebbero fargli risparmiare o potrebbero farti evitare di pagare maggiori imposte.

Partiamo prima di tutto dalla composizione e descrizione delle unità locali, o dei terreni di cui siete titolari.

Prima di tutto sarà necessario verificare se la rendita catastale di queste unità sia stata modificata rispetto all’anno precedente.

Il catasto infatti si sta particolarmente riorganizzando e annualmente determina delle nuove rendite che potrebbero essere maggiori o minori a seconda dello sviluppo delle zone circostanti. Vero è che il catasto avrebbe dovuto comunicarvi questa variazione, tuttavia laddove non aveste ricevuto questa comunicazione sarebbe comunque necessario richiedere una visura catastale aggiornata delle vostre proprietà in modo da inserire correttamente il valore della rendita catastale.

Potreste anche trovarvi di fronte ad una minore rendita catastale da inserire nell’apposita cella E così pagare anche minori tasse.

Vendita o affitto immobile nell’anno

Laddove poi abbiate proceduto alla vendita nel corso dell’anno oggetto di dichiarazione uno più unità locali sarà necessario anche individuare non solo la tipologia di utilizzo ma anche il numero di giorni e la percentuale di possesso che avete visto immobile.

Per quello che concerne la tipologia di utilizzo infatti l’immobile potrebbe essere sia di proprietà come avviene nella maggior parte dei casi ma anche un immobile oggetto di affitto ovvero locazione da terzi.

Affitto Fabbricato e dichiarazione dei redditi

In questo secondo caso sarà necessario anche identificare la tipologia di contratto con cui l’immobile è stato dato in affitto. La diversa scelta riguardante la tipologia di contratto ha impatti immediati sulla metodologia di tassazione. Come avete avuto modo di leggere nell’articolo dedicato alla convenienza tra i diversi contratti di affitto potrete scoprire se state pagando più o meno tasse.

Come molti di voi sapranno, i contratti a canone concordato oppure quelli che sono oggetti di cedolare secca beneficiano di un trattamento fiscale diverso dal regime fiscale ordinario.

Il canone concordato beneficia di una riduzione del canone tassato ma anche di un canone che può essere al di sotto di quello che voi potreste riuscire a farvi pagare.

La cedolare secca invece determina una minore tassazione ma anche la possibilità di non applicare rivalutazioni ISTAT.

Tipologia utilizzo immobile Compilazione e codici da utilizzare

Anche i codici da utilizzare l’individuazione e la compilazione della tipologia di utilizzo hanno un diretto impatto sulla tassazione. Qualora per esempio l’immobile infatti sia adibito ad abitazione principale da parte del contribuente il reddito derivante dall’unità locale pari alla rendita non è soggetto a tassazione ai fini Irpef.

La tipologia di utilizzo è importante anche nel caso in cui i redditi derivanti dall’aver affittato un’unità locale a terzi sia stato fatto con un canone di locazione concordato così come previsto dalla legge numero 431 del 1998 in quanto questo determina una agevolazione fiscale.

In luogo della tassazione ordinaria secondo gli scaglioni di reddito infatti i proventi derivanti dagli affitti mensili di questa unità locale sono ridotti del 30%. Dovreste quindi verificare quanti sono stati i canone mensili incassati, fare una somma e verificare che questa somma sia decurtata del 30%.

Stessa cosa nel caso di applicazione della cedolare secca con aliquota agevolata al 10%.Anche in questo caso dovremmo verificare di avere inserito l’importo corretto e la tipologia di codice corretta. Per fare questo vi ricordo di barrare la casella indicata nella colonna 11 cedolare secca in modo da applicare l’imposta sostitutiva corretta al posto dell’Irpef.

Se avete per esempio anche immobili dati in uso gratuito a un familiare dovrete indicandolo con un apposito codice (codice 10).

Ricordo che si considera abitazione principale quella in cui il contribuente o i suoi familiari dimorano abitualmente.

Mi sono occupato già più volte della differenza tra abitazione principale, dimora e residenza anagrafica o legale.

In questa sede ricordo che per familiari si intendono il coniuge, i parenti entro il terzo grado e gli affini entro il secondo grado.

Le denominazioni hanno un significato diverso a cui corrispondono trattamenti fiscali diversi. È bene sapere in questa sede che il legislatore introduce una detassazione integrale della rendita catastale attribuibile all’immobile che noi arriviamo alla nostra dimora abituale ossia quella dove noi soggiorniamo frequentemente e principalmente principalmente.

Ricordo che la rendita concorre alla formazione del reddito imponibile rivalutata nella misura del 5%.

Qualora infatti avessimo più unità locali ricordiamoci che la rendita catastale di una seconda casa o di una casa al mare pure in montagna concorre alla formazione del reddito sulla base della sua rendita catastale.

Questo significa che laddove noi abbiamo un immobile come seconda casa e che ha una rendita catastale di 1.000 € noi su quella casa paghiamo un Irpef almeno pari a 230 €.

Questo nell’ipotesi in cui ci collochiamo nel primo scaglione di reddito Irpef.

La tassazione della rendita derivante dall’abitazione principale si applica solamente a una unità locale e una pertinenza. Per pertinenza si intende la somma di un garage C1 e una cantina C6. Ricordo che si considera pertinenza l’unità immobiliare che sia classificata o anche classificabile solo in via potenziale in una categoria catastale diversa da quella dell’abitazione principale.

La pertinenza tuttavia deve rispettare come condizione la destinazione effettiva e l’utilizzo in modo durevole al servizio dell’abitazione principale.

Questo è importante perché sarà difficile per esempio sostenere che un garage situato a 100 km dall’abitazione principale sia una pertinenza.

Periodo di possesso corretto

Vi ricordo anche di indicare nella colonna 3 il corretto periodo di possesso qualora nel corso dell’anno l’immobile sia stato nel possesso del contribuente dichiarante solo per un periodo di giorni inferiore a 365. Questo perché la minore percentuale di possesso determina una minore tassazione.

Redditi derivanti da case di nuova costruzione

Vi ricordo che per i redditi di nuova costruzione i redditi matureranno solamente dalla data in cui il fabbricato è stato dichiarato agibile e quindi dopo che si è ottenuto il certificato di agibilità e così divenuto idoneo all’utilizzo da parte del contribuente.

Tuttavia è bene sapere che alcuni contribuenti dimorano nell’immobile ancor prima di questo tuttavia sarà necessario fare riferimento a un criterio sostanziale piuttosto che formale.

Vi sono poi ulteriori casi particolari che riguardano il caso per esempio di canoni di locazione incassati su immobili situati nella città di Venezia o nelle isole di Giudecca, Murano e Burano che beneficiano di una agevolazione fiscale ad Hoc. Il reddito prodotto da queste abitazioni sarà infatti soggetto alla tassazione limitatamente al 75% dell’ammontare.

Immobili di interesse storico o artistico

Per questa tipologia di immobili il canone riscosso per il loro affitto concorre alla determinazione del reddito imponibile nella misura del 65%. Ricordo che non siete voi a stabilire se un immobile è di interesse storico artistico ma deve essere così classificato proprio all’interno della visura catastale. Le caratteristiche sono disciplinate dal decreto legislativo numero 42 del 2004.

Immobili cointestati

Va da sé che laddove siamo proprietari di immobili cointestati sia con coniugi sia con terzi andrà sempre indicata la percentuale di possesso o di proprietà in modo da determinare la tassazione solo su quella specifica percentuale indicata.

Tuttavia ricordo che in caso di comproprietà i canone di affitto vanno indicati sempre per il loro intero indipendentemente dalla percentuale di possesso.

Altro errore che si commette di frequente è quello di non applicare il coefficiente di rivalutazione Istat sui calcoli nel caso di affitti per cui non si è aderito alla agevolazione della cedolare secca. Ricordiamo infatti per chi non ha aderito alla cedolare che i canoni derivanti dalla tassazione sono oggetto di rivalutazione annuale Istat secondo l’indice dei prezzi al consumo.

Nel caso invece della cedolare secca sappiamo che il soggetto locatore rinuncia all’incremento del canone per l’Istat.

Spese sostenute sugli immobili affittati

Nel caso in cui vi siano state delle spese per dei servizi accessori che sono state pagate direttamente dall’inquilino o sono stati addebitati all’inquilino da parte del proprietario allora il reddito va diminuito di queste spese.

Tuttavia nel caso in cui il contratto sia stato stipulato con la cedolare secca il corrispettivo da indicare non terrà in considerazione delle spese accessorie. Questo per dirvi che se volete pagare meno tasse ma intendete attivare un contratto di locazione con la cedolare secca forse è meglio che rimandiate le spese al futuro oppure effettuate le spese ma calcolate se vi conviene aderire o meno alla cedolare secca oppure rinviarla al successivo contratto.

Canoni affitto non pagati: come comportarsi con le mensilità non riscosse

Si ricorda inoltre che per i canoni che non sono stati effettivamente riscossi dal proprietario di casa dall’inquilino moroso non devono concorrere alla formazione del reddito imponibile tassabile ma solo nel caso in cui sia stato dichiarato la convalida di sfratto da parte del giudice. Vista la peculiarità del periodo che stiamo attraversando tuttavia vi rimando all’apposito articolo di approfondimento dove spiego in maniera approfondita quali sono gli effettivi canoni da non dichiarare nel 730 o nel modello unico oppure nel redditi PF persone fisiche. Tassazione canoni non pagati o non riscossi

IMU E IMMOBILI

vi ricordo che nello stesso quadro nella colonna 12 sarà necessario procedere all’indicazione di uno dei codici e relativi alla situazione particolare dell’immobile.

Il codice numero uno identificherà l’abitazione principale e le relative pertinenze che, come sapete, attualmente beneficiano del regime di esenzione dall’IMU.

Tuttavia nel caso in cui il fabbricato sia adibito ad abitazione principale ma sia classificato come abitazione di lusso sappiamo che si paga limo ma imposta municipale unica sostituisce Le imposte Irpef e le addizionali regionali e comunali che si dovrebbero pagare su questa particolare tipologia di fabbricati. Il codice da indicare è il numero due.

Seconde case

Il codice tre invece deve essere indicato per gli immobili ad uso abitativo che sono semplicemente a disposizione del proprietario ma non sono affittati. È il tipico caso delle seconde case.

Queste come sapete sono soggette all’imposta municipale unica e su questi si pagheranno imposte nella misura del 150%.

Sono compresi anche i fabbricati rurali adibiti ad abitazione principale anche se non sono presenti nel quadro B relativo ai terreni e fabbricati.

A proposito di IMU vi segnalo anche l’articolo dedicato ai casi di esenzione in modo da verificare se non staiate pagando un’imposta municipale unica non dovuta > Esenzione IMU 2021 prima casa e seconda casa, Agevolazioni o Riduzioni Non solo per l’abitazione principale

Occhio anche ai controlli che dovrete fare sull’eventuale Conguaglio IRPEF che potreste aver ricevuto dal datore di lavoro. Questo ve lo dico sia nel caso in cui ne abbiate avuto uno nel corso dell’anno (che potrebbe essersi sbagliato a calcolare minore trattenute in busta paga facendovi poi uscire un conguaglio IRPEF da pagare) o anche nel caso in cui abbiate cambiato lavoro nell’anno oggetto di imposta e non abbiate chiesto al nuovo lavoro di farvi il conguaglio in busta paga.

Quadro B – Terreni e Fabbricati

Novità 2021: cosa cambia

Il Decreto Sostegni BIS 2021 introduce alcune importanti novità per agevolare l’acquisto di case da parte dei “giovani” con iniziative di tipo fiscale, economico e finanziario. Nella sostanza abbiamo i seguenti interventi: 1) totale esenzione della tassazione indiretta prevista al momento dell’acquisto di casa ai fini delle imposte di registri, ipotecarie e catastali, 2) sia la possibilità di accesso prioritario al fondo di garanzia per la prima casa istituito dalla legge n. 147/2013, 3) possibilità di beneficiare di un credito di imposta speciale a valere sulle imposte o tasse dovute sugli atti successivi e infine 4) esenzione dall’imposta sui mutui o finanziamenti contratti per l’acquisto della prima casa ma anche nel caso della costruzione o la ristrutturazione. In calce a questo articolo il link al BONUS Casa Under 36.