Come si effettua la compilazione della dichiarazione dei redditi nel caso in cui abbiate beneficiato del credito di imposta sui canoni non riscossi sugli immobili che avete dato in affitto o in locazione a terzi e per i quali avete degli inquilini morosi. Non è raro infatti il caso in cui vi siano dei ritardi nel pagamento o delle situazioni di incaglio dei credito derivanti da immobili che avete in affitto.

Sappiamo infatti che fortunatamente il regime fiscale connesso agli inquilini che non pagano è cambiato in senso favorevole per il contribuente. In passato infatti il contribuente dichiaravi i canoni anche se non riscossi e ci pagava le imposte (non le tasse) sopra in modo ingiusto a mio modesto avviso. Fortunatamente e grazie anche ad opere di sensibilizzazioni di blog come questo la norma è cambiata e prevede dei meccanismi volti a ristorare il contribuente con un immobile di proprietà e dei costi da pagare e canoni non incassati.

Credito di imposta canoni affitto scaduti e non incassati o riscossi: come funziona

La legge riconosce un credito di imposta, definito nell’articolo 26 del TUIR che ha recepito alcune novità per effetto delle modifiche introdotte dall’art. 3-quinquies, comma 1, del d.l. n. 34 del 2019.

Cambia così parzialmente la disciplina della tassazione dei canoni di locazione ad uso abitativo, venuti a scadenza e non percepiti, nonché la tassazione dei canoni di locazione ad uso abitativo non riscossi e percepiti in periodi d’imposta successivi.

A seguito delle modifiche apportate dall’art. 6-septies del decreto-legge 22 marzo 2021, n. 41, convertito con modificazioni dalla legge 21 maggio 2021, n. 69, il locatore di immobili ad uso abitativo:

Il primo intervento del legislatore va finalmente verso la detassazione dei canoni di locazione non percepiti a decorrere dal 1° gennaio 2020.

Il requisito da rispettare per beneficiare di questo è che la mancata percezione sia comprovata dall’intimazione di sfratto per morosità o dall’ingiunzione di pagamento; in tal caso deve assoggettare a tassazione la rendita catastale rivalutata.

Una volta che avete questo in mano potete iniziare a recuperare qualche soldino attraverso il meccanismo del credito d’imposta.

Dopo la conclusione del procedimento giurisdizionale di convalida di sfratto infatti la maggiore imposta versata per i canoni di locazione assoggettati a tassazione negli anni precedenti.

Tale disposizione si applica esclusivamente alle locazioni ad uso abitativo, ossia ai fabbricati appartenenti alla categoria catastale “A” (A/10 escluso).

I canoni di locazione relativi ad immobili ad uso non abitativo, invece, devono essere sempre dichiarati, indipendentemente dalla loro percezione (Circolare 21.05.2014 n. 11/E, risposta 1.3).

Calcolo credito di imposta: quanto vale

Il calcolo del credito di imposta avviene nella liquidazione della dichiarazione dei redditi di ciascuno degli anni per i quali, in base all’accertamento avvenuto nell’ambito del procedimento giurisdizionale di convalida di sfratto per morosità, sono state pagate maggiori imposte rispetto a quelle dovute in quanto commisurate ai canoni di locazione non riscossi, anziché alla rendita.

Nell’effettuare le operazioni di riliquidazione si deve tener conto di eventuali rettifiche ed accertamenti operati dall’Agenzia delle entrate. L’eventuale successiva riscossione (totale o parziale) dei canoni di locazione per i quali si è usufruito del credito d’imposta comporta per il contribuente l’obbligo di dichiarare il maggior imponibile determinato tra i redditi soggetti a tassazione separata, salvo opzione per quella ordinaria (art. 26, comma 1, del TUIR; Circolare 12.05.2000, n. 95, risposta 4.1.2, e Circolare 07.07.1999 n. 150, paragrafo 1.1).

Se volete avere un’idea più pratica del calcolo potete vedere l’articolo gratuito dove ho inserito un esempio di calcolo del credito di imposta per farvi rendere conto meglio di quello di cui parlo.

Calcolo Credito imposta Canoni Affitto non riscossi con esempio e compilazione della dichiarazione dei redditi

Casi particolari: cedolare secca

Si ritiene che il medesimo principio valga anche nell’ipotesi di contratto di locazione per il quale il contribuente abbia deciso di avvalersi dell’opzione per la c.d. “cedolare secca”.

Infine, per quanto riguarda i periodi d’imposta utili cui fare riferimento per la determinazione e la richiesta del credito d’imposta, vale il termine di prescrizione ordinaria di dieci anni.

Pertanto, si può effettuare il calcolo con riferimento alle dichiarazioni dei redditi presentate negli anni precedenti, ma non oltre quelle relative ai redditi 2010, sempreché, ovviamente, per ciascuna delle annualità risulti accertata la morosità del conduttore nell’ambito del procedimento di convalida dello sfratto.

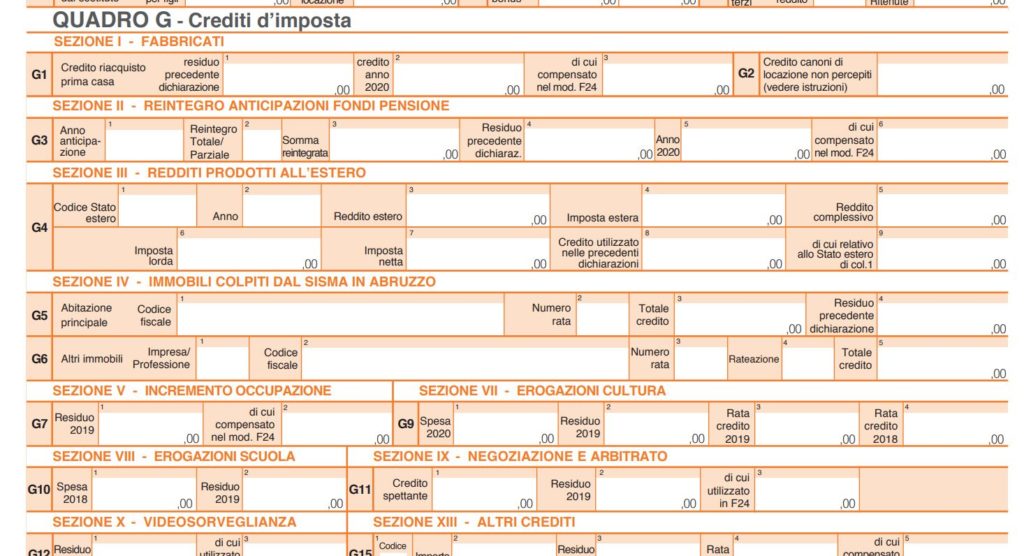

Quadro RG Dichiarazione dei redditi per credito di imposta

Sappiamo che la struttura del 730 prevede i seguenti quadri per la compilazione della dichiarazione dei redditi

| FRONTESPIZIO | Certificazione Unica e Anagrafe tributaria |

| PROSPETTO DEI FAMILIARI A CARICO | Certificazione Unica |

| QUADRO A – Redditi dei terreni | Dichiarazione dei redditi dell’anno precedente e banche dati immobiliari |

| QUADRO B – Redditi dei fabbricati | Dichiarazione dei redditi dell’anno precedente e banche dati immobiliari e Certificazione Unica – Locazioni brevi |

| QUADRO C – Redditi di lavoro dipendente e assimilati | Certificazione Unica |

| QUADRO D – Altri redditi | Certificazione Unica |

| QUADRO E – Oneri e spese | Comunicazioni oneri deducibili e detraibili, dichiarazione dei redditi dell’anno precedente e Certificazione Unica |

| QUADRO F – Acconti, ritenute, eccedenze e altri dati | Certificazione Unica, dichiarazione dei redditi dell’anno precedente e pagamenti e compensazioni con F24 |

| QUADRO G – Crediti d’imposta | Dichiarazione dei redditi dell’anno precedente e compensazioni con F24 e Certificazione Unica |

Le istruzioni per la compilazione della dichiarazione dei redditi recitano che: “L’art. 26 del Tuir dispone che, con riferimento ai contratti di locazione stipulati fino al 31 dicembre 2019, per le imposte versate sui canoni venuti a scadenza e non percepiti, come da accertamento avvenuto nell’ambito del procedimento giurisdizionale di convalida di sfratto per morosità, è riconosciuto un credito d’imposta di pari ammontare.

Per determinare il credito d’imposta spettante è necessario calcolare le imposte pagate in più relativamente ai canoni non percepiti riliquidando la dichiarazione dei redditi di ciascuno degli anni per i quali, in base all’accertamento avvenuto nell’ambito del procedimento giurisdizionale di convalida di sfratto per morosità del conduttore, sono state pagate maggiori imposte per effetto di canoni di locazione non riscossi.

Nell’effettuare le operazioni di riliquidazione si deve tener conto della rendita catastale degli immobili e di eventuali rettifiche ed accertamenti operati dagli uffici.

Ai fini del calcolo del credito d’imposta spettante non rileva, invece, quanto pagato ai fini del contributo al servizio sanitario nazionale. Attenzione: l’eventuale successiva riscossione totale o parziale dei canoni per i quali si è usufruito del credito d’imposta come sopra determinato, comporterà l’obbligo di dichiarare tra i redditi soggetti a tassazione separata (salvo opzione per la tassazione ordinaria) il maggior reddito imponibile rideterminato, anche nell’ipotesi di contratto di locazione per il quale il contribuente abbia deciso di avvalersi dell’opzione per la “cedolare secca”.

Il credito d’imposta in questione può essere indicato nella prima dichiarazione dei redditi utile successiva alla conclusione del procedimento giurisdizionale di convalida dello sfratto e comunque non oltre il termine ordinario di prescrizione decennale.

In ogni caso, qualora il contribuente non intenda avvalersi del credito d’imposta nell’ambito della dichiarazione dei redditi, ha la facoltà di presentare agli uffici finanziari competenti, entro i termini di prescrizione sopra indicati, apposita istanza di rimborso.

Per quanto riguarda i periodi d’imposta utili cui fare riferimento per la rideterminazione delle imposte e del conseguente credito, vale il termine di prescrizione ordinaria di dieci anni e, pertanto, si può effettuare detto calcolo con riferimento alle dichiarazioni presentate negli anni precedenti, ma non oltre quelle relative ai redditi 2010, sempreché per ciascuna delle annualità risulti accertata la morosità del conduttore nell’ambito del procedimento di convalida dello sfratto conclusosi nel 2020.”

Documentazione da controllare e conservare per il credito di imposta sui canoni affitto non riscossi

Nel seguito è bene sapere, anche con l’ausilio della tabella di dettaglio quali documenti è necessario conservare per rispondere ad eventuali richieste di informazioni da parte dell’agenzia delle entrate rispetto alla spettanza del credito in oggetto.

| Tipologia | Documenti |

| Credito d’imposta per canoni non percepiti | Intimazione di sfratto per morosità o ingiunzione di pagamento Sentenza passata in giudicato di convalida di sfratto per morosità ai fini del credito d’imposta; Dichiarazioni dei redditi degli anni precedenti dalle quali risulti dichiarato il reddito relativo ai canoni di locazione non riscossi |

Fonte normativa e legge riferimento Credito d’imposta per canoni di locazione non percepiti

La legge di riferimento per questa agevolazione fiscale è l’articolo 26, comma 1, del TUIR Testo unico delle imposte sui redditi.

Sfratto dell’inquilino

Non ci resta quindi che parlare della procedura di sfratto, titolo abilitante allo sfruttamento del beneficio del credito di imposta. Nel caso in l’inquilino, come mi sembra di intuire se state leggendo questo articolo e siete arrivati fino alla fine, non stia onorando il proprio debito rendendosi moroso allora il proprietario dovrà valutare se procedere con la procedura di sfratto per morosità del conduttore.