Il domicilio fiscale e la residenza fiscale delle persone fisiche sono due concetti che devono essere distinti rispetto a residenza e domicilio civilistico e che hanno conseguenze importanti ai fini della fruizione di agevolazioni fiscali per esempio ai fini o IMU o ai fini delle agevolazioni prima casa, o sconti di imposta o sulle tasse, obblighi nella presentazione e nella compilazione delle dichiarazioni dei redditi.

Differenza tra domicilio fiscale e residenza fiscale

Vediamo insieme di capire quali sono le differenze tra domicilio fiscale e residenza fiscale delle persone fisiche, perché esistono e quali ricadute hanno sui contribuenti dal punto di vista fiscale. Il concetto di residenza e domicilio sono specificati nel codice civile all’art. 43, in cui si dice che la residenza è il luogo in cui la persona ha la sua “dimora abituale” e il domicilio è invece il “luogo in cui ha stabilito la sede principale dei suoi affari e interessi”. Questi possono coincidere o non coincidere. Inutile dire che questi concetti hanno valenze differente e sono stati al centro del dibattito tributario degli ultimi venti anni (la sentenza Pavarotti in questo ha fatto scuola) e che i due concetti assumono vesti diversi a seconda che si tratti di persone fisiche o che si tratti di residenza fiscale delle persone giuridiche e quindi società.

Definizione di Domicilio Fiscale

Il domicilio fiscale è definito dall’articolo 43 del codice civile che afferma essere il luogo in cui la persona ha stabilito la sede principale dei suoi affari ed interessi personali e patrimoniali e prescinde dalla reale presenza fisica del soggetto in quel determinato luogo. Per esempio è considerato residente in Italia il soggetto che pur avendo trasferito la propria sede di lavoro fuori dall’Italia mantiene in Italia i propri legami familiari o il centro dei propri interessi patrimoniali e sociali.

Ai fini delle imposte sui redditi e dell’iva i concetti che assumono importanza sono invece quelli di residenza e domicilio fiscale. La residenza fiscale, come risulta dagli art.2 e 3 del T.U.I.R, determina la sottoposizione della persona al regime di tassazione in territorio italiano per i redditi ovunque prodotti secondo il principio del WWT, sono pertanto residenti ai fini fiscali:

La residenza Fiscale della persona fisica

Residenti fiscali sono tutti coloro che abbiano la residenza (civilistica) in Italia per tutti i redditi ovunque prodotti e i non residenti in Italia per i soli redditi prodotti nel territorio nazionale Italiano

E’ considerato residente in Italia chi per la maggior parte del periodo di imposta (l’anno solare) e pertanto oltre 183 giorni versi in almeno una delle seguenti situazioni:

- sia iscritto nell’anagrafe della popolazione dello Stato

- abbia nel territorio dello Stato il domicilio inteso in senso civilistico

- abbia nel territorio dello Stato la residenza intesa in senso civilistico

Iscrizione all’AIRE

La cancellazione dall’anagrafe della popolazione residente e l’iscrizione nell’A.I.R.E. (anagrafe degli italiani residenti all’estero) di per se stessa non esclude il domicilio o la residenza nello Stato. I cittadini trasferiti all’estero sono infatti considerati ancora residenti e pertanto rilevanti ai fini delle imposte sui redditi se, la loro famiglia abbia mantenuto la dimora in Italia, siano emigrati in Stati con regimi fiscali privilegiati c.d. paradisi fiscali o paesi della “black list” ex D.M. 21/11/2001 (in questo caso c’è addirittura un inversione dell’onere della prova, il soggetto è considerato residente in Italia a meno che non sia lui stesso a provare con ogni mezzo di essere realmente residente all’estero e che il trasferimento non sia fittizio), siano emigrati in Stati a regime fiscale non privilegiato (rientranti pertanto nella”white-list”), ma l’amministrazione finanziaria riesca a dimostrare che il trasferimento non è effettivo. Questi sono concetti e fattispecie molto delicate e che necessitano comunque di un approfondimento per singolo caso.

Il domicilio fiscale (ex art.58 e 59 DPR 600/73) di regola coincide con la residenza anagrafica

Nel caso di non residenti il domicilio viene stabilito: nel comune in cui si produce reddito in Italia o se si produce in più comuni, in quello dove viene prodotto il reddito più elevato (tenuto conto dell’accertamento dell’ufficio e non della dichiarazione del contribuente), nel comune di ultima residenza nello Stato per i cittadini immigrati in Stati a fiscalità privilegiata, ma che siano considerati residenti in Italia.

Il domicilio fiscale rileva ai fini della competenza dell’ufficio dell’amministrazione finanziaria territorialmente competente a ricevere le dichiarazioni e svolgere attività di controllo e accertamento sul reddito.

Implicazione del concetto di domicilio fiscale e residenza fiscale

L’individuazione del domicilio fiscale rileva altresì al fine dell’individuazione dell’aliquota dell’addizionale dell’IRPEF da applicare (questa infatti cambia da regione a regione). Ma come avete avuto modo di vedere nei precedenti articoli rileva anche per quello che concerne l’accesso a determinate agevolazioni fiscali prima tra tutte l’agevolazione per godere dei benefici prima casa che si rifanno al concetto di comune nel quale il contribuente la o intende trasferire entro un tot periodo di tempo la sua abitazione principale concetto legato alla dimora abituale. Lo stesso può accadere per godere della detrazione prevista per l’IMU anche se qui il concetto di abitazione principale è leggermente differente rispetto a quello visto sopra. Il domicilio fiscale inoltre, e sempre a titolo di esempio e senza pretesa di esaustività, rileverà in modo rilevante anche nell’ambito della notificazione degli atti amministrativi e giudiziali o per le cartelle di pagamento in quanto la notifica in altro luogo rappresenta uno dei tanti motivi per impugnare una cartella di pagamento di Equitalia.

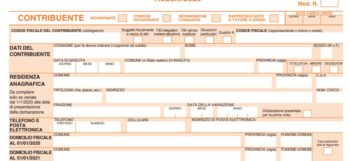

Residenza anagrafica nel 730

La residenza anagrafica deve essere indicata solo se il contribuente ha variato la propria residenza nel periodo dal 1° gennaio 2013 alla data in cui presenta la dichiarazione. Si ricorda che la residenza si considera cambiata anche nel caso di variazione dell’indirizzo nell’ambito dello stesso Comune.

Variazione della residenza nel 730

i dati della nuova residenza alla data di consegna del Mod. 730, avendo cura di riportare negli appositi spazi i dati relativi a: Comune, sigla della provincia, CAP, tipologia (via, viale, piazza, largo ecc.), indirizzo, numero civico, frazione, se presente; il giorno, il mese e l’anno in cui è intervenuta la variazione. La residenza anagrafica deve essere indicata anche dai contribuenti che presentano per la prima volta la dichiarazione dei redditi, i quali devono barrare la casella “Dichiarazione presentata per la prima volta”. L’indicazione del numero di telefono, di cellulare e dell’indirizzo di posta elettronica è facoltativa: l’inserimento di questi dati è consigliato a chi desidera ricevere dall’Agenzia delle Entrate informazioni ed aggiornamenti su scadenze, novità, adempimenti e servizi offerti.

Compilazione dichiarazione dei redditi

A tal proposito potete consultare l’articolo dedicato alla compilazione della dichiarazione dei redditi 730, Reddito o Unico in caso di variazione della residenza o del domicilio fiscale.

Domicilio fiscale per l’attribuzione dell’addizionale regionale e dell’addizionale comunale

Il domicilio fiscale coincide generalmente con la residenza anagrafica. In casi particolari l’amministrazione finanziaria può consentire al contribuente, che ne faccia motivata istanza, che il suo domicilio fiscale sia stabilito in un comune diverso da quello di residenza. Il domicilio fiscale consente di individuare la Regione e il Comune per i quali è dovuta rispettivamente l’addizionale regionale e comunale.

Domicilio Fiscale per i pensionati

Con riguardo ai pensionati non residenti in Italia, se la pensione rappresenti l’unico o il maggiore dei redditi prodotti in Italia il domicilio fiscale va stabilito in ogni caso dove è ubicata la sede centrale dell’ente erogante anche se si consiglia sempre di approfondire questa fattispecie tributarie singolarmente in quanto l’attrazione della residenza in uno o nell’altro paese dipende da differenti fattori, dalle convenzioni contro le doppie imposizioni tra un paese e l’altro e da altri fattori che necessitano a mio modesto avviso delle presenza di un professionista dottore commercialista di fiducia a cui affidare un incarico.

Consulta anche il precedente articolo dedicato al concetto di residenza fiscale delle persone fisiche in cui sono approfonditi ancora di più questi concetti alla luce delle ultime modifiche nelle liste dei paesi black list e delle ultime pronunce giurisprudenziali in merito.

Se volete trasferirvi in un paradiso fiscale e non pagare più tasse

Premesso che ve lo auguro con tutto il cuore vi anticipo che il fatto di cancellarvi dall’anagrafe delle persone fisiche residenti in Italia e prendere la residenza in un paese a fiscalità privilegiata o paradiso fiscale non implica che per il fisco Italiano che deve racimolare soldi in tutto il pianeta avrà un’arma ulteriore ossia per lui sarete comunque residenti in Italia salvo prova contraria per cui…inutile che scappate….lui vi troverà anche perché l’onere della prova grava sul contribuente. A tal proposito potete leggere la circolare ministeriale 140 del 1999.

Trasferimento all’estero per motivi di lavoro: le tasse da pagare in Italia

Come prendere la Cittadinanza Italiana

Come individuare la residenza fiscale delle persone fisiche

Articolo di approfondimento dedicato ai criteri per l’individuazione della residenza fiscale delle persone fisiche

Abitazione principale: definizione e differenze con gli altri concetti

Vi segnalo l’articolo dedicato alla definizione di abitazione principale e all’analisi delle principali differenze con gli altri concetti similari di dimora, residenza e domicilio fiscale

Ravvedimento operoso

Nel caso vi accorciate di esservi sbagliati nella determinazione o versamento dell’imposta potete consultare il nuovo articolo dedicato al Ravvedimento operoso per gli iscritti all’AIRE o soggetti esteri

Novità 2023 > Ravvedimento Speciale o Ridotto con sanzioni ancora più basse ma indirizzato ad una platea minore di contribuenti in quanto introduce alcuni requisiti per accedervi. In calce a questo articolo trovate i parametri del ravvedimento speciale o ridotto.

Gentile redazione,

mio figlio fra qualche mese ha avuto un contratto di lavoro a Torino, continuando ad avere la residenza nel mio stato di famiglia ma il domicilio lo chiederà a Torino dove si trasferirà per lavoro, nella dichiarazione 730 noi dichiariamo il reddito mio e di mio marito entrambi pensionati ma se mio figlio rimane con la residenza presso di noi nella prossima dichiarazione si aggiungerà anche il suo reddito oppure potra` fare dichiarazione a Torino dove regolarmente lavora e domicilia?

Ringrazio anticipatamente, cordiali saluti

[…] l’articolo dedicato proprio al domicilia fiscale dei residenti in Italia o all’Esteroo. Per esempio nelle agevolazioni sulla prima casa non si fa riferimento all’abitazione principale […]

vorrei sapere come posso regolarizzare visto che ho il domicilio evivo in un comune fuori del comune della residenza

Buonasera, ho un quesito da porvi.

soggetto della Repubblica Ceka che ha acquistato un immobile in Italia su cui ha eseguito una ristrutturazione

Fermo restando le limitazioni poste dall’agevolazione fiscale e tenuto conto che non ha altri interessi in Italia salvo la produzione del reddito da fabbricati come si deve comportare in sede di compilazione del frontespizio della dichiarazione? nello specifico deve compilare il quadro relativo al domicilio fiscale oppure no, visto che il centro dei suoi affari è in Repubblica Ceka?

Gentile redazione,

cercavo un chiarimento sulla legge di Bilancio 2019-Art. 1,comma 273 della legge 145/2018 articolo 24-ter del TUIR, che offre alle persone fisiche non residenti che percepiscono redditi da pensione di fonte estera la facolta’ di optare per un’imposta sostitutiva del 7% su tutti i redditi prodotti all’estero.

Io sono un cittadino Italiano iscritto all’Aire e residente in UK da 20 anni. Sono sposato con una cittadina Inglese ed abbiamo deciso di trasferirci in Puglia per beneficiare della legge a cui sopra.

Inizialmente ad Ottobre vorremmo spostarci in provincia di Roma per avere un supporto familiare e stare fino alla fine di Gennaio 2021 e nel frattempo prendere la residenza li, fare il cambio della licenza di guida da UK ad Italiana (prima della fine dell’anno causa Brexit), dopodiche’ spostarci definitivamente in Puglia dove abbiamo intenzione di comprare una casa e stabilire la nostra residenza permanente.Se facciamo cosi’ potremmo comunque usufruire dell’agevolazione fiscale o cio’ significherebbe che la residenza fiscale/domicilio fiscale verra’ stabilito nella provincia di Roma, per cui perderemmo questo privilegio,visto che uno dei requisiti e’ di non essere residenti in Italia per i 5 periodi fiscali anteriori?

Cordiali saluti

Per potere può

Buongiorno vi chiedo cortesemente un consiglio. Io lavoro e pago le tasse in Italia , ho moglie di nazionalità ceca e figli con doppia nazionalità e possiedo un appartamento in Rep .Ceca con mia moglie. Posso avere il domicilio fiscale in Ita e la residenza in CZ così da poter guidare in Italia la macchina con targa ceca? Grazie cordiali saluti

Salve. Io sono in Italia da 20 anni. Ho preso la residenza, ormai sono pensionato ma in un momento sento che molte cose si mettono contro di me:

– pago la tassa annuale sui beni francesi

– sono appena stato controllato dalla polizia italiana con la mia patente francese che avrei dovuto trasformare – questo non lo sapevo – in patente italiana. Dunque non posso più guidare

– ho un macchina italiana

Avevo preso la residenza perché lavoravo qui in Italia questi ultimi 20 anni o quasi.

Vorrei cancellare la residenza italiana per non più pagare la tassa sui beni francesi, per poter tenere la mia patente francese, ma non so COSA perdo se rinuncio alla residenza (posso tenere la macchina italiana?), sapendo che non posso più usufruire del dottore italiano. A chi mi posso rivolgere per tutto questo? Grazie.

Leggere convenzione contro doppie imposizioni Italia Germania. In Italia nel suo caso non deve versare imposte.

Buongiorno Da Novembre 2018 mi sono trasferita a Monaco di Baviera dove vive il mio ragazzo tedesco. Appena arrivata in Germania ho effettuato la cosiddetta Anmeldug (registrazione – ho ricevuto codice fiscale tessera sanitaria tedesca etc) necessaria per poter lavorare ed aprire un conto corrente tedesco. Non ho ancora effettuato iscrizione all AIRE ma lo farò in quanto voglio continuare a stare in Germania. Ho letto molti documenti sul pagamento delle tasse.. Ma vorrei avere conferma per il mio caso specifico. Avendo io registrato a Monaco tramite anmeldung la mia presenza, avendo un conto corrente qui a Monaco ed un contratto di lavoro che tipo di dichiarazione dei redditi devo fare ? Devo presentarla in Italia? Devo pagare in Italia addizionali comunali e regionali così come IRPEF? ( in Italia non ho effettuato la cancellazione all anagrafe della mia residenza)… Il Italia non ho case ma solo un conto corrente ed una macchina cointestata con mio papà. Io una volta al mese per un fine sett torno in Italia a trovare la famiglia ed ho biglietti aereo o del bus da poter mostrare in caso di controllo. Ringrazio anticipatamente per la risposta e porgo cordiali saluti.

Ps – nel 2019 fino a prina del trasferimento in Germania ho lavorato in Italia… da precompilato 730 (con soli redditi italiani) risultò già a debito.

Salve,mio figlio ha la residenza in un comune ligure, ma era uno studente universitario,e si è trasferito in un’altra regione. dopo due anni ha trovato lavoro prima determinato poi a tempo indeterminato .ora sul modello Unico di quest’anno c’è scritto che il domicilio fiscale risulta nella nuova regione;è normale ho deve richiedere la residenza anagrafica con cambiamento di tutti i documenti personali? Grazie

Nessuno in particolare. Una volta che riceverà la comunicazione da parte della banca mutuataria degli interessi pagati li dovrà inserire nel quadro delle detrazioni come trova indicato nell’articolo ed in quelli collegati che spiegano anche la compilazione. Indicherà altresì nel quadro fabbricati la nuda proprietà acquistata.

Lei deve presentare il CUD? non mi risulta e nel suo caso valuti se effettivamente è obbligata a presentare il 730 perchè non sembrerebbe

Vi segnalo nuovo articolo dedicato al ravvedimento operoso per i soggetti non residenti o iscritti all’AIRE con un caso specifico

verifichi bene le condizioni per fruire della disoccupazione perché mica lo so tanto se può stare all’estero e percepire la disoccupazione altrimenti molti potrebbero nel frattempo fare un secondo lavoro

cara redazione.

e da poco che mi sono trasferita all estero.qui ho già la residenza ma visto che la jo da 3 settimane non ho ancora codice fiscale e carta sanitaria da qua.io tre mesi fa ho fatto il 730 e mi dovrebbero pagare entro dicembre.se io metto domiciliato a casa dei miei genitori me lo pagano?io qui non lavoro ma sono più in italia che qua.4 mesi fa ho fatto la domanda della disoccupazione visto che fino 4 mesi fa ho ancora lavorato in italia?mi aspetta ancora qualcosa o le speranze sono perse?

in questi giorni metto il domicilio in italia.

che faccio?

rispondetemi

grazie

Gentilissima redazione,

mi sono trasferito da poco a Monaco in Germania, non ho famiglia (tranne mia madre e mia sorella in Italia) e abito adesso in una casa affitto, lavoro per una ditta tedesca e ho ricevuto già il codide fiscale, la tessera sanitaria e il codice per la pensione (tutto per il fisco tedesco).

In Italia però possiedo ancora un terreno agricolo, una prima casa che sto ristrutturando (di cui il seminterrato in affitto) e una piccola seconda casa (anche in affitto).

Le domande sono: posso continuare ai fini del fisco a considerare la mia prima casa come prima casa? Posso beneficiare della detrazione fiscale del 50% per i lavori da effettuare? Se si devo compilare il Modello UNICO o il modello 730 ? Visto che La cancellazione dall’anagrafe della popolazione residente in Italia e l’iscrizione nell’A.I.R.E.di per se stessa non esclude il domicilio o la residenza in Italia, se non mi iscrivo all’AIRE cosa succede? Rischio qualcosa? Posso considerare nel mio caso definitivamente la mia residenza in Germania e non più in Italia?

Grazie mille per la collaborazione

Sono un ragazzo di 26 anni che vuole pensare positivamente al futuro.

Qualche mese fa mi hanno prospettato la possibilità di acquistare un appartamento nei pressi della abitazione dei miei genitori, dove io vivo attualmente, si tratta di un appartamento del valore di circa 215 mila euro i cui proprietari novantenni sarebbero disposti a venderlo a 190 mila euro a condizione di avere garantito il comodato di uso gratuito fino al loro decesso. Ho un lavoro a tempo indeterminato da 7 anni sono riuscito a mettere da parte circa 37 mila euro e considerando che non ho fretta di mettere su famiglia, ho pensato di fare un mutuo trentennale a tasso fisso. Vi chiedo quali passi devo fare per avere diritto alle agevolazioni fiscali e detrazioni acquisto prima casa

In attesa di un vostro riscontro

Grazie per la vostra cortesia

Distinti saluti,

Giovanni

Salve, mi chiedevo forse banalmente: ho la residenza nella regione e città di nascita e a quell’indirizzo ricevo atti e notifche, dunque è il mio domicilio fiscale giusto?. Vorrei tramite raccomandata notificare all’agenzia delle entrate il mio nuovo domicilio fiscale per ricevere notifche di ogni tipo (es.nuova patente e tessera sanitaria, multe…) ad un nuovo indirizzo di un’altra regione dove sono domiciliato. Posso farlo, è l’operazione corretta? Inoltre sono nello stato di famiglia con i miei genitori, questo avrebbe qualche ripercussione? Grazie.

Gentilissima redazione,

sono impegnato nella P:A. (docente con incarico annuale rinnovato sempre ma non di ruolo e per meno del 50% cioè 12/25).

Vorrei aprire, o meglio diventare socio, di una Società per Azioni estera impegnata nell’esportazioni di generi alimentari di alta gastronomia verso il sud America (Panama e Cile). Che adempimenti devo assolvere? Certamente la residenza civile e fiscale resta in Italia (sono coniugato con un figlio lavoro nella PA). Che cosa succede se divento residente anche di un paese sudamerica (Paqnama o Cile) senza che lo comunico al”Aire?

Se la società che fondo all’estero è poco o per nulla Redditizia rischio sanzioni sullo stile “studi di settore”?

Qualora la società estera decidesse di acquistare un immobile in italia da dare in affitto, che cosa comporta come obblighi?

Cordiali saluti

Posso cambiare residenza anagrafica e mantenere il domicilio fiscale nella vecchia casa dei genitori ubicata nella stessa Regione ma altra provincia?

Attualmente ho la residenza con mia moglie e mia suocera in un appartamento di proprietà , se dovessimo decidere io e mia moglie di trasferire la residenza in una seconda casa di proprietà di mia figlia ( che paga regolarmente l’Imu seconda casa) ubicata nello stesso comune , ai fini fiscali la prima casa verrà considerata anch’essa come seconda casa o dando il beneficio di comodato d’uso alla suocera si può beneficiare di una agevolazione?

Grazie

Ma perché se lo chiede? lei è a loro carico? Cosa intende per “reddito di una casa polare”?

Salve,volevo sapere se io ho la residenza dai miei genitori e il domicilio in un’altra Citta’ italiana dove lavoro e i miei genitori devono presentare il reddito di una casa popolare devono inserire anche il mio reddito? Grazie per la risposta

Non capisco perché ad una variazione soggettiva della situazione di sua sorella dovrebbe corrispondere un aggravio fiscale per lei.