I terreni producono redditi da inserire nella dichiarazione annuale per il pagamento delle imposte. La metodologia di applicazione della tassazione dipende dalla tipologia del terreno e dalla tipologia del diritto di proprietà in capo al soggetto interessato.

Mi spiego meglio: il terreno è in grado di determinare due componenti reddituali oggetto di tassazione.

La prima componente deriva dal mero possesso del terreno ed è identificabile con il termine reddito dominicale.

La seconda componente invece deriva dal possibile sfruttamento del terreno e prende il nome di reddito agrario.

Si possono quindi verificare diverse tipologie di tassazione a seconda di quello che si fa con il terreno e di chi lo fa.

Se prendiamo per esempio un soggetto che coltiva il terreno questo svolge attività di tipo agricolo e quindi genera reddito agrario tassabile. Se colui che svolge tale attività è anche il proprietario del terreno oppure sfrutta lo stesso in base a un contratto di affitto o altro diritto di proprietà o diritto reale allora subisce una tassazione anche a titolo di reddito dominicale.

Tuttavia ci potrebbe anche essere il caso in cui questi due soggetti, proprietario e possessore, non coincidono e va da sé che il proprietario indicherà il reddito dominicale e il possessore che lo sfrutta indicherà il reddito agrario.

Quali sono però i redditi che devono essere dichiarati all’interno del quadro a del 730 o del modello redditi PF (quadro RA)?

Esempio Calcolo delle tasse sul reddito agrario e dominicale

Anche se questo argomento è oggetto di uno specifico approfondimento gratuito che potete trovare alla fine di questo articolo vi anticipo alcuni punti chiave.

Il calcolo delle imposte sul mero possesso del terreno è soggetto al criterio di alternatività IMU Vs Irpef.

Che cosa significa questo?

Partendo dal presupposto che sul terreno posseduto insistono due tipologie di reddito, come detto in premessa, che si chiamano reddito dominicale e reddito agrario qui vige il criterio di sostituzione IMU – Irpef.

In pratica il pagamento dell’acconto e del saldo IMU sostituisce il pagamento dell’Irpef e delle addizionali regionali e comunali sul reddito dominicale.

Il reddito in agrario invece continua ad essere assoggettato a tassazione in base agli ordinari scaglioni di reddito Irpef.

Nel caso in cui il possessore del terreno non paghi imo in quanto beneficia di una particolare clausola di esclusione allora sarà automaticamente assoggettato alla tassazione Irpef e anche alle addizionali regionali e comunali.

Terreno affittato

Nel caso invece di terreno oggetto di locazione il proprietario dovrà pagare sia l’Irpef sia l’IMU.

Quadro A o RA

Dovranno essere oggetto di compilazione nel quadro RA solamente i terreni che sono produttivi di reddito dominicale e reddito agrario. Non saranno oggetto di dichiarazione e di tassazione i redditi che costituiscono delle pertinenze di fabbricati o altri immobili. A titolo di esempio sono i giardini condominiali, le pertinenze, le arie dedicate ai cortili.

Il problema tuttavia potrebbe essere un possibile sfruttamento economico di queste arie che potrebbe invece attrarre a tassazione il potenziale reddito prodotto tuttavia sono veramente rari i casi per cui potrebbero essere oggetto di specifico approfondimento.

Anche i terreni dati in affitto per usi che non sono di natura agricola non determineranno reddito agrario tassabile. Potrebbe trattarsi infatti di un reddito prodotto dalla concessione del diritto di superficie su un terreno.

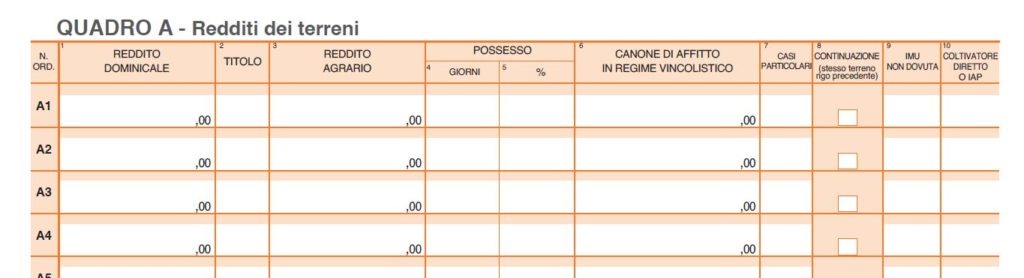

Come potete vedere dal quadro a bisognerà indicare nella colonna 1 il reddito dominicale e nella colonna 3 il reddito agrario. Nelle righe andrà indicato solamente il valore del reddito senza rivalutazione come spiegheremo meglio nel seguito. Seguiranno poi le indicazioni in merito alle tipologie di possesso del terreno e quindi relativamente al fatto che è di proprietà oppure se è sfruttato sulla base di un contratto di locazione. Ci indicherà quindi se è il terreno dato in affitto a imprenditori agricoli o a giovani agricoltori se ci sono state delle perdite per calamità naturali eccetera.

E’ importante tenere riferimento la cella numero nove in quanto bisognerà barrarla oppure mettere un Flag che nel caso in cui il terreno benefici di una particolare esenzione IMU.

Fattispecie quest’ultima che lo assoggetterebbe comunque al pagamento dell’Irpef secondo una delle metodologie indicate nel seguito.

Ulteriore caso di esclusione dalla tassazione riguarda Le persone fisiche classificate come in coltivatori diretti e imprenditori agricoli professionali iscritti alla previdenza agricola. Quest’ultima tuttavia è una agevolazione introdotta dalla legge di bilancio 2017 che non ha natura ordinaria ma viene di anno in anno prorogata.

A titolo di esempio la legge di bilancio 2020 a ridotto questa the tassazione al 50% per l’anno 2021.

La stessa agevolazione viene riconosciuta anche ai familiari del coltivatore diretto sempre che facciano parte dello stesso nucleo familiare e sempre che siano anch’essi iscritti alla gestione previdenziale agricola come coltivatori diretti. Devono altresì dimostrare che lavorano e prestano la propria attività nell’esercizio dell’impresa familiare.

In questi casi qualora l’Irpef sia dovuta verrà pagata solamente su base catastale ossia il reddito imponibile sarà calcolato sulla base del valore assunto dalla visura catastale. del terreno al 1 gennaio dell’anno oggetto di tassazione.

Il valore della rendita catastale sarà rivalutato dell’80% per quello che concerne il reddito dominicale e del 70% per quello che riguarda il reddito agrario e poi entrambi ulteriormente rivalutati del 30%.

La rivalutazione dell’80 del 70% non si applica nel caso di terreno dato in affitto a imprenditori agricoli professionali che ancora non hanno compiuto quarant’anni o che siano coltivatori diretti.

La rivalutazione del 30% non si applica nel caso di terreni agricoli incolti sempre che siano utilizzati da imprenditori agricoli professionali o coltivatori diretti iscritti alla previdenza agricola.

Tassazione terreni esteri

Nel caso invece di terreni che sono situati al di fuori del territorio della Repubblica Italiana la tassazione segue quella ordinaria prevista per gli scaglioni di reddito IRPEF e rientreranno all’interno della categoria reddituale redditi diversi.

Questi andranno indicati nel quadro D della dichiarazione.

Casi particolari: tassazione del diritto di superficie sui terreni

Con l’introduzione delle agevolazioni fiscali sulla produzione di energia fotovoltaica e aulica o da altre. Fonti rinnovabili è emersa la difficoltà di inquadramento della tassazione dei redditi derivanti da proventi provenienti dalla concessione del diritto di superficie su terreni agricoli.per approfondire questo aspetto possiamo fare riferimento al seguente articolo dedicato proprio alla tassazione del diritto di superficie sui terreni.

Naturalmente in questo caso stiamo parlando del reddito derivante dal possesso dallo sfruttamento del terreno.

Tasse sui terreni incolti non coltivati: Rivalutazione dei redditi dei terreni

Per il calcolo del reddito dei terreni, il soggetto che presta l’assistenza fiscale rivaluta i redditi dominicale e agrario nelle misure di seguito descritte.

Il reddito dominicale è rivalutato dell’80 per cento, mentre il reddito agrario è rivalutato del 70 per cento.

I redditi dominicale e agrario sono ulteriormente rivalutati del 30 per cento. L’ulteriore rivalutazione non si applica nel caso di terreni agricoli o non coltivati, posseduti e condotti dai coltivatori diretti e dagli imprenditori agricoli professionali (IAP) iscritti nella previdenza agricola (casella di colonna 10 barrata).

Per gli anni dal 2017 al 2020, i redditi dominicali e agrari non concorrono alla formazione della base imponibile ai fini dell’imposta sul reddito delle persone fisiche dei coltivatori diretti e degli imprenditori agricoli professionali (IAP) iscritti nella previdenza agricola (casella di colonna 10 barrata).

Dall’anno 2019 tale agevolazione compete anche ai familiari coadiuvanti del coltivatore diretto purché appartenenti al medesimo nucleo familiare, siano iscritti nella gestione assistenziale e previdenziale agricola in qualità di coltivatori diretti e partecipino attivamente all’esercizio dell’impresa familiare.

La rivalutazione dell’80 e del 70 per cento non si applica nel caso di terreni concessi in affitto per usi agricoli a giovani imprenditori che non hanno ancora compiuto i 40 anni, in presenza delle condizioni descritte in Appendice alla voce “Agevolazioni imprenditoria giovanile in agricoltura”.

Vendita del Terreno: tassazione della plusvalenza ai fini IRPEF

Cosa ben diversa invece riguarda l’ipotesi di cessione di terreni e della tassazione e regime fiscale connesso alla plusvalenza da questa derivante in capo al soggetto venditore.

A tal proposito potete leggere l’articolo di approfondimento gratuito dedicato proprio a questo argomento con in chiarimenti, casi pratici per la verifica delle modalità di calcolo applicabili:

Discorso a parte poi merita la Tassazione Terreni Agricoli edificabili

Il riferimento normativo riguardante la tassazione dei redditi prodotti dai terreni è l’articolo 33 del Tuir.

Elenco Tutte le detrazioni e Deduzioni Fiscali da inserire nella dichiarazione dei redditi

Guida alla tassazione sui terreni (Gratuita)