Ricordo che le scadenze ordinarie per il versamento del primo e del secondo acconto sono rispettivamente il Giugno e il 30 novembre. Tuttavia siamo abituati da anni a proroghe continue. Vediamo quest’anno quando dovranno essere versati gli acconti Irpef, Ires ed Irap, rispettivamente primo e secondo, ma non da tutti e nel seguito vediamo chi non deve versarli perché esonerato. Considerate anche le proroghe che sono state previste per i contribuenti soggetti agli studi di settore ISA che, nel caso del versamento previsto per il 30 giugno e stesso discorso per la scadenza originariamente prevista a luglio (salvo proroghe) che slitta dello stesso intervallo temporale.

Ricordo che le scadenze ordinarie per il versamento del primo e del secondo acconto sono rispettivamente il Giugno e il 30 novembre. Tuttavia siamo abituati da anni a proroghe continue. Vediamo quest’anno quando dovranno essere versati gli acconti Irpef, Ires ed Irap, rispettivamente primo e secondo, ma non da tutti e nel seguito vediamo chi non deve versarli perché esonerato. Considerate anche le proroghe che sono state previste per i contribuenti soggetti agli studi di settore ISA che, nel caso del versamento previsto per il 30 giugno e stesso discorso per la scadenza originariamente prevista a luglio (salvo proroghe) che slitta dello stesso intervallo temporale.

Non tutti infatti sono obbligati al versamento dell’acconto ed è necessario fare una distinzione tra soggetti esenti e soggetti obbligati.

Novità 2021: Proroga Acconto Irpef Ires IVA 2021

Per tener conto dell’impatto che l’emergenza COVID-19 ha avuto anche quest’anno sull’operatività dei contribuenti di minori dimensioni e dei loro intermediari, è stato adottato un DPCM che proroga il termine di versamento del saldo 2020 e del primo acconto 2021 ai fini delle imposte sui redditi e dell’IVA, per i contribuenti interessati dall’applicazione degli Indici Sintetici di Affidabilità (ISA), compresi quelli aderenti al regime forfetario.

Il termine di versamento in scadenza il 30 giugno sarà prorogato al 20 luglio, senza corresponsione di interessi.

Novità 2020 acconti novembre

Proroga Acconti Decreto Ristori Quater

Il Decreto Ristori quater proroga il versamento del secondo acconto IRPEF, IRES e IRAP 10 dicembre per tutti i soggetti esercenti attività d’impresa, arte o professione.

Per le imprese con un fatturato inferiore a 50 milioni di euro e che hanno subito un calo del 33% del fatturato (dimostrabile) nel primo semestre 2020 godranno della proroga fino al 30 aprile 2021.

La proroga al 30 aprile di applicherà anche alle inserite nell’allegato 1 e 2 del DPCM del 3 novembre 2020 e alle attività operanti nelle zone rosse.

La stesa proroga potrà essere fruita anche per le attività di ristorazione situate nelle zone arancioni indipendentemente dal calo del fatturato.

Sospensione Acconti novembre 2020: Novità 2020 2021 per il COVID

Vediamo anche chi gode dell’esenzione e la sospensione dal pagamento degli acconti per effetto delle disposizioni introdotte dai Decreti Cura Italia e Decreto Ristori 2020.

Per i soggetti ISA che avevano già beneficiato della sospensione dei primi acconti di giugno nel caso in cui avessero dimostrato un calo di fatturato rispetto all’anno precedente viene prevista una nuova sospensione anche sui secondi acconti.

Per gli acconti di novembre i soggetti che sono soggetti agli indicatori di affidabilità fiscale ISA viene sospeso il versamento del secondo acconto (IRPEF compreso) di novembre da versare per le imposte sui redditi e IRAP.

In calce trovate il DL 137 del 2020 con l’elenco delle attività interessate.

Il versamento viene sospeso fino al 30 aprile 2021.

La sospensione non prevede la maturazione di interessi per dilazioni di pagamento per cui effettuato il calcolo si potrà versare nei prossimi mesi senza maggiorazioni.

La sospensione viene prevista anche per l’IRAP.

Per le attività che sono state sospese per apposta previsione normativa o perchè rientranti nella zona rossa o nella zona arancione i versamenti delle imposte, delle ritenute, delle addizionali regionali o comunali e dell’Iva relative a novembre sono sospese fino al Un altro slittamento, questa volta al 16 marzo 2021. La sospensione non prevede la maturazione di interessi per dilazioni di pagamento per cui effettuato il calcolo si potrà versare nei prossimi mesi senza maggiorazioni.

IMPORTANTE: non è sufficiente rientrare in una delle categorie individuate dall’allegato 1 o 2 al decreto Ristori o Ristori BIS. E’ necessario altresì essere soggetti agli indici sintetici di affidabilità fiscale (ISA) approvati per quest’anno.

Sospensione Acconti regime Forfettario e dei Minimi

Rientrano nella sospensione anche i soggetti che aderiscono al regime fiscale agevolato forfetario dei contribuenti minimi o anche coloro che sono nel regime dei minimi o in quello di vantaggio per l’imprenditoria giovanile. Rientrano anche i lavoratori in mobilità

Soggetti esclusi dal versamento del primo e del secondo Irpef

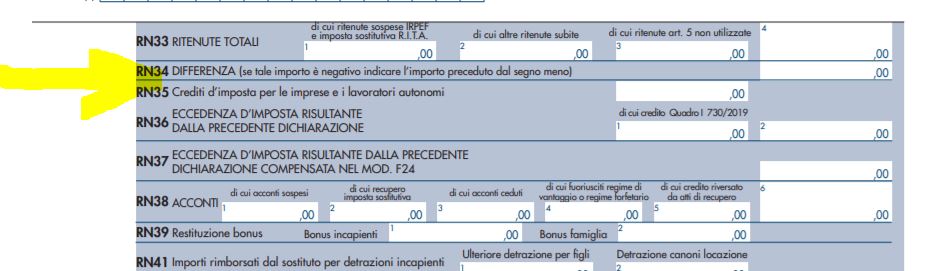

Non devono versare l’acconto delle imposte Irpef mediante versamento con modello F24 i soggetti che hanno indicato nel modello 730 o nel modello Unico riferito all’anno precedente e che hanno inviato entro il 30 settembre scorso un valore inferiore ai 52 euro. Per verificare questo dato sarà necessario consultare il quadro RN del modello unico PF che avete presentato telematicamente entro la scadenza del 30 settembre e precisamene per quello che concerne l’acconto si dovrà andare a consultare il rigo {“type”:”block”,”srcClientIds”:[“a295aaf8-8d92-464d-b691-5f57b77dd591″],”srcRootClientId”:””}RN34. Controllate sempre con il vostro modello a portata di mano in quanto ogni anno il rigo potrebbe leggermente cambiare anche se è difficile. Nei prossimi anni il rigo potrà subire delle variazioni in termini numerici e potrà cambiare ma l’importante è che prendiate come riferimento la descrizione del campo in modo da ricordarlo anche per il pagamento degli anni successivi.

Non dovranno versare l’acconto Irpef anche i soggetti che nella dichiarazione precedente presentavano un credito di imposta e in virtù di questo non saranno obbligati a versare un acconto a meno che non presumano che per l’anno successivo escano a debito in dichiarazione.

Allo stesso tempo i soggetti che presumono con ragionevole attendibilità che il prossimo anno non saranno dovute imposte o perché il reddito imponibile sarà pari a zero, o perché si dispone di crediti di imposta da utilizzare in compensazione o altre fattispecie non saranno obbligati al versamento dell’acconto. Ricordiamoci però che laddove poi questa presunzione non si dovesse presentare potremmo incorrere in sanzioni.

La presenza del credito deve comunque essere in grado di coprire l’intero acconto Irpef da versare.

Soggetti esenti dal versamento dell’acconto Irpef

Saranno esenti dal versamento dell’acconto anche i soggetti che hanno iniziato l’attività, o hanno iniziato a percepire reddito nell’anno di imposta e come tali ancora non hanno presentato una dichiarazione dei redditi da cui può emergere l’acconto da pagare per il prossimo anno.

Non saranno obbligati anche i soggetti lavoratori autonomi che hanno optato per il regime fiscale agevolato delle nuove iniziative imprenditoriali di cui all’articolo 13 della Legge 388 del 2000 che non prevede il versamento dell’acconto (detto anche regime forfettino) e che nel futuro ha acquistato il nome di regime dei contribuenti minimi oppure della fiscalità di vantaggio. Stesso discorso per i successivi regimi agevolati di determinazione delle imposte come forfettario o regime dei minimi.

Non dovranno versare l’acconto anche i soggetti che hanno terminato nell’anno la propria attività nel oppure gli eredi di contribuenti che sono deceduti nel corso dell’anno.

Non saranno soggetti al versamento neanche coloro che sono stati dichiarati falliti con sentenza da parte del tribunale.

In sintesi per il versamento dell’acconto Irpef dovremmo tenere a mente la scadenza del 30 giugno per il versamento del primo acconto Irpef (così come modificato da apposito decreto annuale del Presidente del consiglio dei Ministri) in una misura percentuale che si aggira ormai sempre sul 100% dell’importo indicato nel rigo RN 34 nel modello Unico persone fisiche. Di questo il 40 va versato entro il 30 giugno o il 30 luglio con la maggiorazione solita dello 0,40%, ed il 60% il pagamento del secondo acconto Irpef entro il prossimo 30 novembre. Potete anche optare, laddove siate in carenza di liquidità e non potete pagare il primo acconto, il versamento in un’unica soluzione il 30 novembre.

Proroga Versamento 2020

Chi gode dello slittamento del saldo e degli acconti

Il saldo 2019 e il primo acconto IRPEF 2020 potranno essere posticipati al prossimo 20 luglio senza pagamento di maggiorazioni aggiuntive. Per effetto della proroga della scadenza naturale del pagamento la rata con la maggiorazione sarà posticipata al 20 agosto pagando il solito 0,40% in più.

Chi gode della proroga:

La proroga si applica solo ai contribuenti per i quali risultano gli Indici Sintetici di Affidabilità (ISA), compresi quelli aderenti al regime forfetario” e con un volume di ricavi o compensi inferiore al limite stabilito dalla tabella che definisce i limiti di accesso.

Nell’ambito soggettivo di applicazione pertanto potranno rientrare potenzialmente anche i contribuente che sono ancora nel regime fiscale di vantaggio o che determinano il reddito imponibile con metodi forfettari o che pur avendo un proprio un codice ISA approvato ne sono esclusi per altre ragioni.

Sono esclusi invece i contribuenti che dichiarano ricavi o compensi superiori a 5.164.569 euro annui.

Per quali Tasse, Imposte o Tributi è possibile fruire della proroga?

Sia l’IRPEF sia l’IRAP sia l’imposta sostitutiva dei contribuenti che hanno aderito al regime fiscale agevolato dei contribuenti minimi non solo le imposte sui redditi ma anche l’IVA, mentre non si dice nulla a proposito delle imposte sostitutive e dell’IRAP.

Si presume, comunque, che si verifichi il classico “effetto trascinamento”, per cui dovrebbero rientrare nella proroga anche le imposte sostitutive e l’IRAP, tenendo conto che, per quest’ultima imposta, è previsto l’abbuono del versamento del saldo 2019 e del primo acconto 2020, per i soggetti con ricavi/compensi non superiori a 250 milioni di euro.

Nuova rateizzazione dopo la proroga

Per effetto della modifica le nuove scadenze sono nel seguito riportate in sintesi per agevolarvi nella definizione del piano scadenze.

Piano rate senza maggiorazione

- rata: 20 luglio;

- rata: 20 agosto

- rata: 16 settembre;

- rata: 16 ottobre;

- rata: 16 novembre.

Piano rate con maggiorazione dello 0,4%:

- rata: 21 agosto;

- rata: 16 settembre;

- rata: 16 ottobre;

- rata: 16 novembre.

Novità 2020

Per effetto delle modifiche introdotte dal Decreto-legge del 08/04/2020 n. 23 – Misure urgenti in materia di accesso al credito e di adempimenti fiscali per le imprese, di poteri speciali nei settori strategici, nonché interventi in materia di salute e lavoro, di proroga di termini amministrativi e processuali, Pubblicato in Gazzetta Ufficiale n. 94 del 8 aprile 2020, l’articolo 20 recita che nel caso di omesso o di insufficiente versamento degli acconti dell’imposta sul reddito delle persone fisiche, dell’imposta sul reddito delle società e dell’imposta regionale sulle attività produttive non si applicano in caso di insufficiente versamento delle somme dovute se l’importo versato non e’ inferiore all’ottanta per cento della somma che risulterebbe dovuta a titolo di acconto sulla base della dichiarazione relativa al periodo di imposta in corso.

Questa disposizione si applica esclusivamente agli acconti dovuti per il periodo d’imposta successivo a quello in corso al 31 dicembre 2019.

Proroga versamento 2019

Proroga versamenti Giugno 2019 a settembre 2019: quando e chi beneficia della proroga

Entro il 30 settembre 2019 potranno essere effettuati i versamenti in scadenza “tra il 30 giugno e il 30 settembre 2019″ tutti i contribuenti che esercitano attività economiche per le quali sono stati approvati gli indici sintetici di affidabilità fiscale cosiddetti “ISA”. nel seguito vi riporto il testo dell’articolo 12-quinquies, comma 3, del DL Crescita: “Per i soggetti che esercitano attività economiche per le quali sono stati approvati gli indici sintetici di affidabilità fiscale di cui all’articolo 9-bis del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96, e che dichiarano ricavi o compensi di ammontare non superiore al limite stabilito, per ciascun indice, dal relativo decreto di approvazione del Ministro dell’economia e delle finanze, i termini dei versamenti risultanti dalle dichiarazioni dei redditi, da quelle in materia di imposta regionale sulle attività produttive, di cui all’articolo 17 del decreto del Presidente della Repubblica 7 dicembre 2001, n. 435, nonché dell’imposta sul valore aggiunto, che scadono dal 30 giugno al 30 settembre 2019 sono prorogati al 30 settembre 2019.

4. Le disposizioni di cui al comma 3 si applicano anche ai soggetti che partecipano a società, associazioni e imprese ai sensi degli articoli 5, 115 e 116 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, aventi i requisiti indicati nel medesimo comma 3. “

Come versare un minore acconto Irpef a novembre

Versare meno imposte si può ma dovete stare attenti perché il fisco non si fa fregare. Avete però diritto all’applicazione del metodo previsionale ed ad un ulteriore caso di esenzione degli acconti di imposta.

Se arrivati infatti giugno o a novembre e pensate o meglio, avete la ragionevole certezza che l’anno si chiuderà in perdita fiscale e non dovrete versare imposte allora potrete valutare di non versare nemmeno acconti. certamente fare questa previsione a giugno è rischioso, ma farla in sede di versamento del secondo acconto lascia meno spazi di errori. In tal modo potrete calcolare se fare o meno il versamento del secondo acconto.

Attenzione però…

Occhio però perchè in caso di errore e di successiva verifica del saldo a debito scatterebbero le sanzioni (oppure si potrebbe anticipare effettuando un ravvedimento operoso).

Versamento del primo e del secondo acconto Irpef: i codici tributo da utilizzare

Il versamento nell’acconto Irpef potrà essere fatto utilizzando il modello F24 ed indicando il codice tributo 4033 e 4034 rispettivamente per il pagamento dell’acconto da effettuarsi a Giugno e per il pagamento dell’acconto da effettuarsi a Novembre.

Proroga Acconti Novembre

Inizialmente il decreto di agosto DL Agosto n.104/2020 – Art.98 aveva prorogato la scadenza al 30 aprile 2’021 solo per i soggetti che avevano un ISA approvato e che hanno subito nel primo semestre 2020 una diminuzione del fatturato o dei corrispettivi

almeno pari al 33% rispetto allo

stesso periodo dell’anno di imposta 2019.

Poi sono intervenuti il Dl ristori 2020 e il DL ristori Bis che hanno ulteriormente ampliato la platea ricomprendendo anche i soggetti ISA operanti nei settori economici individuati negli Allegati

1 e 2 del DL Ristori e Ristori Bis. Questi soggetti devono avere il domicilio fiscale o la sede operativa nelle zone rosse.

I ristoranti che sono nelle zone arancioni godono della stessa proroga

Passaggio dal Regime Ordinario al regime Forfettario: Acconti

Articoli correlati

Guida al Calcolo dell’Acconto IRPEF

Guida al calcolo dell’acconto Ires ed Irap

Guida Fiscale al calcolo dell’acconto Iva.

Acconto Irpef, Ires Irap Guida al calcolo

Acconto Inps Guida al calcolo Acconto Iva Cuida al calcoloQuadro RN rigo 34

Sulla mia dichiarazione dei redditi di lavoratore dipendente di Giugno 2021(redditi 2020)avrò un saldo tasse di -11000 euro che pagherò’.Sulla dichiarazione 2022(redditi 2021)avrò un credito d’imposta di +4000euro.Domanda:posso non pagare l’acconto a giugno e novembre 2020?Chiedo conferma.Cordiali saluti.

anche addizionali

per le persone fisiche (non aziende) il secondo acconto del 30 novembre riguarda solo l’ IRPEF o anche le addizionali comunale e regionale?

no

Buonasera nel 2017 ho solo redditi per attività in regime forfettario. Il 31/12/2017 ho chiuso la partita Iva.

Sono tenuto a pagare il primo e il secondo acconto 2018 per non incorrere in sanzioni?

Grazie

No, dal prossimo anno. Si troverà a pagare a giugno 2017

MI fiderei del mio commercialista e comunque ci sta, non dico che sia sbagliato il ragionamento in quanto si comporta applicando un metodo storico a cui non corrisponde alcune in quanto parliamo del primo anno di applicazione.

Ho fatto presente la cosa al commercialista e mi ha detto che almeno in questo caso si può evitare di versare l’acconto proprio perché è il primo anno di contribuzione legato anche alla variazione effettuata, e quindi si può evitare…Che fare allora?

Mmmm…diciamo che il dato storico per effettuare il calcolo del dovuto ce l’ha per cui lo pagherei.

Salve, dall’anno scorso ho un reddito da locazione intorno i 2000€ annui.Devo pagare l’Irpef di quasi 180€ in due rate(mi è stato detto il 7 e il 18 luglio). Poiché a maggio di quest’anno ho fatto una variazione nel contratto(passaggio a cedolare secca e canone concordato), posso evitare di pagare l’acconto di fine anno x il 2017?

Nel 2015 sono passato da un’agenzia all’altra, nessuna di queste ha preso considerazione dei compensi già percepiti, quindi oltre a dover pagare l’irpef non trattenuta mi trovo un acconto irpef molto alto. Quanto andrò a versare di acconto, mi verrà poi detratto come già versato nella dichiarazione dell’anno prossimo?? grazie

Nel 2015 sono passato da un’agenzia all’altra, nessuna di queste ha preso considerazione dei compensi già percepiti, quindi oltre a dover pagare l’irpef non trattenuta mi trovo un acconto irpef molto alto. Quanto andrò a versare di acconto, mi verrà poi detratto come già versato nella dichiarazione dell’anno prossimo

Scusate intendevo dire ” al 2017″ per redditi 2016.Grazie

Buongiorno, un mio parente professionista ha aperto partita iva nel 2016 con regime forfettario.

Fa prestazioni professionali ad alcuni studi con emissione fatture mensilii: quest’anno deve già presentare una qualche dichiarazione dei redditi o pagare qualche anticipo per le tasse future o si sposta tutto al 2016?

Grazie della risposta.

Direi proprio di no

se un contribuente è deceduto a giugno 2014 è tenuto all’acconto? io so di no ma il programma me lo mette in automatico.

SONO DISOCCUPATO E NON PERCEPISCO ALCUN REDDITO – Dall’unico 2014 ho un rigo RN33 DIFFERENZA DI CIRCA 2000 EURO – POSSO NON PAGARE GLI ACCONTI VISTO CHE SONO DISOCCUPATO E SENZA ALTRI REDDITI?

grazie!

Si può fare

salve, sono una dipendente part-time a 18 ore dal 2010, nel 2011 ho avuto anche un cocopro per tutto l’anno, nel 2012 però, oltre al mio lavoro “fisso” da 18 ore non ho avuto altri cocopro ma ho aperto la P.IVA a regime fiscale semplificato (NON dei minimi). La mia domanda è sulla seconda rata dell’acconto IRPEF da pagare a fine mese: posso ricalcolarla usando il previsionale, visto che l’attività con P.IVA è iniziata quest’anno e l’ammontare dei due lavori comunque mi darà (putroppo) un reddito + basso?

grazie

Buongiorno.

Volevo capire se il mio caso ricade nella possibilità di evitare l’acconto.

Durante l’anno scorso ho cambiato due lavori ed il secondo datore non ha tenuto conto del reddito avuto dal primo per determinare l’irpef. Di conseguenza ora devo pagare un conguaglio notevole. Il problema è che nell’F24 compare quasi lo stesso importo in termini di acconto. In effetti ora sto lavorando di nuovo presso un’altra azienda che mi sta trattenendo l’irpef ed ho già raggiunto un valore superiore a quello dell’acconto. Volevo sapere se secondo Voi posso evitare di pagare questo acconto o se vi sono comunque obbligato. Tra l’altro nella dichiarazione unico 2011 ho chiesto un rimborso.

Mi potete dare un aiuto?

Grazie e saluti.

Luca

Potrebbe essere un ritardo nell’aggiornamento del software però constati anche con l’agenzia delle entrate almeno fa un doppio riscontro.

Trovo ovunque che è stata ridotta dal 99% al 96% ma scaricando il programma dal sito agenzia delle entrate UNICOONLINE, lo calcola ancora al 99%, è un errore?

Sfortunatamente per il pagamento dei secondi acconti irpef, irap e Iva non sono previste forme di rateizzazione come nel caso del primo acconto.

Prova anche a leggere il post sul calcolo degli acconti Irpef, Ires, ed Iva (per i titolari di partita Iva).

Per Andy,buon giorno,nel tuo articolo non ho rilevato alcun riferimento riguardante il versamento IRPEF per ex lavoratori attualmente in Mobilità o in cassa integrazione;questi, debbono pagare lo stesso l’acconto anche se percepiscono un importo mensile di circa 700 Euro.

Hai qualche notizia in merito? secondo me sarebbe adeguato spalmare l’importo su più mesi che in una sola volta visto i gravami di spese esistenti ed anche perchè il lavoratore in mobilità o in cassa integrazione non prevede di poter incrementare le sue entrate ma forse le sole uscite!!!!!!

Cosa ne sai???

Grazie e saluti

Luciano