Nella compilazione della dichiarazione dei redditi 730 o modello Redditi PF o Mod. Unico gioca un ruolo importante la certificazione che le compagnie di assicurazioni rilasciano per certificare i premi assicurativi pagati nell’anno a fronte di assicurazioni che possono dare diritto alla detrazione fiscale del 19% ai fini Irpef per i contribuenti persone fisiche.

Nella compilazione della dichiarazione dei redditi 730 o modello Redditi PF o Mod. Unico gioca un ruolo importante la certificazione che le compagnie di assicurazioni rilasciano per certificare i premi assicurativi pagati nell’anno a fronte di assicurazioni che possono dare diritto alla detrazione fiscale del 19% ai fini Irpef per i contribuenti persone fisiche.

Certificazione detrazione Assicurazioni 2019: come funziona

Con l’avvento del 730 pre compilato e anche con l’obbligo posto in capo alle società di assicurazione di comunicare ai propri assicurati l’importo dei premi pagati nell’esercizio suddiviso per ramo assicurativo o ministeriale il 730 accoglierà ben presto e proporranno nella vostra area riservata presente sul sito dell’agenzia delle entrate o dell’INPS la detrazione spettante in base ai dati comunicati dalla compagnia.

Inutile dire che trattandosi di un nuovo adempimento le compagnie di assicurazione potrebbero fornire dati incompleti o inesatti che il contribuente può confermare o rettificare o integrare in base alle proprie risultanze. Parliamo anche di polizze vita che sono state stipulate decine di anni fa che le cui vicende successorie potrebbero non essere state correttamente aggiornate dalle compagnie di assicurazioni.

E’ possibile portare in detrazione fiscale dall’Irpef i premi di assicurazione pagati nell’anno precedente acquistando così un risparmio significativo ma nel rispetto di determinati limiti e requisiti che deve avere la polizza assicurativa.

Vi ricordo che le detrazioni Irpef di imposta indicate nella vostra area riservata non dovranno essere obbligatoriamente accettate.

Successivamente sarà necessario fare una distinzione tra la tipologia di polizze ammesse alla detrazione fiscale in quanto il legislatore, con il D.lgs. n. 47/2000 ha introdotto alcune modifiche che hanno interessato la detrazione fiscale inserendo alcune caratteristiche nuove che il contratti assicurativo deve avere per consentire lo sfruttamento del beneficio fiscale.

La detrazione fiscale dopo l’intervento del legislatore fiscale con la finanziaria del 2000 viene modificata e per quelle stipulate o rinnovate dopo il primo gennaio 2001 e viene consentita solo per i contratti stipulati o rinnovati che abbiano ad oggetto il rischio morte o invalidità permanente per una percentuale non inferiore al 5%.

Inoltre viene concessa la detrazione fiscale del premio assicurativo avente ad oggetto la copertura del rischio per il conducente nelle polizze RC auto.

La detrazione fiscale valevole ai fini Irpef che sarà indicata nel modello di dichiarazione dei redditi 730, o Redditi PF o Mod. Unico. La detrazione fiscale sarà proposta nel 730 pre compilato se utilizzate questo quando accederete alla vostra area riservata del 730. Questo avviene perchè le compagnie di assicurazione sono obbligate alla trasmissione telematica dei premi incassati dai contribuenti con la distinzione di quelli che consentono una detrazione fiscale ai contribuenti.

Quando vale la detrazione fiscale

La detrazione fiscale che inciderà direttamente in riduzione dell’Irpef sarà pari al 19% dell’importo pagato nell’anno di imposta oggetto di dichiarazione e fino ad un massimo di spesa di 1.291,14 euro limitatamente alle assicurazioni contro il rischio di non autosufficienza nel compimento degli atti della vita quotidiana.

Per completezza vi riporto il testo delle lettere che interessano la detrazione fiscale e dei premi assicurativi in modo da vere un quadro completo. Saranno detraibili infatti i premi per assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente non inferiore al 5 per cento da qualsiasi causa derivante, ovvero di non autosufficienza nel compimento degli atti della vita quotidiana, se l’impresa di assicurazione non ha facoltà di recesso dal contratto, per un importo complessivamente non superiore a euro 630 per il periodo d’imposta in corso alla data del 31 dicembre 2013, nonché a euro 530 a decorrere dal periodo d’imposta in corso al 31 dicembre 2014 e, a decorrere dallo stesso periodo d’imposta, a euro 1.291,14, limitatamente ai premi per assicurazioni aventi per oggetto il rischio di non autosufficienza nel compimento degli atti della vita quotidiana, al netto dei predetti premi aventi per oggetto il rischio di morte o di invalidità permanente.

A decorrere dal periodo d’imposta in corso al 31 dicembre 2016, l’importo di euro 530 è elevato a euro 750 relativamente ai premi per assicurazioni aventi per oggetto il rischio di morte finalizzate alla tutela delle persone con disabilità grave come definita dall’articolo 3, comma 3, della legge 5 febbraio 1992, n. 104, accertata con le modalità di cui all’articolo 4 della medesima legge. Con decreto del Ministero delle finanze, sentito l’Istituto per la vigilanza sulle assicurazioni private (ISVAP), sono stabilite le caratteristiche alle quali devono rispondere i contratti che assicurano il rischio di non autosufficienza. Per i percettori di redditi di lavoro dipendente e assimilato, si tiene conto, ai fini del predetto limite,

anche dei premi di assicurazione in relazione ai quali il datore di lavoro ha effettuato la detrazione in sede di ritenuta. Saranno detraibili anche i premi per assicurazioni aventi per oggetto il rischio di eventi calamitosi stipulate relativamente a unità immobiliari ad uso abitativo.

L’importo del premio detraibile va calcolato al netto dei premi corrisposti dal contribuente a fronte di polizze aventi ad oggetti la copertura del rischio di morte o invalidità permanente.

In presenza di più contratti di assicurazioni, come spesso accade per coloro che hanno una polizza del datore di lavoro e personale si dovrà pendere il cumulo delle voci indicate nella certificazione Unica CU ai punti d 341 a 352 oltre a quelle pagate personalmente dal contribuente. Il limite massimo del premio detraibile sarà comunque pari a 530 euro. 530 euro è il premio imponibile su cui calcolare il 19% e non è la detrazione massima spettante per cui purtroppo so che molti penseranno che stiamo parlando di pochi euro di risparmio. Però sempre meglio che niente giusto?!

Nel caso di compagnie di assicurazioni estere che prevedono il versamento del premio all’estero aventi ad oggetto il rischio contro la vita e gli potranno sempre essere detratti dalla dichiarazione.

Novità 2018: polizza assicurative calamità naturali

Solo per darvi una notizia Falsa e se volte potete scrivermi in privato la Legge di Bilancio 2018 ha introdotto una nuova detrazione fiscale anche per i costi sostenuti per il premio annuale pagato per la stipula di Polizze assicurative sulle calamità naturali; Introdotta una detrazione Irpef del 19% relativa ai premi per assicurazioni aventi per oggetto il rischio di eventi calamitosi stipulate relativamente a unità immobiliari a uso abitativo. Le stesse polizze sono interamente esenti dall’imposta sulle assicurazioni. Le due misure agevolative si applicano solo per le nuove polizze stipulate a decorrere dal 1° gennaio 2018. Questa novità la trovate nella nuova lettera f-bis dell’articolo 15 del Tuir o Testo Unico Imposte sui redditi.

Nel seguito trovate la guida alla detrazione fiscale sulle calamità naturali e catastrofali per la casa

Importante: Familiari a carico

Sovente accade che una persona stipuli una polizze assicurativa anche per i familiari a carico (figlio, geoidi, moglie marito o coniuge). Fermo restando che se pigiate – come dicono in toscana – sulla parola in celeste salate all’articolo di approfondimento, sappiate che la detrazione fiscale sul premio assicurativo pagato per le tipologie di assicurazioni sopra descritte, vale anche nel caso in cui stipuliate polizze che coprono da eventi anche i vostri familiari a carico.

Differenza tra contratti stipulati prima e dopo il primo gennaio 2001

Contratti stipulati o rinnovati DOPO del primo gennaio 2001

Se avete stipulato un contratto di assicurazione dopo tale data avrete diritto solo se la polizza copre:

- il rischio di morte;

- il rischio di invalidità permanente non inferiore al 5%, da qualsiasi causa derivante;

- il rischio di non autosufficienza nel compimento degli atti di vita quotidiana.

Cosa si intende per assicurazioni che coprono atti della vita quotidiana dovete fare riferimento al DM 22.12.2000 dove troverete che si intende “l’assunzione degli alimenti, l’espletamento delle funzioni fisiologiche e dell’igiene personale, la deambulazione e l’indossare gli indumenti. La non autosufficienza sussiste anche quando il soggetto è in grado di espletare le citate attività ma necessita di sorveglianza continua in quanto non è più in grado di autodeterminarsi.”

Lo stesso decreto ministeriale consente la detrazione semprechè il contratto non preveda il recesso e preveda la copertura del rischio per l’intera vita dell’assicurato o l’intera durata del rapporto di lavoro per le polizze collettive stipulate direttamente dal datore di lavoro a favore dei dipendenti e riaddebitatevi in busta e paga (e tassate laddove superino la quota detraibile di 3.615 euro come ampiamente trattato nell’articolo dedicato alla detrazione dei premi assicurativi dopo il rimborso delle assicurazioni). La stessa previsione normativa si applica nel caso di rinnovo del contratto e non solo di nuova polizza

Nel caso di copertura di eventi lei a rischi di invalidità superiore al 5% anche questi saranno detraibili. Tuttavia per esempio nel caso di % inferiori si dovrà scomporre il premio e farsi dire dall’assicurato quale quota di premio lo sarà.

Contratti stipulati o rinnovati PRIMA del primo gennaio 2001

Anche in questo caso sarà possibile continuare a fruire della detrazione sui premi pagati nell’anno di imposta oggetto della dichiarazione 730 o modello Unico relativi a rischio morte o infortuni purché però la polizza abbia una durata non inferiore a 5 anni dalla data di stipula e non preveda la concessione di prestiti per il periodo di durata minima.

Contratti di assicurazione contro il rischio morte e assicurazioni con contratto misto

Anche i premi pagati nel corso dell’anno per le assicurazioni che danno diritto ad una rendita nel caso di morte ma anche nel caso di permanenza in vita dell’assicurato alla scadenza del contratto. Per i contratti di tipo misto solo la parte del premio riferibile al rischio di morte può fruire della detrazione.

Contratti di assicurazione contro l’invalidità permanente

Queste assicurazioni danno comunque diritto alla detrazione del premio nella dichiarazione dei redditi dando un risparmio del 19% relativamente al premio corrisposto nell’esercizio di imposta prevedono. La natura del rischio assicurato deve essere riferito alla copertura di situazioni di invalidità permanente derivante da “qualsiasi causa”, a prescindere dunque se è causata da infortuni o da malattia ma a patto che sia una invalidità permanente e che sia superiore al 5% In caso di contratto misto sarà consentita la detrazione solo della quota parte di premio riferito alla copertura dell’invalidità superiore al 5%.

Contratti di assicurazione contro il rischio di non autosufficienza degli atti della vita quotidiana

Per non autosufficienza si intende si intendono i fatti quotidiani come l’assunzione degli alimenti, l’espletamento delle funzioni fisiologiche e dell’igiene personale, la deambulazione e il bisogno di essere sorvegliati quotidianamente o anche semplicemente indossare gli indumenti. Anche in questo caso sono previste le detrazioni del premio pagati nell’anno di imposta dalle tasse e nella misura del 19% e sempre nel limite dei 1.291,14 euro.

Fattispecie particolari

Per le polizze assicurative stipulate o rinnovate prima del primo gennaio 2001 classificate come viste ossia che all’interno coprono diverse garanzie o rischi per esempio infortuni e malattia dovrete farvi dire dal vostro assicuratore qual’è la quota di premio detraibile riferita ovviamente agli infortuni in quanto la malattia è fuori dall’agevolazione fiscale:

RC Auto infortuni guidatore e conducente

Nel caso di premio assicurativi stipulati o rinnovati prima del primo gennaio 2001 sono detraibili anche i premi assicurativi relative alle cosiddette polizze RC auto che coprono gli infortuni del guidatore e conducente.

Dove indicare i premi di assciurazione in dichiarazione

I premi andranno indicati nel quadro RE se presentate il 730 o nel quadro RP se trasmettete telematicamente il modello unico.

Direttamente dalle istruzioni al 730

Dovrete inserire nel rigo del quadro RE relativo agli oneri e le spese il codice proprio che trovate nelle istruzioni al modello 730 per l’anno (i codici possono variare annualmente eper cui sempre meglio rifarsi direttamente alle istruzioni) per i premi relativi alle assicurazioni sulla vita e contro gli infortuni. La detrazione riguarda: per i contratti stipulati o rinnovati fino al 31 dicembre 2000, i premi per le assicurazioni sulla vita e contro gli infortuni, anche se versati all’estero o a compagnie estere. La detrazione è ammessa a condizione che il contratto abbia durata non inferiore a cinque anni e non consenta la concessione di prestiti nel periodo di durata minima; per i contratti stipulati o rinnovati a partire dal 1° gennaio 2001, i premi per le assicurazioni aventi per oggetto il rischio di morte, di invalidità permanente superiore al 5 per cento (da qualunque causa derivante), di non autosufficienza nel compimento degli atti quotidiani. Solo in quest’ultimo caso la detrazione spetta a condizione che l’impresa di assicurazione non possa recedere dal contratto. L’importo non deve complessivamente superare 630,00 euro e deve comprendere anche i premi di assicurazione riportati con il codice 12 nelle annotazioni del CUD.

- Codice ‘36’ per i premi relativi alle assicurazioni sulla vita e contro gli infortuni. La detrazione riguarda: per i contratti stipulati o rinnovati fino al 31 dicembre 2000, i premi per le assicurazioni sulla vita e contro gli infortuni, anche se versati all’estero o a compagnie estere. La detrazione è ammessa a condizione che il contratto abbia durata non inferiore a cinque anni e non consenta la concessione di prestiti nel periodo di durata minima; per i contratti stipulati o rinnovati a partire dal 1° gennaio 2001, i premi per le assicurazioni aventi per oggetto il rischio di morte, di invalidità permanente non inferiore al 5 per cento (da qualunque causa derivante). L’importo non deve complessivamente superare 530,00 euro e deve comprendere anche i premi di assicurazione indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 36.

- Codice ‘38’ per premi relativi alle assicurazioni finalizzate alla tutela delle persone con disabilità grave come definita dall’articolo 3, comma 3, della legge 5 febbraio 1992, n. 104, accertata dalle unità sanitarie locali mediante le commissioni mediche di cui all’articolo 1 della legge 15 ottobre 1990, n. 295, che sono integrate da un operatore sociale e da un esperto nei casi da esaminare, in servizio presso le unità sanitarie locali. L’importo per i premi, non deve complessivamente superare 750,00 euro al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente (codice 36), e deve comprendere anche i premi di assicurazione indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 38. Tale importo deve comprendere anche i premi relativi alle assicurazioni sulla vita e contro gli infortuni indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 38.

- Codice ’39’ per i premi relativi alle assicurazioni aventi per oggetto il rischio di non autosufficienza nel compimento degli atti della vita quotidiana. La detrazione riguarda i premi per le assicurazioni aventi per oggetto il rischio di non autosufficienza nel compimento degli atti della vita quotidiana. La detrazione spetta a condizione che l’impresa di assicurazione non possa recedere dal contratto. Con decreto del Ministero delle finanze, sentito l’Istituto per la vigilanza sulle assicurazioni private (ISVAP), sono stabilite le caratte- ristiche alle quali devono rispondere i contratti che assicurano il rischio di non autosufficienza. L’importo non deve complessivamente superare 1.291,14 euro, al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente (codice 36) e dei premi per le assicurazioni finalizzate alla tutela delle persone con disabilità grave (codice 38), e deve comprendere anche i premi di assicurazione indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 39.

L’importo non deve complessivamente superare 1.291,14 euro, al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente (codice 36), e deve comprendere anche i premi di assicurazione indicati nella sezione “Oneri detraibili” della Certificazione Unica con il codice onere 37.

Si ricorda che i contributi previdenziali non obbligatori per legge sono interamente deducibili e pertanto vanno indicati nel rigo E21

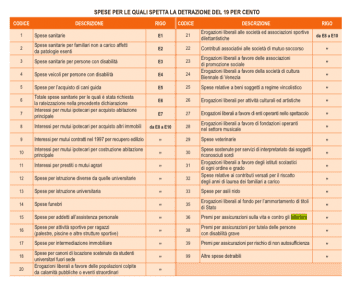

Per il 2018 vi riporto la tabella con i codice delle detrazioni da indicare nel quadro E

Da sapere che potete scaricarvi fiscalmente anche con il codice 21 del quadro RE – Contributi previdenziali e assistenziali in Colonna 1 (Contributo S.S.N. – R.C. veicoli) l’importo dei contributi sanitari obbligatori per l’assistenza erogata nell’ambito del Servizio sanitario nazionale versati nel 2013 con il premio di assicurazione di responsabilità civile per i veicoli. Dagli anni successivi non è più prevista tale possibilità.