La detrazione delle spese per i dispositivi medici, apparecchiature, macchine sanitarie o strumenti riduce l’Imposta Irpef indicata calcolata nel modello 730. Non tutti i dispositivi medici sono però detraibili ed è necessario rispettare alcuni requisiti per portarli detrazione fiscale. Ecco perchè nel seguito forniamo un elencazione dei dispositivi medici che consentono l’agevolazione fiscale, i requisiti e la documentazione amministrativa da richiedere per difendersi da un eventuale accertamento fiscale futuro da parte dell’agenzia delle entrate.

La detrazione delle spese per i dispositivi medici, apparecchiature, macchine sanitarie o strumenti riduce l’Imposta Irpef indicata calcolata nel modello 730. Non tutti i dispositivi medici sono però detraibili ed è necessario rispettare alcuni requisiti per portarli detrazione fiscale. Ecco perchè nel seguito forniamo un elencazione dei dispositivi medici che consentono l’agevolazione fiscale, i requisiti e la documentazione amministrativa da richiedere per difendersi da un eventuale accertamento fiscale futuro da parte dell’agenzia delle entrate.

Vi fornisco qualche strumento per la loro individuazione e imputazione nella dichiarazione dei redditi, valida ai fini IRPEF.

Scopo: abbassare le tasse da versare!

Quali sono le apparecchiature detraibili, che si possono detrarre nel 730 ai fini IRPEFNon si parla a caso di “dispositivi medici” e non della generica definizione di apparecchiature o macchine sanitarie o strumenti in quanto per la definizione dei dispositivi medici è necessario verificare una serie di norme che ci indicano e definiscono che cos’è un dispositivo medico.

Cosa sono di dispositivi medici

Le fonti normative sono definite in calce all’articolo. I dispositivi medici sono raggruppati, in funzione della loro complessità e del potenziale rischio per il paziente, in quattro classi: I, II a, II b, III. La classificazione dipende dalla destinazione d’uso indicata dal fabbricante e va attribuita consultando le regole di classificazione riportate nell’Allegato IX del Decreto legislativo 24 febbraio 1997, n 46.La classificazione si attua fondamentalmente tenendo conto dell’invasività del dispositivo, della sua dipendenza da una fonte di energia (dispositivo attivo) e della durata del tempo di contatto con il corpo. Inoltre abbiamo anche i decreti che recepiscono le successive Direttive Europee in materia

- Decreto legislativo 08/09/2000, n. 332 Attuazione della direttiva 98/79/CE relativa ai dispositivi medico-diagnostici in vitro (G.U. Serie Generale, n. 269 del 17/11/2000)

- Decreto legislativo 24/02/1997, n. 46 Attuazione della direttiva 93/42/CEE concernente i dispositivi medici (G.U. Serie Generale, n. 54 del 06/03/1997)

- Decreto legislativo 14/12/1992, n. 507 Attuazione della direttiva 90/385/CEE concernente il ravvicinamento delle legislazioni degli Stati membri relative ai dispositivi medici impiantabili attivi (G.U. Serie Generale, n. 305 del 30/12/1992)

Che cos’è un dispositivo medico

Per dispositivo medico deve intendersi ogni strumento, apparecchio, impianto, software, sostanza o altro prodotto, utilizzato da solo o in combinazione, compresi gli accessori tra cui il software destinato dal fabbricante ad essere impiegato specificamente con finalità diagnostiche e/o terapeutiche e necessario al corretto funzionamento del dispositivo stesso, destinato dal fabbricante ad essere impiegato sull’uomo a fini di 1) diagnosi, prevenzione, controllo, trattamento o attenuazione di malattie; 2) diagnosi, controllo, trattamento, attenuazione o compensazione di una ferita o di un handicap; 3) studio, sostituzione o modifica dell’anatomia oppure di un processo fisiologico; 4) controllo del concepimento, che non eserciti nel o sul corpo umano l’azione principale cui e’ destinato con mezzi farmacologici, immunologici o mediante processi metabolici, ma la cui funzione possa essere coadiuvata da tali mezzi;)) b) dispositivo medico attivo: qualsiasi dispositivo medico collegato per il suo funzionamento ad una fonte di energia elettrica o a qualsiasi altra fonte di energia diversa da quella prodotta direttamente dal corpo umano o dalla gravità; c) dispositivo medico impiantabile attivo: qualsiasi dispositivo medico attivo destinato ad essere impiantato interamente o parzialmente mediante intervento chirurgico o medico nel corpo umano o mediante intervento medico in un orifizio naturale e destinato a restarvi dopo l’intervento;

((d) dispositivo su misura: qualsiasi dispositivo fabbricato appositamente sulla base della prescrizione scritta di un medico debitamente qualificato che precisi, sotto la propria responsabilità, le caratteristiche specifiche di progettazione e destinato ad essere utilizzato solo per un determinato paziente; i dispositivi fabbricati con metodi di produzione in serie che devono essere adattati per soddisfare un’esigenza specifica del medico o di un altro utilizzatore professionale non sono considerati dispositivi su misura;

e) dispositivi per indagini cliniche: qualsiasi dispositivo destinato ad essere utilizzato da un medico debitamente qualificato per lo svolgimento di indagini cliniche di cui all’allegato 7, punto 2.1, in un ambiente clinico umano adeguato; per l’esecuzione delle indagini cliniche, al medico debitamente qualificato e’ assimilata ogni altra persona la quale, in base alle qualifiche professionali, sia autorizzata a svolgere tali indagini; f) destinazione: l’utilizzazione alla quale e’ destinato il dispositivo secondo le indicazioni fornite dal fabbricante sull’etichetta, nelle istruzioni per l’uso e/o nei materiali pubblicitari;))

Quali sono i dispositivi medici

L’Agenzia delle Entrate identifica in una apposita circolare, la n. 7 del 2017 per esempio le protesi sanitarie che sono detraibili ai fini dell’Irpef e nel seguito specificate:- gli apparecchi di protesi dentaria, indipendentemente dal materiale impiegato;

- gli apparecchi di protesi oculistica (occhi e cornee artificiali), di protesi fonetica (laringectomizzati) e simili;

- gli occhiali da vista e le lenti a contatto, con esclusione delle spese sostenute per l’impiego di metalli preziosi (oro, argento, platino) nella montatura. Nel novero di queste spese si possono includere anche gli oneri sostenuti per l’acquisto del liquido per le lenti a contatto indispensabile per l’utilizzazione delle lenti stesse;

- gli apparecchi per facilitare l’audizione ai sordi (modelli tascabili a filo, retroauricolare, a occhiali, ecc.), comprese le spese sostenute per l’acquisto delle batterie di alimentazione delle protesi acustiche;

- gli arti artificiali e gli apparecchi di ortopedia (comprese le cinture medico-chirurgiche e le scarpe e i tacchi ortopedici, purché entrambi su misura);

- gli apparecchi per fratture (garza e gesso), busti, stecche, ecc. sempre appositamente prescritti per la correzione o cura di malattie o malformazioni fisiche; stampelle, bastoni canadesi, carrozzelle, ecc.;

- gli apparecchi da inserire nell’organismo per compensare una deficienza o un’infermità (stimolatori e protesi cardiache, pacemakers, ecc.).

Requisito tecnico per la detrazione: La marcatura CE per poter detrarre il costo del dispositivo o apparecchiatura medica

Elemento fondamentale per la detrazione della spesa sostenuta per il dispositivo medico è la marcatura CE del Prodotto in quanto qualora non l’avesse non sarà possibile portare in detrazione la spesa sanitaria nel 730 o nel modello Unico per la dichiarazione dei redditi valida ai fini IRPEF.

Quando un dispositivo medico è detraibile

Per poter procedere con la detrazione in busta paga non è necessario solo che si abbia un dispositivo medico come definito sopra ma è necessario anche che chi intende portare in detrazione nel 730 ai fini IRPEF il dispositivo medico o l’apparecchiatura o lo specifico strumento deve anche essere lo stesso che lo ha acquistato e non solo. Strumento immediato di identificazione e che consentirà anche all’agenzia delle entrate di conoscere già dal momento dell’acquisto la detrazione del prezzo pagato è che al momento dell’acquisto si utilizzi la tecnica dello scontrino parlante o della ricevuta fiscale/fattura con indicante il vostro codice fiscale. Con lo scontrino parlante i vostri dati entreranno da subito nell’anagrafe tributaria mentre nel caso della fattura entreranno qualche mese dopo ma saranno pur sempre conoscibili dall’agenzia delle entrate.

Problemi con il 730 precompilato

Con il 730 precompilato no tutte le spese mediche che sosterrete nel presente anno di imposta vi saranno offerte come detraibili in quanto non ancora tutti gli istituti si sono allineati. A titolo di esempio proprio i dispositivi medici sono tra quelli che non vi dovrebbero comparire non perchè non siano detraibili ma perchè coloro che li vendono non rientrano tra quelli soggetti obbligati a trasmettere il flusso delle prestazioni sanitarie offerti o prodotti o dispositivi medici venduti.

Ho letto anche che lo stesso vale per i materassi ortopedici o anti-decubito che pur essendo detraibili nel 730 dietro presentazione della prescrizione medica che evidenzi una patologia, non formano oggetto di una comunicazione da parte del negoziante per cui siete voi che dovrete inserire l’importo autonomamente in dichiarazione dei redditi.

Dove indicarlo nel 730 o nel modello Unico

Una volta soddisfatte queste condizioni ossia definizione del dispositivo medico, marcatura CE, corrispondenza tra soggetto che detrae il costo e soggetto che lo indica nella dichiarazione e prova dell’acquisto con lo scontrino parlante lo potrà indicare nella dichiarazione dei redditi modello 730 al rigo E1 o se usa il modello Unico il rigo RP1. La detrazione vale anche se lo avete acquistato per un familiare che avete a carico fiscalmente come definito anche nell’articolo dedicato alla guida fiscale delle spese mediche e sanitarie.

Come devo effettuare il pagamento

Come anticipato sopra sarà necessario anche che l’acquisto sia comprovato dallo scontrino parlante, ossia per farla breve dallo scontrino in cui avrete avuto cura di far annotare dal venditore il vostro codice fiscale oppure basta anche la fattura se avete una partita Iva. Anche se procedete con carta di credito vi consiglio sempre di mantenere copia della documentazione in quanto quella simpaticona dell’agenzia delle entrate può sempre richiedervi copia della documentazione a distanza di tempo e seppur presentate l’estratto conto non è detto che gli sia sufficiente. A mio avviso si per cui se mi dovessero accertare per un motivo futile del genere ci andrei in contenzioso; ma io sono sempre dell’avviso che non bisogna andare litigare perchè si spreca tempo e denaro talvolta per cui fate prima a conservarvi in una cartellina tutte le ricevute riscosse a fronte dei pagamenti.

Vi ricordo sempre di leggere anche gli altri articoli dedicati alle altre deduzioni e detrazioni nel 730, dove trovate tanti modo non di abbattere le tasse ma almeno di poter risparmiare qualcosa.

Limite detrazione fiscale Irpef per spese sanitarie

Attenzione: visti gli importi in ballo che contraddistinguono spesso l’acquisto di dispositivi medici, ma anche come spesso accade le spese odontoiatriche, porta il contribuente a superare il limite imposto dal legislatore per fruire della detrazione fiscale in un solo anno. Il limite riconosciuto dal legislatore per sfruttare il beneficio fiscale annesso alla detrazione del 19% è pari a euro 15.493,71. Al superamento del limite, la solo quota che eccede tale limite andrà ripartita in quote annua di pari importo e per i 3 successivi. In altre parole se andate oltre questo limite di 1.000 euro, questi mille euro andranno indicati nella dichiarazione dei redditi nella misura di 250 euro per 4 anni. Ulteriore precisazione riguarda la franchigia che in questi casi particolari non deve essere applicata sulla quota eccedente. Questa particolare modalità espositiva vedrà la compilazione del rigo 136 del mod. 730-3. Le singole quote di detrazione annua andranno riportate nel rigo 28 del modello 730. Nell’esempio di prima andrà indicato il 19% dei 250 euro annui, ossia 47,5 euro.Esempi di dispositivi medici

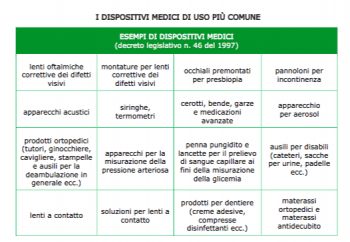

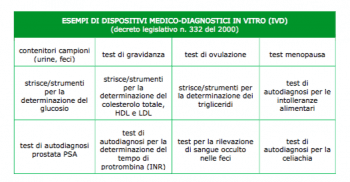

Nella circolare 20 del 2001 l’agenzia delle entrate fornisce un elenco che seppur non esaustivo, ci aiuta ad orientarci meglio e che riporto nel seguito a beneficio di tutti i lettori DISPOSITIVI MEDICI DI USO PIÙ COMUNE 1) Esempi di Dispositivi Medici secondo il decreto legislativo n. 46 del 1997 – Lenti oftalmiche correttive dei difetti visivi – Montature per lenti correttive dei difetti visivi – Occhiali premontati per presbiopia – Apparecchi acustici – Cerotti, bende, garze e medicazioni avanzate – Siringhe – Termometri – Apparecchio per aerosol – Apparecchi per la misurazione della pressione arteriosa – Penna pungidito e lancette per il prelievo di sangue capillare ai fini della misurazione della glicemia – Pannoloni per incontinenza – Prodotti ortopedici (ad es. tutori, ginocchiere, cavigliere, stampelle e ausili per la deambulazione in generale ecc.) – Ausili per disabili (ad es. cateteri, sacche per urine, padelle ecc..) – Lenti a contatto – Soluzioni per lenti a contatto – Prodotti per dentiere (ad es. creme adesive, compresse disinfettanti ecc.) – Materassi ortopedici e materassi antidecubito 2) Esempi di Dispositivi Medico Diagnostici in Vitro (IVD) secondo il decreto legislativo n. 332 del 2000- Contenitori campioni (urine, feci)

- Test di gravidanza

- Test di ovulazione

- Test menopausa

- Strisce/Strumenti per la determinazione del glucosio

- Strisce/Strumenti per la determinazione del colesterolo totale, HDL e LDL

- Strisce/Strumenti per la determinazione dei trigliceridi

- Test autodiagnostici per le intolleranze alimentari

- Test autodiagnosi prostata PSA

- Test autodiagnosi per la determinazione del tempo di protrombina (INR)

- Test per la rilevazione di sangue occulto nelle feci

- Test autodiagnosi per la celiachia

Tabelle

Vi ricordo che è possibile sfruttare l’agevolazione prevista per la detrazione IRPEF sulle spese mediche solo per le spese sanitarie effettivamente rimaste a carico del contribuente a livello di spesa per sè o per i suoi familiari. Utile quindi fornire un approfondimento gratuito con esempi rispetto al significato di Spese mediche rimaste a carico del contribuente (approfondimento gratuito con esempio).

Vi ricordo che è possibile sfruttare l’agevolazione prevista per la detrazione IRPEF sulle spese mediche solo per le spese sanitarie effettivamente rimaste a carico del contribuente a livello di spesa per sè o per i suoi familiari. Utile quindi fornire un approfondimento gratuito con esempi rispetto al significato di Spese mediche rimaste a carico del contribuente (approfondimento gratuito con esempio).

Casi particolari

Leggi anche l’articolo dedicato ai casi particolari di spese mediche detraibili.

Dal Ministero della Salute

I dispositivi invasivi sono invece quelli destinati a penetrare anche solo parzialmente nel corpo, tramite un orifizio o una superficie corporea.

I dispositivi invasivi si dividono in:

- dispositivi invasivi, che penetrano attraverso gli orifizi del corpo;

- dispositivi invasivi di tipo chirurgico, che penetrano attraverso la superficie corporea sia nel contesto di un intervento chirurgico che al di fuori di esso;

- dispositivi impiantabili, destinati a essere impiantati totalmente nel corpo umano mediante un intervento chirurgico e a rimanere in tale sede dopo l’intervento. È considerato dispositivo impiantabile anche quello introdotto parzialmente nel corpo umano mediante intervento chirurgico e destinato a rimanere in sede dopo l’intervento per un periodo di almeno trenta giorni.

- utilizzo temporaneo: se la durata continua prevista è inferiore a 60 minuti;

- utilizzo a breve termine: se la durata continua prevista non è superiore a 30 giorni;

- utilizzo a lungo termine: se la durata continua è superiore a 30 giorni.

Esistono alcune categorie di dispositivi che sono oggetto di regole speciali di classificazione.

Se, poi, a un dispositivo si applicano più regole, tenuto conto delle prestazioni che gli sono assegnate dal fabbricante, devono essere seguite le regole più rigorose e che portano, quindi, alla classificazione più elevata.

Una particolare tipologia di dispositivi medici è rappresentata dai sistemi e kit per campo operatorio. Essi sono costituiti da una serie di dispositivi, anche di diverse ditte e anche di classi differenti, assemblati fra loro; in tali sistemi e kit possono essere contenuti anche prodotti non classificabili come dispositivi medici.

Un accessorio è considerato un dispositivo medico a tutti gli effetti e deve essere classificato separatamente dal dispositivo con cui è impiegato.

Per ogni classe sono individuate nel decreto delle specifiche procedure di marcatura.

Non credo che la sua ragazza abbia pagato la finanziaria cash per cui basta estratto del conto corrente, che, ricordo essere l’evidenza documentale più probante per sostenere la tracciabilità di un pagamento.

Buongiorno la mia ragazza ha effettuato un finanziamento tramite dentista x l’acquisto di un apparecchio odontoiatrico. Mensilmente la finanziaria si trattiene la rata.

In fase di 730 ha presentato la fattura nella quale però manca il metodo di pagamento.

Il commercialista ha detto che deve esserci la tracciabilita dei pagamenti. Come si può fare per averla? Grazie

Buona sera, la detrazione sull’acquisto di un ecografo è valida anche per chi, come me, è in regime Intramoenia?

bella domanda dalla non immediata risposta. Io le direi senza dubbio intanto di acquistarla con scontrino parlante. Non credo possa essere assimilato ad un dispositivo medico, ma non sono d’accordo laddove questa sia prescritta dal medico. Anche qui ritengo che ci arriveremo ma i tempi non sono ancora maturi in quanto il rischio di elusione sottostante è alto e il fisco si fida poco

Buongiorno, sono stato operato per l’inserimento di una protesi totale all’anca e dopo il primo mese dall’intervento il chirurgo mi ha prescritto l’utilizzo della cyclette per la riabilitazione, io, in questo momento di pandemia, ho voluto evitare di recarmi in un Centro di riabilitazione solo per fare gli esercizi con la cyclette e ho preferito acquistarla ed seguire gli esercizi a casa mia.

Vorrei sapere se i soldi che ho speso per l’acquisto della cyclette sono detraibili nel mod.730.

Grazie e saluti

Tony

Buongiorno, Vorrei chiedervi un parere. Lo scorso anno ho acquistato un generatore di ossigeno attivo modello Oxigenio che è stato collegato alla lavatrice. Mi è stato assicurato che avrei potuto scaricarmi tale spesa dalla dichiarazione dei redditi in quanto dispositivo medico, Sarà vero o sono stato preso in giro? Mi hanno inviato una dichiarazione di conformità CE relativa alle seguenti direttive: 2014/35/UE e 2014/30/UE e inoltre che tale dispositivo è conforme alle prescrizioni del D.Lgs 81/2008. Vi ringrazio e attendo un vs risposta in merito.

Non trovo un riferimento preciso per cui si dovrebbe verificare da elenco dispositivi

Dovrebbe comunque rispettare la definizione che trovate nel seguito

a) dispositivo medico: qualsiasi strumento, apparecchio,

impianto, sostanza o altro prodotto, utilizzato da solo o in

combinazione, compreso il software informatico impiegato per il loro

corretto funzionamento, la cui azione principale voluta nel o sul

corpo umano non sia conseguita con mezzi farmacologici ne’

immunologici ne’ mediante processo metabolico, ma la cui funzione

puo’ essere assistita da questi mezzi, e destinato dal fabbricante ad

essere impiegato nell’uomo a scopo di:

1) diagnosi, prevenzione, controllo, terapia o attenuazione di

una malattia;

2) diagnosi, controllo, terapia, attenuazione o compensazione

di un trauma o di un handicap;

3) studio, sostituzione o modifica dell’anatomia o di un

processo fisiologico;

4) intervento sul concepimento;

b) dispositivo medico-diagnostico in vitro: qualsiasi dispositivo

medico composto da un reagente, da un prodotto reattivo, da un

calibratore, da un materiale di controllo, da un kit, da uno

strumento, da un apparecchio, un’attrezzatura o un sistema,

utilizzato da solo o in combinazione, destinato dal fabbricante ad

essere impiegato in vitro per l’esame di campioni provenienti dal

corpo umano, inclusi sangue e tessuti donati, unicamente o

principalmente allo scopo di fornire informazioni su uno stato

fisiologico o patologico, o su una anomalia congenita, o informazioni

che consentono la determinazione della sicurezza e della

compatibilita’ con potenziali soggetti riceventi, o che consentono il

controllo delle misure terapeutiche. I contenitori dei campioni sono

considerati dispositivi medico-diagnostici in vitro. Si intendono per

contenitori di campioni i dispositivi, del tipo sottovuoto o no,

specificamente destinati dai fabbricanti a ricevere direttamente il

campione proveniente dal corpo umano e a conservarlo ai fini di un

esame diagnostico in vitro. I prodotti destinati ad usi generici di

laboratorio non sono dispositivi medico-diagnostici in vitro a meno

che, date le loro caratteristiche, siano specificamente destinati dal

fabbricante ad esami diagnostici in vitro;

c) accessorio: prodotto che, pur non essendo un dispositivo

medico-diagnostico in vitro, e’ destinato in modo specifico dal suo

fabbricante ad essere utilizzato con un dispositivo per consentirne

l’utilizzazione conformemente alla sua destinazione; ai fini della

presente definizione, i dispositivi di tipo invasivo destinati a

prelevare campioni e i dispositivi posti in diretto contatto con il

corpo umano per ottenere un campione, ai sensi del decreto

legislativo 24 febbraio 1997, n. 46, e successive modificazioni, non

sono considerati accessori di dispositivi medico-diagnostici in

vitro;

d) dispositivo per test autodiagnostico: qualsiasi dispositivo

predisposto dal fabbricante per poter essere usato a domicilio da

parte di profani, quali persone non esperte di test diagnostici;

e) dispositivo destinato alla valutazione delle prestazioni:

qualsiasi dispositivo destinato dal fabbricante ad essere sottoposto

ad uno o piu’ studi di valutazione delle prestazioni in laboratori

d’analisi chimico-cliniche e microbiologia o in altri ambienti

appropriati al di fuori del sito di fabbricazione;

((e-bis) autorita’ competente: Ministero della salute;

e-ter) autorita’ responsabile degli organismi notificati:

Ministero della salute));

f) fabbricante: la persona fisica o giuridica responsabile della

progettazione, della fabbricazione, dell’imballaggio e

dell’etichettatura di un dispositivo in vista dell’immissione in

commercio a proprio nome, indipendentemente dal fatto che queste

operazioni siano eseguite da questa stessa persona o da un terzo per

suo conto; gli obblighi del presente decreto che si impongono al

fabbricante valgono anche per la persona fisica o giuridica che

compone, provvede all’imballaggio, tratta, rimette a nuovo, etichetta

uno o piu’ prodotti prefabbricati o assegna loro la destinazione

d’uso come dispositivo in vista dell’immissione in commercio a

proprio nome; i predetti obblighi non si applicano alla persona che,

senza essere il fabbricante, compone o adatta per un singolo paziente

dispositivi gia’ immessi in commercio in funzione della loro

destinazione d’uso;

g) mandatario: la persona fisica o giuridica stabilita nel

territorio dell’Unione europea che, dopo essere stata espressamente

designata dal fabbricante, agisce e puo’ essere interpellata dalle

autorita’ nazionali competenti e dagli organi dell’Unione europea in

vece del fabbricante per quanto riguarda gli obblighi che il presente

decreto impone a quest’ultimo;

h) destinazione: l’utilizzazione alla quale e’ destinato il

dispositivo secondo le indicazioni fornite dal fabbricante

nell’etichetta, nelle istruzioni per l’uso e nel materiale

pubblicitario;

i) immissione in commercio: la prima messa a disposizione, a

titolo oneroso o gratuito, di dispositivi, diversi dai dispositivi

destinati alla valutazione delle prestazioni, in vista della

distribuzione o utilizzazione sul mercato comunitario,

indipendentemente dal fatto che si tratti di dispositivi nuovi o

rimessi a nuovo;

j) messa in servizio: fase in cui il dispositivo e’ stato reso

disponibile all’utilizzatore finale in quanto pronto per la prima

utilizzazione sul mercato comunitario secondo la sua destinazione

d’uso.

I purificatori d’aria mobili ma professionali completi per una sanificazione al 99,97 % dell’aria da tutto sono riconosciuti come presidi sanitari e si possono detrarre ?

vorrei sapere se l’idropulsore è detraibile. Grazie

Buongiorno, avendo acquistato un materasso ortopedico il fabbricante mi ha rilasciato la fattura con la seguente dicitura ” Il materasso è un dispositivo medico classe 1 ai sensi della Direttiva 93/42/CEE successivamente integrata dalla Direttiva 2007/47/CEE”. Ho visto che l’artico rientra nella tabella del D. Lgs. n. 46/97. Per cui volevo chiedervi se per la detrazione fiscale in questo caso è necessaria anche la prescrizione medica.

Grazie anticipatamente.

Buongiorno ho acquistato un purificatore d’aria certificato come dispositivo medico vorrei sapere è necessaria prescrizione medica per la detrazione?

Si deve fare riferimento all’apposita tabella citata

Buona sera, volevo chiedervi se l’umidificatore viene considerato dispositivo medico, visto che serve per attenuare la brochite e per favorire una rispirarzione migliore?

Grazie in anticipo

COMPLIMENTI per la chiarezza dell’esposizione e la completezza dell’argomentazione.