Nel caso in cui aveste presentato un modello 730 sbagliato contenente degli errori che hanno inciso sulla determinazione delle imposte da versare qui potete chi può utilizzare il ravvedimento operoso, come si effettua il calcolo e quanto valgono le sanzioni nel caso.

Nel caso in cui aveste presentato un modello 730 sbagliato contenente degli errori che hanno inciso sulla determinazione delle imposte da versare qui potete chi può utilizzare il ravvedimento operoso, come si effettua il calcolo e quanto valgono le sanzioni nel caso.

Vi possono essere infatti casi in cui gli errori nel 730 hanno inciso su elementi che non incidono sulle tasse, ops imposte dovute all’erario ma solo su elementi qualitativi (esempio codice fiscale, residenza, particella catastale di un immobile, etc…). Vi sono poi degli esempi di errori che hanno generato una maggior imposte da versare. Parliamo per esempio di detrazioni di imposta o deduzioni dal reddito imponibile che potrebbe aver influito in modo errato sull’imposta finale calcolata. Anche in questo caso non sarà necessario procedere ad un ravvedimento operoso ma ad una sola dichiarazione correttiva/integrativa per la richiesta, tramite istanza, della restituzione delle somme indebitamente versate all’erario. Questi casi e altri esempi sono spiegati in modo più approfondito nella guida al 730 pre compilato sbagliato.

Una precisazione: le stesse considerazioni metodologiche valgono anche nel caso in cui vi avviate della dichiarazione dei redditi non pre compilata, Modello Unico o anche quello redditi PF – Persone fisiche. A cambiare infatti sono eventualmente solo le date di presentazione dei modelli ma non quello che concerne i termini di versamento dei saldi e degli acconti delle imposte.

Cos’è il ravvedimento: sintesi

L’istituto del ravvedimento è una facoltà accordata dal legislatore fiscale di poter autodenunciare un errore e auto calcolarsi delle canzoni in misura ridotta rispetto a quelle che si applicherebbero nel caso i cui ad accorgersene fosse l’agenzia delle entrate.

Il contribuente può rimediare all’errore avvalendosi di una minore imposte calcolata con aliquota ridotta. L’aliquota sarà tanto più bassa quanto minore è l’intervallo di tempo che va dalla scadenza naturale del versamento delle imposte (Irpef, addizionali regionali o comunali, ma anche quasi tutte le altri imposte vedremo).Questo perchè prima vi ravvede minore sarà stato il danno provocato all’erario. E questa mi sembra cosa buona e giusta. Nel tempo inoltre le aliquote si sono abbassate in modo significativo e possiamo dire che nella giungla di adempimenti e scadenze rappresenta l’unico elemento veramente tangibile di come il legislatore voglia aiutare il contribuente.

La disciplina è contenuta nell’articolo 13 D.Lgs. n. 472/1997.

Gli elementi di cui avrete bisogno per effettuare il calcolo sono:

- La minore imposta dovuta rispetto a quella già versata

- La data di scadenza originaria o le date se avete fruito della rateizzazione delle imposte.

- La tabella con le aliquote da applicare

- Una calcolatrice (meglio se utilizzate xls)

Do per scontato che avete ridefinito quanto dovevate per cui passiamo alla definizione delle date di scadenza

Sanzioni e Multe: come si calcola e rimedi

Dando per scontato che consociate la minore imposta/tassa dovuta e la data di scadenza originaria perchè avete ricompilato la dichiarazione dei redditi nel seguito trovate le sanzioni in base la momento in cui presenterete il ravvedimento operoso (il modello f24 per il pagamento per intenderci altrimenti qualcuno si immagina chissà che cosa).

- Entro 15 giorni dall’omesso versamento: ravvedimento sprint: si tratta di un ravvedimento che matura uno 0,2% di sanzione per ogni giorno di ritardo e da utilizzare massimo fino al 14esimo giorno. Pertanto avremo per esempio che l’ottavo giorno la percentuale di sanzione da applicare all’imposta per il calcolo della sanzione sarà pari ll’1,6%, se parliamo del nono giorno l’1,8% e così via fino al 2,8% del quattordicesimo giorno.

- Entro 30 giorni dalla scadenza originaria di versamento: 3% di sanzione da applicare sulla minore imposta versata;

- Entro 90 giorni dopo la presentazione della dichiarazione o della violazione: 1/9 del minio della sanzioni del 30% per cui il 3,334% dell’imposta

- Entro il termine di presentazione della dichiarazione relativa all’anno nel corso del quale è stata commessa la violazione: per intenderci dovrebbe ragionevolmente essere l’anno successivo alla dichiarazione dei redditi sbagliata: 1/8 del minio della sanzioni del 30% per cui il 3,75% dell’imposta

- Entro il termine di presentazione della dichiarazione relativa all’anno successivo del quale è stata commessa la violazione o entro due anni dalla violazione se non c’è una dichiarazione periodica: per intenderci dovrebbe ragionevolmente essere il secondo anno successivo alla dichiarazione dei redditi sbagliata: 1/7 del minio della sanzioni del 30% per cui il 4,286% dell’imposta

- Successivamente ai termini di cui al punto precedente: 1/6 della sanzione del 30% ossia una percentuale pari al 5%

- Successivamente al punto precedente o comunque dopo la notifica di un atto di verifica o accertamento o di constatazione della violazione: 1/5 del minimo della sanzione del 30% per cui una percentuale pari al 6%

Omessa o tradiva dichiarazione dei redditi

Nel caso in cui non abbiate presentato la dichiarazione dei redditi o l’abbiate fatto oltre i termini per considerarla una integrativa dovrete versare una sanzione aggiuntiva a quella tributo che sarà calcolata in modo diverso ma sempre tramite l’istituto del ravvedimento operoso.

Il ravvedimento operoso per la violazione relativa propriamente al fatto che non avete presentato la dichiarazione dei redditi è punibile con una multa pari a 1/10 della sanzione minima. A tal proposito molti si accorgono piuttosto presto della mancata presentazione del modello unico e decidono di avvalersi della possibilità di beneficiare dei termini di presentazione più lunghi disponibile per il modello Unico previsto anche per le persone fisiche (30 settembre-31 ottobre).

Nel caso di omessa presentazione dei redditi la sanzione ordinaria varia dal 120% al 240% dell’imposta emergente dalla dichiarazione dei redditi. Anche qui posiamo ravvederci pagando una sanzione molto più contenuta ed in percentuale alla sanzione ordinaria e dipendente dal momento di presentazione della dichiarazione. Se ci ravvediamo infatti entro 90 giorni dalla scadenza di presentazione telematica della dichiarazione l’articolo 13, comma 1 lett. c) del D.Lgs n. 472 del 1997 ci da la possibilità di pagare una sanzione minima di 25 euro se siamo a credito nella dichiarazione o se le imposte da versare emergenti dalla dichiarazione sono minori di 215,36 euro. Se invece sono superiori allora dovremmo versare il 12% dell’imposta.

Questa sanzione non sostituisce le precedenti relative alle imposte d versare ma vanno solo a ravvedere la violazione relativa alla omessa presentazione della dichiarazione e non quella dei tributi omessi da questa derivanti.

Errore nel 730: come rimediare

Il versamento delle imposte (che voi chiamate tasse ma che non sono tasse o almeno per la stragrande parte non sono tasse), avviene, per coloro che liquidano l’imposta con il modello 730 ed hanno un unico datore di lavoro attraverso una trattenuta in busta paga che prende il nome di conguaglio irpef. E’ quello che solitamente fa sobbalzare qualcuno al momento di leggere la busta paga del mese di luglio. Il datore di lavoro infatti o l’ente pensionistico devono effettuare i rimborsi relativi all’Irpef e alla cedolare secca o trattenere le somme o le rate (se è stata richiesta la rateizzazione), dovute a titolo di saldo e primo acconto relativi all’Irpef e alla cedolare secca, di addizionali regionale e comunale all’Irpef, di acconto del 20 per cento su taluni redditi soggetti a tassazione separata, di acconto all’addizionale comunale all’Irpef.

Il sostituto d’imposta non esegue il versamento del debito o il rimborso del credito di ogni singola imposta o addizionale se l’importo che risulta dalla dichiarazione è uguale o inferiore a 12 euro.

Per i pensionati queste operazioni sono effettuate a partire dal mese di agosto o di settembre (anche se è stata richiesta la rateizzazione). Se la retribuzione erogata nel mese è insufficiente, la parte residua, maggiorata dell’interesse previsto per le ipotesi di incapienza, sarà trattenuta nei mesi successivi fino alla fine del periodo d’imposta.

Entro la scadenza del 30 novembre invece si effettua la trattenuta delle somme dovute a titolo di secondo acconto Irpef e/o alla cedolare secca. Se il contribuente vuole che la seconda o unica rata di acconto relativo all’Irpef e alla cedolare secca sia trattenuta in misura minore rispetto a quanto indicato nel prospetto di liquidazione (perché, ad esempio, ha sostenuto molte spese detraibili e ritiene che le imposte dovute nell’anno successivo dovrebbero ridursi) oppure che non sia effettuata, deve comunicarlo per iscritto al sostituto d’imposta entro il 30 settembre, indicando, sotto la propria responsabilità, l’importo che eventualmente ritiene dovuto.

Rateizzazione 730

In caso di rateizzazione dei versamenti di saldo e degli eventuali acconti è trattenuta la prima rata. Le ulteriori rate, maggiorate dell’interesse dello 0,33 per cento mensile, saranno trattenute dalle retribuzioni nei mesi successivi. Se la retribuzione è insufficiente per il pagamento delle imposte (ovvero degli importi rateizzati) la parte residua, maggiorata dell’interesse nella misura dello 0,4 per cento mensile, sarà trattenuta dalle retribuzioni dei mesi successivi.

Tutti i contribuenti possono versare in rate mensili le somme dovute a titolo di saldo e di acconto delle imposte, (compresi i contributi risultanti dal quadro RR relativi alla quota eccedente il minimale), ad eccezione dell’acconto di novembre che deve essere versato in un’unica soluzione. In ogni caso il pagamento rateale deve essere completato entro il mese di novembre.

La rateazione non deve necessariamente riguardare tutti gli importi e questo vi tornerà molto importante nel caso in cui vi troviate nella condizione di aver salato un versamento e dovete procedere a ravvedervi.

Ad esempio, è possibile rateizzare il primo acconto IRPEF e versare in un’unica soluzione il saldo, o viceversa.

I dati relativi alla rateazione devono essere inseriti nello spazio “Rateazione/Regione/Provincia” del modello di versamento F24. Sugli importi rateizzati sono dovuti gli interessi nella misura del 4 per cento annuo, da calcolarsi secondo il metodo commerciale, tenendo conto del periodo decorrente dal giorno successivo a quello di scadenza della prima rata fino alla data di scadenza della seconda.

Si ricorda che gli interessi da rateazione non devono essere cumulati all’imposta, ma devono essere versati separatamente.

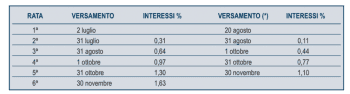

I contribuenti non titolari di partita IVA possono effettuare il pagamento della prima rata entro il 2 luglio 2018 ovvero entro il 20 agosto 2018 maggiorando l’importo dovuto dello 0,40 per cento a titolo d’interesse corrispettivo. Per le rate successive si applicano gli interessi indicati nella seguente tabella:

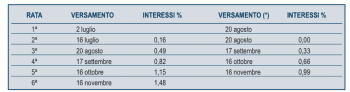

I contribuenti titolari di partita IVA possono anch’essi effettuare il pagamento della prima rata entro il 2 luglio 2018, ovvero entro il 20 agosto 2018 maggiorando l’importo dovuto dello 0,40 per cento a titolo d’interesse corrispettivo. Per le rate successive si applicano gli interessi indicati nella seguente tabella:

Se saltate il pagamento di una rata, come spiegato con un esempio in pratica successivamente, dovrete ravvedere solo la rata o una sua parte pagata in ritardo. Alcuni per esempio si accorgono di aver combinato un bel guaio sul modello 730 e decidono di presentare un 730 integrativo o di presentare il modello Unico rideterminando le imposte qualora ve ne sia ancora il tempo In tal modo sarà possibile evitare le sanzioni. Questo passaggio è un pò articolato in quanto so dovrà comunicare l datore di lavoro di non voler procedere con la trattenuta in busta paga ma di voler presentare autonomamente la propria dichiarazione dei redditi. Si andrà da un dottore commercialista o da un CAF (meglio il primo scendo me) e si chiederà di vuole compilare il modello Unico.

Compilazione del modello F24 per il Ravvedimento Operoso

In questo caso i codici tributo da utilizzar sono quelli che trovate nell’articolo dedicato proprio alla compilazione del modello F24 per il versamento delle somme. Dovrete solo stare attenti nel caso in cui abbiate rateizzato le imposte versare che indiciate nel campo rateazione del modello F24 le singole rate come ad esempio: 0105, 0205, 0305, 0405, 0505. In modo da far capire

Consiglio

Solitamente nel calcolo metto sempre qualche euro in più a livello i interessi per non sbagliarmi e vanificare il ravvedimento. Qualora infatti il calcolo non fosse corretto e le imposte da versare si rilevassero maggiori il ravvedimento non si considererebbe perfezionato e l’agenzia delle entrate avrebbe su un piatto argento la possibilità di applicarvi le sanzioni piene senza neanche avere avuto lo sforzo di trovare l’errore. Consiglio budini di mettere qualche euro in più in modo che il funzionario dell’agenzia delle entrate che si trovi a rifare il calcolo vedrà che l’impotenza versato è sufficiente. Può capitare infatti di effettuare errori di distrazione o di calcolo dei giorni che potrebbero vanificare l’effetto del ravvedimento e questo è da scongiurare sopratutto se parliamo di pochi euro.

Codici Tributi sanzione da utilizzare

Prima rifacciamo un ripasso dei codici tributi relativi all’irpef e alle addizionali regionali o comunali ricordandovi che il meccanismo pe rie società è lo stesso solo che a cambiare saranno i codici tributo. Pe rie società infatti avremmo Ires, Irap ed Iva, contributi Inps, INAIL etc..

- 4001: Saldo Irpef

- 4033 Acconto Irpef rima rata di giugno

- 4034: acconto Irpef seconda rata di novembre

- 3801: addizionale regionale Irpef

- 3843: Acconto addizionale comunale Irpef

- 3844: Saldo addizionale comunale Irpef

Nel seguito vi presento i codici tributo relativi alle imposte che potreste aver versato in modo errato derivanti dal modello di dichiarazione dei redditi 730, redditi Pf o Modello unico: parliamo naturalmente dell’IRPEF, delle addizionali regionali o comunali, dell’Irap:

- 8901: sanzione da versare sull’Irperf sbagliato

- 8902: sanzione da versare sulle addizionali regionali Irpef

- 8926: sanzioni da versare sull’addizionale comunale Irpef

Codici Tributo Interessi da utilizzare

Le somme dovute a titolo di sorte dovranno esser maggiorati degli interessi maturati dal giorno di omesso versamento a quello di effettivo versamento. Il tasso di interesse o i tassi di interesse sono quelli vigenti nel periodo interessato. Nel seguito eccoli a voi:

- 1989: Interessi Irpef

- 1994: interessi addizionali Regionali

- 1998: interessi addizionali comunali

Nel link che vi dico qui sotto trovate gli esempi di compilazione Modello F24: basterà indicare il codice tributo che vi serve e vedrete le modalità di compilazione.

Nel seguito la tabella con gli interessi legali storicizzati fino ad oggi

| INTERESSI LEGALI: | ||

| Dal | Al | % |

| 01/01/1999 | 31/12/2000 | 2,50% |

| 01/01/2001 | 31/12/2001 | 3,50% |

| 01/01/2002 | 31/12/2003 | 3,00% |

| 01/01/2004 | 31/12/2007 | 2,50% |

| 01/01/2008 | 31/12/2009 | 3,00% |

| 01/01/2010 | 31/12/2010 | 1,00% |

| 01/01/2011 | 31/12/2011 | 1,50% |

| 01/01/2012 | 31/12/2013 | 2,50% |

| 01/01/2014 | 31/12/2014 | 1,00% |

| 01/01/2015 | 31/12/2015 | 0,50% |

| 01/01/2016 | 31/12/2016 | 0,20% |

| 01/01/2017 | 31/12/2017 | 0,10% |

| 01/01/2018 | 31/12/2020 | 0,30% |

Spero di avervi dato qualche informazione aggiuntiva anche in questa occasione, a presto!

Per chiederle un informazione più dettagliata come posso parlarle