Nel seguito trovate le istruzioni ed il modello per la compilazione della cessione del credito o per la richiesta dello sconto in fattura derivante dagli interventi che danno diritto alle detrazioni fiscali ai fini IRPEF, le istruzioni per la compilazione cartacea e on line. Trovate modello e istruzioni oltre ai link utili per la compilazione. Vi faccio vedere cosa vi troverete davanti sia nel caso in cui intendiate procedere con la compilazione cartacea del modello per la cessione del credito sia nel caso dello sconto in fattura.

Cessione del credito o sconto in fattura: cosa significa

Nella sostanza il legislatore ha introdotto la, con il decreto Rilancio 2020la possibilità di sfruttare, in luogo dell’utilizzo diretto della detrazione fiscale IRPEF classica, la possibilità di optare per uno sconto immediato sul pagamento delle fatture ai fornitore degli interventi e dei materiali oppure la possibilità di cedere il credito derivante dalla detrazione fiscale a soggetti terzi comprese banche e altri intermediari finanziari.

Per procedere alla cessione sarà necessario procedere alla compilazione di un modello cartaceo o on line in cui inserire degli allegati a seconda della tipologia di intervento per il quale state procedendo alla compilazione.

I dati forniti con questo modello verranno trattati dall’Agenzia delle Entrate per le attività connesse all’esercizio dell’opzione relativa agli interventi di recupero del patrimonio edilizio, efficienza energetica, rischio sismico, impianti fotovoltaici e colonnine di ricarica

effettuati sulle unità immobiliari o sulle parti comuni degli edifici di cui agli artt. 119 e 121 comma 2 del decreto-legge 19 maggio 2020, n. 34, e le relative attività di liquidazione, accertamento e riscossione.

L’articolo 119 del decreto-legge 19 maggio 2020, n. 34 ha previsto che per le spese per interventi di sostituzione degli impianti di climatizzazione invernale e di riduzione del rischio sismico effettuati dal 1° luglio 2020 al 31 dicembre 2021 la percentuale di detrazione è aumentata al 110 per cento.

Inoltre, ha disposto che anche gli interventi di efficienza energetica, nonché l’installazione

di impianti fotovoltaici, di sistemi di accumulo integrati e di colonnine di ricarica, se effettuati congiuntamente agli interventi di cui al comma 1 dell’art. 119, possano beneficiare della medesima percentuale di detrazione.

L’art. 121, comma 2, dello stesso decreto ha previsto la possibilità per i soggetti che sostengono, negli anni 2020 e 2021, spese per gli interventi di recupero del patrimonio edilizio, efficienza energetica, rischio sismico, impianti fotovoltaici e colonnine di ricarica, di optare in luogo dell’utilizzo diretto della detrazione, alternativamente per un contributo, sotto forma di sconto sul corrispettivo dovuto, dal fornitore che ha effettuato gli interventi ovvero per la cessione ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari.

Sconto in fattura o cessione credito: Come presentare il modello

La comunicazione dell’opzione, sia per gli interventi eseguiti sulle unità immobiliari sia per gli interventi eseguiti sulle parti comuni degli edifici, deve essere presentata all’Agenzia delle entrate, esclusivamente in via telematica, utilizzando il presente modello, mediante il servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate oppure mediante i canali telematici dell’Agenzia delle entrate.

Scadenza presentazione modello cessione credito o sconto in fattura

La comunicazione deve essere inviata entro il 16 marzo dell’anno successivo a quello di sostenimento delle spese per cui viene esercitata l’opzione. Per il 2021 il termine slitta al 16 aprile.

Per le spese sostenute nel 2020 la comunicazione può essere trasmessa a partire dal 15 ottobre 2020. La comunicazione della cessione del credito relativa alle rate di detrazione non fruite deve essere inviata entro il 16 marzo dell’anno di scadenza del termine ordinario di presentazione della dichiarazione dei redditi in cui avrebbe dovuto essere indicata la prima rata ceduta non utilizzata in detrazione.

Modello Cessione sconto in fattura

Nel seguito il modello che potete compilare a mano e successivamente quello che potete compilare on line andando nella vostra area riservata del sito.

Con la firma apposta sul modello l’Agenzia delle entrate viene autorizzata a comunicare il codice fiscale al cessionario o al fornitore che applica lo sconto e ai loro incaricati del trattamento dei dati.

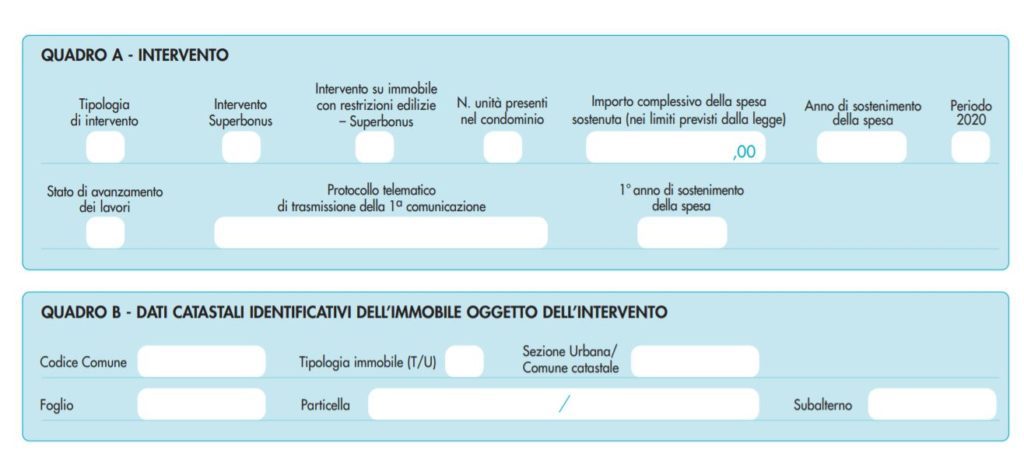

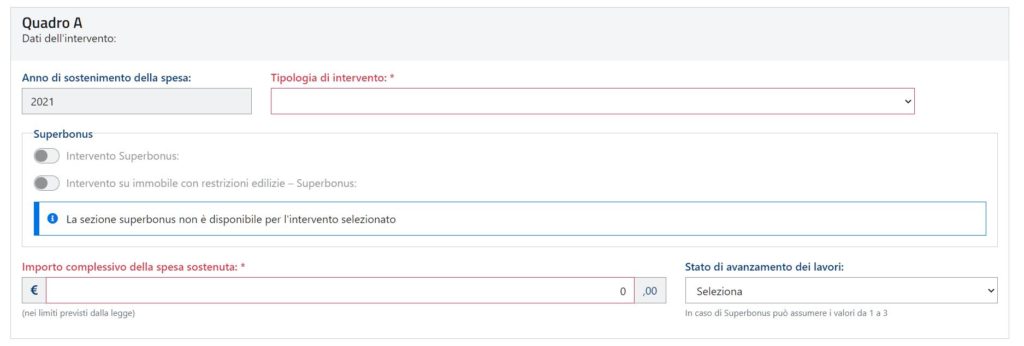

Nel quadro A deve essere indicato, nel campo “Tipologia intervento”, il codice identificativo dell’intervento per il quale si effettua la comunicazione (vedi tabella degli interventi).

La casella “Intervento Superbonus” deve essere barrata nel caso in cui l’intervento selezionato nel campo “Tipologia intervento” sia un intervento trainato (ossia un intervento di efficienza energetica, di installazione di impianti fotovoltaici e relativi sistemi di accumulo integrativi, oppure di installazione di colonnine di ricarica) eseguito congiuntamente ad uno degli interventi trainanti o sia un intervento antisismico in zona sismica 1, 2 o 3, ammesso al Superbonus. Si precisa che gli interventi trainati sono ammessi al Superbonus se le spese per l’intervento trainante sono sostenute dal 1° luglio 2020 al 31 dicembre 2021 e le spese per l’intervento trainato sono sostenute tra la data di inizio e quella di fine dei lavori per la realizzazione dell’intervento trainante.

Qualora l’edificio sia sottoposto ad almeno uno dei vincoli previsti dal codice dei beni culturali e del paesaggio o gli interventi trainanti di efficienza energetica siano vietati da regolamenti edilizi, urbanistici e ambientali, il Superbonus si applica in ogni caso a tutti gli interventi trainati, ferma restando la sussistenza degli altri requisiti previsti ovvero che tali interventi portino a un miglioramento minimo di due classi energetiche oppure, ove non possibile, al conseguimento della classe energetica più alta. In questo caso deve essere barrata la casella “Intervento su immobile con restrizioni edilizie – Superbonus”.

Nel campo “N. unità presenti nel condominio”, da compilare solo se la comunicazione è presentata per un intervento effettuato su parti comuni di un edificio condominiale, l’amministratore di condominio deve indicare il numero delle unità immobiliari che compongono l’edificio. Con riferimento all’intervento selezionato devono essere indicate, negli appositi campi, le seguenti informazioni: importo complessivo della spesa sostenuta (nei limiti previsti dalla legge) e anno di sostenimento della spesa. Solo per le spese sostenute nel 2020 deve essere compilato il campo “Periodo 2020”, riportando il codice 1 nel caso di “Spese sostenute dal 1° gennaio 2020 al 30 giugno 2020” e il codice 2 per le “Spese sostenute dal 1° luglio 2020 al 31 dicembre 2020”.

Se l’opzione è esercitata in relazione a uno stato di avanzamento lavori (SAL) deve essere indicato nel campo “Stato di avanzamento lavori” il numero corrispondente al SAL. In tal caso nel campo “Importo complessivo della spesa (nei limiti previsti dalla legge)” deve essere indicato l’importo delle spese sostenute in relazione al singolo SAL oggetto della comunicazione (al netto degli importi riferiti ai SAL precedenti). Per gli stati di avanzamento lavori successivi al primo devono essere, inoltre, indicati il protocollo telematico e l’anno di sostenimento della spesa riportati nella prima comunicazione (ossia quella relativa al primo SAL).

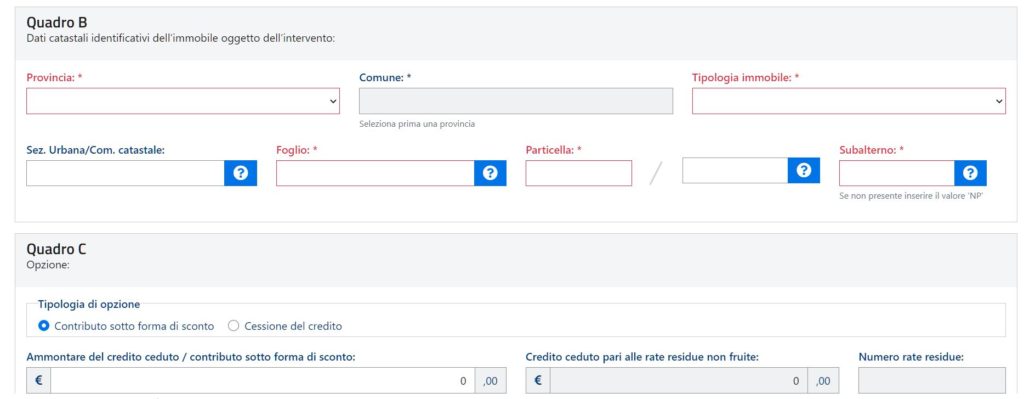

Nel quadro B devono essere indicati i dati catastali dell’immobile oggetto dell’intervento selezionato nel campo “Tipologia di intervento” del quadro A, rilevabili dal certificato catastale o dall’atto di compravendita. Nel caso di opzione per interventi su parti comuni condominiali in questo quadro vanno indicati i dati catastali della singola unità immobiliare presente nel condominio.

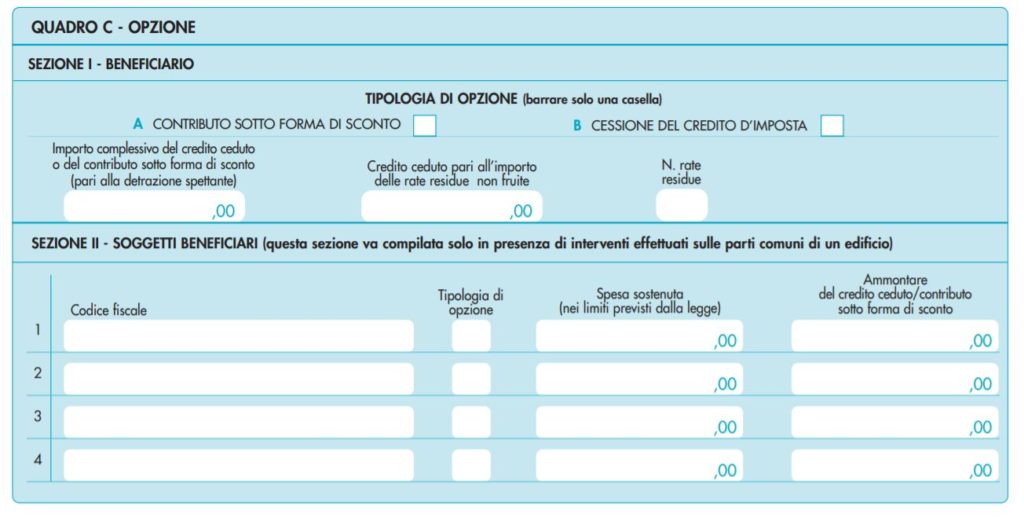

Il quadro C è composto da due sezioni:

- sezione I – “Beneficiario”;

- sezione II – “Soggetti beneficiari”, da compilare solo se la comunicazione riguarda inter-venti effettuati sulle parti comuni di un edificio.

Nella sezione I – “Beneficiario” deve essere indicata l’opzione esercitata dal beneficiario, ossia contributo sotto forma di sconto (A) o cessione del credito (B) selezionando la corrispondente casella. Il beneficiario deve indicare, inoltre, l’importo complessivo del credito ceduto o del contributo sotto forma di sconto (pari alla detrazione spettante) nell’apposito campo.

Se il beneficiario effettua l’opzione per la cessione del credito con riferimento alle rate di detrazione residue non fruite (opzione esercitabile con riguardo alle spese sostenute negli anni 2020 e 2021) deve indicare, in alternativa all’importo complessivo del credito ceduto o del contributo sotto forma di sconto, l’ammontare del credito ceduto corrispondente alle rate residue non fruite e il numero di rate non fruite. Nella sezione II – “Soggetti beneficiari” devono essere indicati, per ogni beneficiario, il codice fiscale, la tipologia di opzione – riportando la lettera A, nel caso di contributo sotto forma di sconto o la lettera B nel caso di cessione del credito – l’ammontare della spesa sostenuta (nei limiti previsti dalla legge) e l’importo del credito ceduto o del contributo sotto forma di sconto.

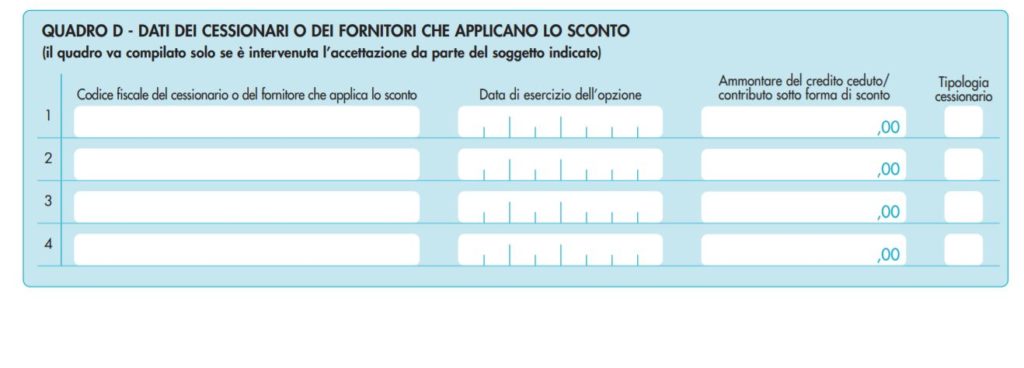

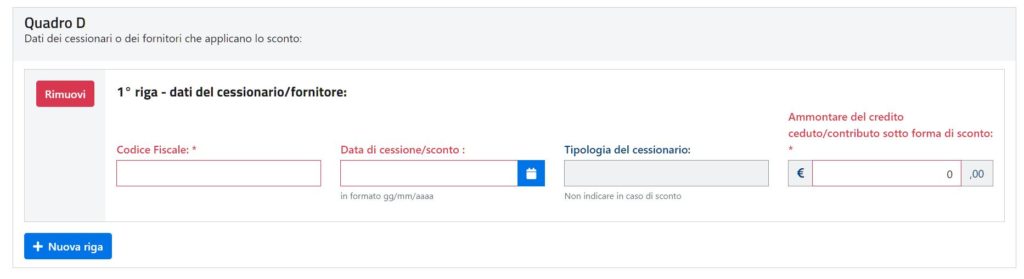

Nel quadro D – da compilare solo dopo aver acquisito l’accettazione da parte dei cessiona-

Dati dei cessionari o ri/fornitori – devono essere indicati il codice fiscale del soggetto a favore del quale è esercidei fornitori tata l’opzione, la data di esercizio dell’opzione, nonché l’ammontare del credito ceduto o del che applicano lo sconto contributo sotto forma di sconto. Nel campo “Tipologia del cessionario”, che va compilato solo nel caso di opzione per la cessione del credito, deve essere riportato:

- il codice 1 se il cessionario è un fornitore dei beni e servizi necessari alla realizzazione dell’intervento;

- il codice 2 se il cessionario è un altro soggetto privato, compresi gli istituti di credito e gli altri intermediari finanziari;

- il codice 3 se il cessionario è un’impresa di assicurazione e il soggetto richiedente abbia contestuale stipulato una polizza che copre il rischio di eventi calamitosi, per la quale spetta la detrazione d’imposta prevista nell’articolo 15, comma 1, lettera f-bis), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.

Nella sezione “Dati del Beneficiario” deve essere indicato il codice fiscale, ed eventualmente anche un recapito telefonico o un indirizzo di posta elettronica, del soggetto (persona fisica ovvero soggetto diverso da persona fisica, es. Organizzazione non lucrativa di utilità sociale) che comunica l’opzione per la cessione del credito o per il contributo sotto forma di sconto.

Nella sezione “Dati relativi al rappresentante del beneficiario” – da compilare solo se il firmatario della comunicazione è un soggetto diverso dal beneficiario della detrazione d’imposta va indicato il codice fiscale del rappresentante del soggetto richiedente. Nel campo “codice carica” deve essere indicato il codice 1 nel caso di rappresentante legale e il codice 2 nel caso di rappresentante di minore, inabilitato o interdetto. Per la tabella completa dei codici di carica si rinvia alle istruzioni per la compilazione dei modelli di dichiarazione Redditi, pubblicate sul sito internet www.agenziaentrate.gov.it.

Il firmatario autorizza l’Agenzia delle entrate a rendere visibile il proprio codice fiscale al cessionario, al fornitore che applica lo sconto e ai loro incaricati del trattamento dei dati. Nella sezione “Condominio” deve essere indicato il codice fiscale del condominio. L’indicazione del codice fiscale del condominio non è obbligatoria nel caso di condominio minimo. Nel campo “Condominio minimo” va indicato il codice 1 nel caso di condominio minimo con amministratore di condominio e il codice 2 nel caso di condominio minimo senza amministratore di condominio. Devono

essere indicati, inoltre, il codice fiscale dell’amministratore di condominio o del condomino incaricato (nel caso di condominio minimo senza amministratore di condominio), la relativa firma ed eventualmente anche un indirizzo di posta elettronica.

Nella sezione “Impegno alla presentazione telematica” il soggetto incaricato della trasmissione della comunicazione deve indicare il proprio codice fiscale, la data dell’impegno alla presentazione telematica e la firma.

La sezione “Visto di conformità” è compilata dal responsabile del CAF o dal professionista che rilascia il visto di conformità ai sensi dell’art. 35 del Decreto legislativo n. 241 del 1997. Negli appositi campi vanno riportati il codice fiscale del responsabile del CAF e quello relativo allo stesso CAF, oppure va riportato il codice fiscale del professionista.

La sezione “Asseverazione efficienza energetica” deve essere compilata dal soggetto che appone il visto di conformità nel caso di interventi di efficientamento energetico, riportando il codice identificativo rilasciato dall’ENEA a seguito della trasmissione dell’asseverazione redatta da un tecnico abilitato al termine dei lavori o per ogni stato di avanzamento degli stessi.

La sezione “Asseverazione rischio sismico”, invece, deve essere compilata dal soggetto che appone il visto nel caso di interventi antisismici, indicando il codice identificativo dell’asseverazione attribuito dal professionista incaricato nonché il codice fiscale del professionista incaricato che ha rilasciato l’asseverazione. In entrambe le sezioni “Asseverazione efficienza energetica” e “Asseverazione rischio sismico” deve, inoltre, essere barrata la casella “Polizza assicurativa” al fine di confermare che il tecnico abilitato, firmatario dell’attestazione e asseverazione, si è dotato della polizza di assicurazione della responsabilità civile, prevista dall’articolo 119 del decreto-legge n. 34 del 2020.

Scarica modello cartaceo e istruzioni

Compilazione On line del modello attraverso l’area riservata del sito dell’agenzia delle entrate.

Le comunicazioni dello sconto in fattura o della cessione del credito a terzi devono essere trasmesse all’agenzia delle entrate esclusivamente in via telematica mediante la Piattaforma messa a disposizione dall’agenzia delle entrate. Il link a cui accedere è quello che trovate nel seguito:

Cessione del credito on line (link pagina web)

Modelli on line cessione credito o sconto in fattura

Discorso a parte merita poi la piattaforma della cessione dei crediti dove è possibile comprare e rivendere i crediti tributari che emergono dalle detrazioni fiscali viste nei precedenti articoli dedicati a questo tema.

Tabella tipologia interventi per cessione credito o sconto in fattura

| CODICE INTERVENTO | TIPOLOGIA INTERVENTO | INTERVENTO SUPERBONUS |

| INTERVENTI EFFETTUATI SULLE UNITÀ IMMOBILIARI O SU PARTI COMUNI DI UN EDIFICIO | ||

| INTERVENTI TRAINANTI SUPERBONUS | ||

| 1 | Intervento di isolamento termico delle superfici opache verticali, orizzontali o inclinate che interessano l’involucro dell’edificio con un’incidenza superiore al 25% | |

| 2 | Intervento per la sostituzione degli impianti di climatizzazione invernale esistenti | |

| INTERVENTI DI EFFICIENZA ENERGETICA | ||

| 3 | Intervento di riqualificazione energetica su edificio esistente | |

| 4 | Intervento su involucro di edificio esistente (tranne l’acquisto e posa in opera di finestre comprensive di infissi) | X |

| 5 | Intervento di acquisto e posa in opera di finestre comprensive di infissi | X |

| 6 | Intervento di sostituzione di impianti di climatizzazione invernale con caldaie a condensazione ≥ classe A | X |

| 7 | Intervento di sostituzione di impianti di climatizzazione invernale con caldaie a condensazione ≥ classe A+ sistemi di termoregolazione o con generatori ibridi o con pompe di calore; intervento di sostituzione di scaldacqua | X |

| 8 | Intervento di installazione di pannelli solari/collettori solari | X |

| 9 | Acquisto e posa in opera di schermature solari | X |

| 10 | Acquisto e posa in opera di impianti di climatizzazione invernale a biomasse combustibili | X |

| 11 | Acquisto e posa in opera di sistemi di microcogenerazione in sostituzione di impianti esistenti | X |

| 12 | Acquisto, installazione e messa in opera di dispositivi multimediali per controllo da remoto (Sistemi building automation) | X |

| INTERVENTI ANTISISMICI IN ZONA SISMICA 1, 2 E 3 | ||

| 13 | Intervento antisismico | XX |

| 14 | Intervento antisismico da cui deriva una riduzione del rischio sismico che determini il passaggio a una classe di rischio inferiore | X |

| 15 | Intervento antisismico da cui deriva una riduzione del rischio sismico che determini il passaggio a due classi di rischio inferiore | X |

| ALTRI INTERVENTI | ||

| 16 | Intervento per il conseguimento di risparmi energetici, con l’installazione di impianti basati sull’impiego delle fonti rinnovabili di energia | X (solo per le comunità energetiche) |

| 17 | Intervento di manutenzione straordinaria, restauro e recupero conservativo o ristrutturazione edilizia e intervento di manutenzione ordinaria effettuato sulle parti comuni di un edificio | |

| 18 | Intervento di recupero o restauro della facciata degli edifici esistenti | |

| 19 | Intervento per l’installazione di impianti solari fotovoltaici connessi alla rete elettrica su edifici | X |

| 20 | Intervento per l’installazione contestuale o successiva di sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati | X |

| 21 | Intervento per l’installazione di colonnine per la ricarica di veicoli elettrici negli edifici | X |

| INTERVENTI EFFETTUATI SU PARTI COMUNI DI UN EDIFICIO | ||

| 22 | Intervento di efficienza energetica di isolamento che interessa l’involucro dell’edificio con un incidenza superiore al 25% della superficie | |

| 23 | Intervento di efficienza energetica finalizzato a migliorare la prestazione energetica invernale ed estiva e che consegua almeno la qualità media di cui al decreto del MISE 26 giugno 2015 | |

| 24 | Intervento combinato antisismico e di riqualificazione energetica (passaggio a una classe di rischio inferiore) | |

| 25 | Intervento combinato antisismico e di riqualificazione energetica (passaggio a due classi di rischio inferiori) | |

| INTERVENTI EFFETTUATI SULLE UNITÀ IMMOBILIARI | ||

| 26 | Acquisto di un’unità immobiliare antisismica in zone a rischio sismico 1, 2 e 3 (passaggio a una classe di rischio inferiore) | X |

| 27 | Acquisto di un’unità immobiliare antisismica in zone a rischio sismico 1, 2 e 3 (passaggio a due classi di rischio inferiori) | X |

Piattaforma cessione crediti fiscali: come funziona

Per la cessione delle detrazioni fiscali relative alle quali è necessari il visto di conformità (esempio super bonus 110% sarà necessario allegarlo alla richiesta con la funziona di upload nella sezione apposita. Nel caso per esempio di cessione di crediti derivanti da interventi di efficientamento energetico, si deve procedere alla compilazione obbligatoria della sezione “Asseverazione efficienza energetica”.

Nella sezione è necessario indicare il codice rilasciato dall’ENEA a seguito della trasmissione dell’asseverazione sulla trasmittanza termica (per esempio degli infissi) redatta da un tecnico abilitato ossia dal fornitore o dalla ditta che vi venduto i materiali o seguito nell’intervento.

Nel caso del Sisma bonus invece si deve compilare la sezione Asseverazione rischio sismico nella quale indicare il codice identificativo relativo al tecnico che ha fornito l’asseverazione (allegato al DM Infrastrutture e dei Trasporti n. 329/2020).

A proposito di asseverazioni ricordate sempre di verificare la presenza della polizza assicurativa per i soggetti che hanno dato delle asseverazioni in quanto rappresenta la vostra unica forma di garanzia reale in futuro in caso di problemi e di non spettanza delle detrazioni fiscali.

Ulteriori indicazioni: I dati catastali dell’immobile oggetto dell’intervento selezionato vanno riportati nel quadro B (i dati da indicare sono rilevabili dal certificato catastale o dall’atto di compravendita).

Nel caso di opzione per interventi su parti comuni condominiali devono essere indicati i dati catastali della singola unità immobiliare presente nel condominio.

Altro quadro da compilare è il quadro C, composto da due sezioni:

sezione I Beneficiario: deve essere indicata l’opzione esercitata dal beneficiario, ossia contributo sotto forma di sconto (A) o cessione del credito (B) selezionando la corrispondente casella. Il beneficiario deve indicare, inoltre, l’importo complessivo del credito ceduto o del contributo sotto forma di sconto (pari alla detrazione spettante) nell’apposito campo;

sezione II Soggetti beneficiari: da compilare solo se la comunicazione riguarda interventi effettuati sulle parti comuni di un edificio. Per ogni beneficiario, devono essere indicati il codice fiscale, la tipologia di opzione – riportando la lettera A, nel caso di contributo sotto forma di sconto o la lettera B nel caso di cessione del credito – l’ammontare della spesa sostenuta (nei limiti previsti dalla legge) e l’importo del credito ceduto o del contributo sotto forma di sconto.

Solo dopo aver acquisito l’accettazione da parte dei cessionari/fornitori, è possibile compilare il quadro D, in cui vanno indicati il codice fiscale del soggetto a favore del quale è esercitata l’opzione, la data di esercizio dell’opzione, nonché l’ammontare del credito ceduto o del contributo sotto forma di sconto. Solo nel caso di opzione per la cessione del credito, nel campo “Tipologia del cessionario” deve essere riportato: – il codice 1 se il cessionario è un fornitore dei beni e servizi necessari alla realizzazione dell’intervento; – il codice 2 se il cessionario è un altro soggetto privato, compresi gli istituti di credito e gli altri intermediari finanziari; il codice 3 se il cessionario è un’impresa di assicurazione e il soggetto richiedente abbia contestuale stipulato una polizza che copre il rischio di eventi calamitosi, per la quale spetta la detrazione d’imposta prevista nell’art. 15, comma 1, lettera f-bis), del TUIR.

Chi deve inviare la comunicazione

La comunicazione deve essere inviata:

1) se relativa ad interventi eseguiti sulle unità immobiliari: per gli interventi che danno diritto al superbonus: esclusivamente dal soggetto che rilascia il visto di conformità; per tutti gli altri interventi edilizi: dal beneficiario della detrazione, direttamente oppure avvalendosi di un intermediario;

2) se relativa ad interventi eseguiti sulle parti comuni degli edifici:

– per gli interventi che danno diritto al superbonus: dal soggetto che rilascia il visto di conformità oppure dall’amministratore del condominio, direttamente o avvalendosi di un intermediario. In tale ultimo caso, il soggetto che rilascia il visto è tenuto a verificare e validare i dati relativi al visto di conformità e alle asseverazioni e attestazioni; per tutti gli altri bonus edilizi: dall’amministratore di condominio, direttamente oppure avvalendosi di un intermediario.

Per i condomini minimi in cui non vi è obbligo di nominare l’amministratore (art. 1129 del Codice civile) e i condòmini non vi abbiano provveduto, la comunicazione deve essere trasmessa da uno dei condòmini a tal fine incaricato, direttamente oppure avvalendosi di un intermediario.

Come individuare correttamente il periodo di imposta

Il corretto periodo di imposta per le persone fisiche coincide con ‘anno in cui viene effettuato il pagamento ossia devono seguire un criterio di cassa stretto.

Parliamo naturalmente delle persone fisiche che effettuano gli acquisti per scopi privati ossia che, si dice, agiscono al di fuori dell’esercizio di impresa, delle arti e delle professioni. Che non agiscono per conto di enti non commerciali.

Le altre categorie che agiscono come lavoratori autonomi, imprese individuali, società di persone, capitali, ditte, enti commerciali devono invece fare riferimento ad un criterio di competenza ossia devono fare riferimento al 2020 a prescindere dalla data di avvio dei lavori.

Responsabilità del fornitore o cessionario

Nel caso in cui l’agenzia delle entrare riscontri la mancata sussistenza, anche solo parziale, di uno o più dei requisiti si procederà al rimborso della minore imposta versata per effetto della detrazione fiscale oltre a sanzioni del 30% e degli interessi di legge. . Questo è quanto previsto dall’art. 121 del decreto Rilancio – D.L. n. 34/2020. La sanzione viene applicata in base all’art. 13 del D.Lgs. n. 472/1997.

Importante: la ditta o il fornitore o il cessionario che acquisisce il credito in buona fede non perde il diritto all’utilizzo del credito d’imposta così come chiarito all’interno della circolare n. 24/E/2020.

Nel caso di concorso nella violazione il fornitore che ha applicato lo sconto e il cessionario del credito sarà esposto alle medesime sanzioni applicabili al contribuente e sarà inoltre responsabile, in solido con quest’ultimo, per il recupero dell’importo corrispondente alla detrazione non sussistente.

Modifica il beneficiario o l’anno di riferimento

Dati del beneficiario

Codice fiscale: _________

Quadro A

Dati dell’intervento:Anno di sostenimento della spesa:Tipologia di intervento:

1 – Intervento di isolamento termico delle superfici opache verticali, orizzontali o inclinate che interessano l’involucro dell’edificio con un’incidenza superiore al 25%

2 – Intervento per la sostituzione degli impianti di climatizzazione invernale esistenti

3 – Intervento di riqualificazione energetica su edificio esistente

4 – Intervento su involucro di edificio esistente (tranne l’acquisto e posa in opera di finestre comprensive di infissi)

5 – Intervento di acquisto e posa in opera di finestre comprensive di infissi

6 – Intervento di sostituzione di impianti di climatizzazione invernale con caldaie a condensazione >= classe A

7 – Intervento di sostituzione di impianti di climatizzazione invernale con caldaie a condensazione >= classe A+ sistemi di termoregolazione o con generatori ibridi o con pompe di calore; intervento di sostituzione di scaldacqua

8 – Intervento di installazione di pannelli solari/collettori solari

9 – Acquisto e posa in opera di schermature solari

10 – Acquisto e posa in opera di impianti di climatizzazione invernale a biomasse combustibili

11 – Acquisto e posa in opera di sistemi di microcogenerazione in sostituzione di impianti esistenti

12 – Acquisto, installazione e messa in opera di dispositivi multimediali per controllo da remoto (Sistemi building automation)

13 – Intervento antisismico in zona sismica 1, 2 e 3

14 – Intervento antisismico da cui deriva una riduzione del rischio sismico che determini il passaggio a una classe di rischio inferiore

15 – Intervento antisismico da cui deriva una riduzione del rischio sismico che determini il passaggio a due classi di rischio inferiore

16 – Intervento per il conseguimento di risparmi energetici, con l’installazione di impianti basati sull’impiego delle fonti rinnovabili di energia

17 – Intervento di manutenzione straordinaria, restauro e recupero conservativo o ristrutturazione edilizia

18 – Intervento di recupero o restauro della facciata degli edifici esistenti

19 – Intervento per l’installazione di impianti solari fotovoltaici connessi alla rete elettrica su edifici

20 – Intervento per l’installazione contestuale o successiva di sistemi di accumulo integrati negli impianti solari

21 – Intervento per l’installazione di colonnine per la ricarica di veicoli elettrici negli edifici

26 – Acquisto di un’unità immobiliare antisismica in zone a rischio sismico 1, 2 e 3 (passaggio a una classe di rischio inferiore)

27 – Acquisto di un’unità immobiliare antisismica in zone a rischio sismico 1, 2 e 3 (passaggio a due classi di rischio inferiori)Segnalazione sul campo:

NUOVO MODELLO e SPECIFICHE TECNICHE 2022

La Legge di Bilancio introduce nuovo modello, istruzioni e specifiche tecniche per esercitare le opzioni per lo sconto in fattura o la cessione del credito cosi come trovate disciplinato dall’articolo 1, commi 28 e 29, della legge n. 234/2021) e dal decreto “Sostegni-ter” (articolo 28 del Dl n. 4/2022)

SS