La trasparenza fiscale è un regime che consente alle società di capitali di attribuire il reddito d’impresa ai soci, in base alle quote di partecipazione, senza tassarlo a livello societario. Lo scopo è evitare la doppia imposizione sugli utili societari, che altrimenti sarebbero tassati prima nella società e poi nei soci persone fisiche.

La disciplina della trasparenza fiscale è contenuta negli articoli 115 e 116 del tuir (D.P.R. 917/1986). Questi articoli prevedono due regimi di trasparenza opzionali per le società di capitali:

• il regime della trasparenza ordinaria, previsto dall’articolo 115, che si applica alle società di capitali partecipate da altre società di capitali. In questo caso, il reddito della società partecipata non è tassato ai fini Ires, ma è tassato ai fini Ires esclusivamente in capo alla società che detiene la partecipazione nella società trasparente;

• il regime della piccola trasparenza, previsto dall’articolo 116, che si applica alle società a responsabilità limitata (srl) a ristretta base proprietaria. In questo caso, il reddito della srl non è tassato ai fini Ires, ma è attribuito ai soci persone fisiche in proporzione alle quote possedute, indipendentemente dall’effettiva distribuzione degli utili.

In questo articolo ci concentreremo sul regime della piccola trasparenza, analizzando i requisiti per poterlo adottare, le modalità di esercizio dell’opzione, gli adempimenti fiscali e la convenienza economica.

Requisiti per la piccola trasparenza

Per poter optare per il regime della piccola trasparenza, le srl devono avere i seguenti requisiti:

• i soci devono essere esclusivamente persone fisiche;

• il numero dei soci non deve essere superiore a 10 (o 20 nel caso di srl cooperative);

• l’ammontare dei ricavi non deve superare il limite previsto per gli studi di settore o gli Isa.

I requisiti devono sussistere per l’intero periodo d’imposta in cui si vuole applicare il regime. Se i requisiti vengono meno nel corso dell’anno, l’opzione perde efficacia dal periodo d’imposta successivo.

Opzione per la piccola trasparenza

L’opzione per la piccola trasparenza deve essere esercitata dalla società entro il primo periodo d’imposta di efficacia della stessa e ha validità triennale, salvo rinnovo. L’opzione può essere revocata solo dopo tre anni dalla sua efficacia e con effetto dal periodo d’imposta successivo.

L’opzione va comunicata all’Agenzia delle Entrate al momento della presentazione delle dichiarazioni dei redditi e dell’Irap relative al periodo d’imposta a partire dal quale si vuole esercitare o rinnovare l’opzione o confermare l’adesione al regime. A tal fine va utilizzato il modello “Comunicazioni per i regimi di Tonnage tax, Consolidato, Trasparenza e per l’opzione Irap” (approvato con il Provvedimento del direttore del 17 dicembre 2015).

Adempimenti fiscali

L’esercizio dell’opzione comporta che il reddito della srl non sia tassato ai fini Ires, ma sia attribuito ai soci in proporzione alle quote possedute, indipendentemente dall’effettiva distribuzione degli utili. I soci devono quindi dichiarare il reddito derivante dalla partecipazione nella srl nella propria dichiarazione dei redditi e pagare le imposte dovute in base al proprio regime fiscale.

La srl deve comunque presentare la dichiarazione dei redditi e dell’Irap, indicando il reddito imponibile e il reddito attribuito ai soci. Inoltre, deve comunicare ai soci, entro il termine di presentazione della dichiarazione, l’ammontare del reddito attribuito a ciascuno di essi.

La srl deve anche versare le ritenute alla fonte sui redditi di lavoro dipendente e assimilati, sui redditi di capitale e sui redditi diversi, nonché l’Irap e le altre imposte indirette (come l’imposta di registro, l’imposta ipotecaria e catastale, l’imposta sulle successioni e donazioni, ecc.)

Aspetti fiscali specifici

Il regime della piccola trasparenza presenta alcuni aspetti fiscali specifici che vanno tenuti in considerazione:

• la srl non può beneficiare delle agevolazioni fiscali previste per le società di capitali, come la deduzione degli interessi passivi, la deduzione per gli investimenti in beni strumentali, la deduzione per gli investimenti in ricerca e sviluppo, la deduzione per gli investimenti in start-up innovative, ecc.;

• la srl non può compensare le perdite fiscali eventualmente prodotte nei periodi d’imposta precedenti all’opzione o durante la sua vigenza. Le perdite fiscali sono infatti attribuite ai soci in proporzione alle quote possedute e possono essere compensate solo dai soci con i propri redditi;

• la srl non può applicare il regime del consolidato nazionale o mondiale, né il regime del patent box;

• la srl non può usufruire della tassazione agevolata delle plusvalenze da cessione di partecipazioni qualificate (art. 87 tuir) o della tassazione sostitutiva delle plusvalenze da cessione di partecipazioni non qualificate (art. 68 tuir). Le plusvalenze realizzate dalla srl sono infatti attribuite ai soci in proporzione alle quote possedute e tassate secondo il regime fiscale dei soci;

• la srl non può applicare il regime della cedolare secca sui canoni di locazione di immobili ad uso abitativo. I canoni percepiti dalla srl sono infatti attribuiti ai soci in proporzione alle quote possedute e tassati secondo il regime fiscale dei soci;

• la srl non può dedurre le imposte dirette pagate all’estero sul reddito prodotto in Paesi con cui non esiste una convenzione contro le doppie imposizioni. Le imposte pagate all’estero sono infatti attribuite ai soci in proporzione alle quote possedute e possono essere dedotte solo dai soci con i propri redditi;

• la srl è soggetta al controllo fiscale da parte dell’Agenzia delle Entrate sia per quanto riguarda il reddito imponibile che per quanto riguarda il reddito attribuito ai soci. In caso di accertamento fiscale, la srl è responsabile solidalmente con i soci per il pagamento delle imposte, delle sanzioni e degli interessi dovuti dai soci.

Convenienza della piccola trasparenza

Il regime della piccola trasparenza può essere conveniente per le srl che hanno una compagine sociale stabile e omogenea, che vogliono evitare la doppia tassazione degli utili e che hanno un volume di ricavi contenuto. Tuttavia, bisogna valutare anche gli aspetti negativi, come la perdita dei benefici fiscali previsti per le società di capitali e la minore flessibilità nella gestione degli utili, in quanto, prima di procedere con la distribuzione è necessario procedere con una delibera assembleare, in primis di approvazione del bilancio di esercizio, e poi di distribuzione degli stessi.

Si ricorda anche che è fatto d’obbligo registrare presso il competente ufficio territoriale dell’Agenzia delle Entrate il verbale di distribuzione, anche nel caso di trasparenza fiscale.

Per fare un confronto tra il regime della piccola trasparenza e quello ordinario, bisogna considerare il livello di tassazione del reddito d’impresa a livello societario e a livello dei soci. In generale, il regime della piccola trasparenza è più conveniente quando:

• l’aliquota Ires (24%) è superiore all’aliquota Irpef media

• i soci non sono soggetti a ritenute alla fonte sugli utili distribuiti (ad esempio perché residenti all’estero o titolari di partecipazioni qualificate);

• i soci possono beneficiare di agevolazioni fiscali sul reddito da partecipazione (ad esempio perché titolari di partecipazioni non qualificate o perché in possesso dei requisiti per la cedolare secca).

Invece, il regime ordinario, in linea di massima, può risultare maggiormente conveniente al sussistere di queste condizioni:

• l’aliquota Ires (24%) è inferiore all’aliquota Irpef media dei soci;

• i soci sono soggetti a ritenute alla fonte sugli utili distribuiti (ad esempio perché residenti in Italia o titolari di partecipazioni qualificate);

• i soci non possono beneficiare di agevolazioni fiscali sul reddito da partecipazione (ad esempio perché titolari di partecipazioni qualificate o perché non in possesso dei requisiti per la cedolare secca).

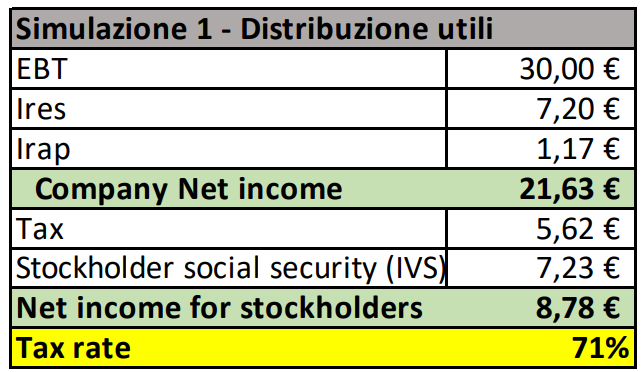

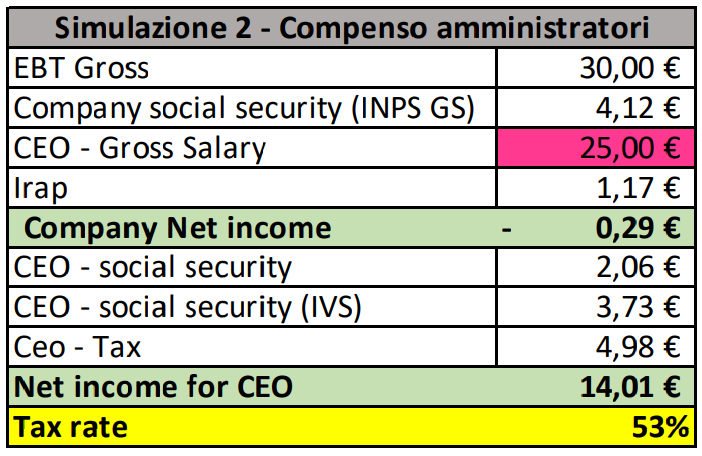

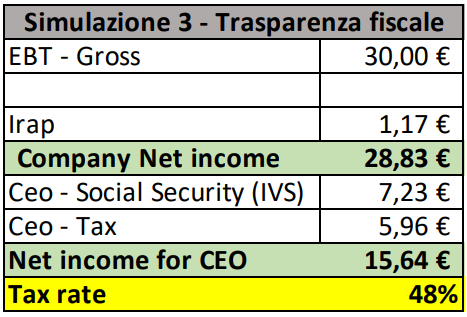

Per fare una valutazione più precisa, è necessario effettuare una simulazione numerica tenendo conto delle caratteristiche specifiche della srl e dei redditi dei propri soci.

Esempio di regime di Piccola Trasparenza

EBT Forecast

30,00 €

NOTE

- I dati sono espressi in K euro

- in simuluazione 1, non viene considerata deduzione di contributi INPS in quanto non esisterebbero redditi soggetti a tassazione ordinaria

- Il tax rate da simulazione 2 e 3 è calcolato al netto di addizionali, da forfettizzate nella misura del 2/3%

- In simulazione 2 l’aliquota contributiva è fissata nella misura del 24,72% in quanto il soggetto risulta essere iscritto ad IVS commercio, con massimale pari a 113k

- In simulazione 2 viene considerata solo la quota di IVS fissi (3.8k/anno)

- In simulazione 1 viene considerata la contribuzione IVS su redditi prodotti dalla società

- In simulazione 1 non viene considerato il 5% di accantonamento a riserva legale od altre riserve statutarie.

Vantaggi trasparenza fiscale

- No contribuzione in gestione separata

- Minore rischio di più elevato impatto fiscale