Nel caso di ritardo nell’emissione della fattura elettronica è necessario fare una distinzione tra operazioni omesse prima del 30 settembre 2019 e quelle emesse successivamente in quanto le prime beneficiano della moratoria al 20% mentre per quelle fatture emesse in ritardo successivamente no, per cui si applicherà la sanzione piena.

Nel caso di ritardo nell’emissione della fattura elettronica è necessario fare una distinzione tra operazioni omesse prima del 30 settembre 2019 e quelle emesse successivamente in quanto le prime beneficiano della moratoria al 20% mentre per quelle fatture emesse in ritardo successivamente no, per cui si applicherà la sanzione piena.

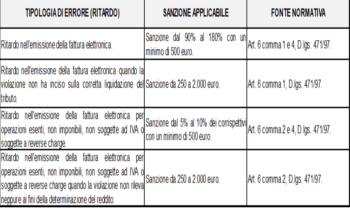

Non solo, ai fini della corretta individuazione della sanzione sarà necessario anche comprendere se il ritardo ha inciso sulla corretta determinazione della liquidazione IVA e quindi dell’IVA da versare all’erario e se ha anche avuto effetto sulla corretta determinazione delle imposte dirette (IRES, IRPEF o IRAP).

Novità 2022: la nuova fattura Elettronica per le operazioni con l’estero. Ve lo segnalo qualora dal 2022 non aveste preso in carico le novità introdotte e non aveste rispettato i nuovi termini di integrazione e autofatturazione.

Si possono presentare infatti i seguenti casi:

- Ritardo nella fattura che ha avuto impatto sulla liquidazione IVA per effetto di fatture imponibili IVA

- Ritardo nella fattura che ha avuto impatto sulla liquidazione IVA per effetto di fatture fuori campo IVA, non imponibili IVA, non soggette o soggette all’inversione contabile

- Ritardo nella fattura che ha avuto impatto sulla liquidazione IVA per effetto di fatture mancata emissione di ricevute fiscali, di scontrini fiscali o documenti di trasporto (DDT)

Nel seguito forniamo alcuni chiarimenti in risposta alle domande dei lettori che per un motivo o per un altro non hanno potuto emettere fatture come nel caso di semplici dimenticanza ovvero anche per problemi tecnici o errata identificazione del termine entro cui emettere fattura sia nel caso di vendita di prodotti sia prestazioni di servizi. Questa disciplina vale sia nel caso di fatturazioni da parte di società, imprese aziende sia nel caso di ditte o lavoratori autonomi.

Vedremo come comportarci e come si effettua il calcolo e versamento delle sanzioni da applicare in misura ridotta mediante l’istituto del ravvedimento operoso sulla fattura elettronica con esempi di calcolo. E’ molto importante comprendere il funzionamento del ravvedimento operoso e comprendere che prima ci si ravvede minori saranno le sanzioni da applicare.

Sempre bene fare un ripasso sui termini di emissione della fattura elettronica per verificare se siete veramente in ritardo o trattasi di una errata individuazione del momento di effettuazione dell’operazione. Questo infatti il momento entro cui dovrebbe essere emessa una fattura o al più al momento del pagamento se trattasi di una prestazione di servizi. Da questo termine scattano i 12 giorni previsti per l’emissione concreta della fattura che coincide, come sappiamo al momento di accettazione della fattura nello SDI – Sistema di Interscambio. A questo poi dobbiamo aggiungere anche le novità introdotte dall’allungamento al periodo di 12 giorni concesso per l’e

Per aiutarvi nel seguito l’articolo con la guida di approfondimento gratuita.

Sanzione ritardo fatturazione elettronica e-fattura

Sappiamo che fino al 30 settembre è stata in vigore la moratoria per l’omessa o tardiva fatturazione elettronica limitatamente però alle operazioni effettuate dal 1° ottobre 2019.

Nel caso in cui avessimo superato questo termine ritireremo nell’ambito di applicazione delle sanzioni. L’irrogazione delle sanzioni non è automatica nel senso che l’agenzia delle entrate non è in grado autonomamente di applicare delle sanzioni se non nel caso di una verifica sul singolo contribuente. In altre parole sulla fatturazione elettronica non vi sono (ancora) dei controlli automatici di coerenza rispetto per esempio a fatturazioni mensili che sono in grado di intercettare ritardi nella fatturazione.

Fattura elettronica in ritardo: quali sanzioni nel caso di Operazioni imponibili Iva

Le sanzioni previste nel caso di omessa o ritardata fatturazione di operazioni soggette ad Iva sono comprese tra il 90% ed il 180% dell’imposta Iva omessa. E’ prevista la sanzione minima fissata nella misura di 500 euro.

Nel caso in cui la ritardata fatturazione non abbia contribuito o determinata un’errata liquidazione dell’imposta la sanzione va da un minimo di 250 ad un massimo di 2 mila euro.

Nel caso in cui le fatture siano esenti, non soggette ad Iva, non imponibili o fuori campo Iva o che, comunque, non prevedono l’applicazione dell’Iva la sanzione è compresa tra il 5% ed il 10% delle operazioni non registrate, corrispettivi non documentati, omessi o non registrati nei registri Iva. Il minimo anche qui è di 500 euro.

L’applicazione della sanzione massima si applica in caso di colpa grave. La colpa e’ grave quando l’imperizia o la negligenza del comportamento sono indiscutibili e non e’ possibile dubitare ragionevolmente del significato e della portata della norma violata e, di conseguenza, risulta evidente la macroscopica inosservanza di elementari obblighi tributari. Non si considera determinato da colpa grave l’inadempimento occasionale ad obblighi di versamento del tributo.

Il riferimento normativo è il decreto legislativo n. 472 del 1997.

Nelle violazioni punite con sanzioni amministrative ciascuno risponde della propria azione od omissione, cosciente e volontaria, sia essa dolosa o colposa. Le violazioni commesse nell’esercizio dell’attività di consulenza tributaria e comportanti la soluzione di problemi di speciale difficoltà’ sono punibili solo in caso di dolo o colpa grave.

E’ dolosa la violazione attuata con l’intento di pregiudicare la determinazione dell’imponibile o dell’imposta ovvero diretta ad ostacolare l’attività amministrativa di accertamento.

Fattura in ritardo su operazioni Esenti Iva

Nel caso di ritardo nella fatturazione di operazioni non imponibili IVA, non soggette, escluse o fuori campo IVA o che comunque non hanno IVA e non influiscono sulla determinazione del tributo la sanzione andrà 5 al 10% dei corrispettivi non documentati o non registrati. Tuttavia, qualora la violazione non impatti sulla determinazione del reddito si applica la sanzione amministrativa da euro 250 a euro 2.000.

Queste, come vedremo dopo dovranno essere le base di calcolo da cui partire per la determinazione della sanzione da applicare nel caso di ravvedimento operoso.

Ritardo Emissione Scontrino Fiscale, Ricevuta o documenti di trasporto

Nel caso di ritardo nell’emissione di uno scontrino Fiscale, Ricevuta o documenti di trasporto o nella sotto fatturazione di importi finalizzati alla riduzione della materia imponibile la sanzione è pari al 100% dell’imposta corrispondente all’importo non documentato.

La stessa sanzione si applica anche nel caso di omessa registrazione dei corrispettivi sull’apposito registro. A tal proposito potete consultare il tipico casa di “cassa rotta”

Sospensione e Moratoria sanzioni sui ritardi nella fatturazione fino al 30 settembre 2019

L’articolo 10 del Decreto Legge n.119/2018 aveva previsto la moratoria delle sanzioni per il periodo di transizione dalla fatturazione cartacea a quella elettronica fino al termine iniziale del 30 giugno e poi prorogato al 30 settembre 2019. Per le operazioni effettuate fino al 30 settembre si applicano le sanzioni nella misura ridotta del 20%. Se la fattura elettronica viene trasmessa a SdI entro la liquidazione Iva successiva sia per i contribuenti che liquidano l’Iva mensilmente sia trimestralmente.

Esempio ritardo fatturazione elettronica

Per fare un esempio pratica di ritardo nella fatturazione elettronica possiamo immaginare una prestazione di servizi pagata il 15 ottobre di un contribuente mensile che dovrebbe emettere la fattura elettronica entro i primi 12 giorni di novembre per evitare di omettere il versamento nella liquidazione Iva di ottobre da effettuarsi entro il 16 novembre.

Qualora non procedesse al versamento entro tale data allora si applicherebbero le sanzioni piene viste sopra dal 90% al 180% dell’imposta omessa.

Fatto 1.000 l’imponibile e 220 l’imposta Iva omessa la sanzione sarebbe pari al 90% per cui a 198 euro. Nel caso di omessa fatturazione senza addebito dell’Iva e riprendendo l’esempio di prima fatto 1.000 l’onorario o imponibile avremmo che la sanzione sarà pari a 1.000 per 5% per cui sanzione pari a 50.

Queste sarebbero le sanzioni piene in caso di accertamento che poi potrebbero ridursi per in caso di accertamento con adesione. Per ridurle drasticamente sotto vediamo allora anche come procedere con il calcolo del ravvedimento operoso.

Contribuenti Iva Trimestrali

Per i contribuenti Iva trimestrali non saranno applicate sanzioni limitatamente alle operazioni effettuate fino al 30 giugno 2019 e trasmesse a entro il 20 agosto allo SDI ossia in tempo utile per ricomprenderle nella liquidazione Iva del II trimestre aprile-maggio-giugno.

La sanzione sarà pari al 20% se le fatture di competenza del II semestre saranno emesse entro la liquidazione periodica del III trimestre 2019 ossia entro il termine del 18 novembre 2019 (termine ordinario il 16 novembre ma coincidente con un giorno festivi).

Contribuenti Iva mensili

Per i contribuenti che liquidano l’imposta mensilmente le sanzioni non si applicano fino limitatamente alle operazioni effettuate fino al 30 giugno 2019 ma semprechè siano state successivamente trasmesse allo SdI entro il termine della liquidazione periodica Iva del mese di riferimento. Superato questo termine vi sarà una sanzione ridotta al 20% per quelle effettuate fino al 30 settembre. Superato questo termine si applicano le sanzioni piene viste sopra dal 90% al 180% o dal 5% al 10% rispettivamente per le operazioni soggette o non soggette ad IVA.

Fatture differite in ritardo

nel caso in vece delle fatture differite il termine cambia in quanto la scadenza per la trasmissione allo SDI sarà entro 15 giorni del mese successivo a quello in cui si considera effettuata l’operazione. Possiamo dire quindi che non si ravvedono cambiamenti rispetto alla disciplina precedente in quanto la fattura andrà emessa entro 15 giorni dal mese successivo a quello di effettuazione dell’operazione documentata con DDT o altro documento idoneo. per fare un esempio pratico le fatture differite del mese di settembre dovranno essere trasmesse allo SDI entro il 15 ottobre o al più entro il 18 novembre 2019 se si vuole beneficiare della riduzione delle sanzioni al 20%.

Fatture sbagliate? NO problem con la nota di credito

Potete consultare il nuovo articolo dedicato non solo all’emissione della nota di credito ma in cui troverete anche le modalità per recuperare l’Iva e versare eventualmente minori imposte se vi siete sbagliati. A tal proposito potete leggere la Guida all’emissione della nota di credito.

Ravvedimento operoso Fattura elettronica con IVA sbagliata

In questo caso dobbiamo partire sempre da quanto dispone la legge per sanzionare queste fattispecie con sanzione massima o minima. In questo caso i valori sono dal 90% al 180% dell’Iva non fatturata o fatturata in misura inferiore. La sanzione minima non potrà comunque essere inferiore a 500 euro. Il riferimento normativo è l’articolo 6 del D.Lgs. 471 del 1997. Questo perchè a differenza di altri blog solitamente io i riferimenti normativo ve li do per fornirvi degli strumenti che poi potete utilizzare in autonomia, spero che questo lo apprezziate.

Nel seguito la tabella con le nuove % di sanzioni applicabili

| Tipologia Violazione | Termine presentazione F24 | Sanzione |

| Errori od omissioni anche se incidenti sulla determinazione o sul pagamento dei tributi | Entro il 90 esimo giorno successivo al termine per la presentazione della dichiarazione o entro 90 giorni dall’omissione o dall’errore |

10% della sanzione minima. 10% del 90% = 9% Se inferiore a 500 euro 55,56 euro pari a 1/9 del minimo sanzione |

| Entro il termine per la presentazione della dichiarazione relativa all’anno nel corso del quale è stata commessa la violazione oppure, quando non è prevista dichiarazione periodica, entro un anno dall’omissione o dall’errore |

11,25% Se inferiore a 500 euro 62,5 euro pari a 1/8 del minimo sanzione. |

|

| Entro il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione oentro 2 anni dall’omissione o dall’errore |

12,857% pari a 1/7 del minimo sanzione limitatamente ai tributi amministrati dall’Agenzia delle entrate. Se inferiore a 500 euro 71,43 euro |

|

| Oltre il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione oppure, quando non è prevista dichiarazione periodica, oltre 2 anni dall’omissione o dall’errore |

15% pari a 1/6 del minimo sanzione Solo per i limitatamente ai tributi amministrati dall’Agenzia delle entrate Se inferiore a 500 euro 83,43 euro |

|

| Dopo la constatazione della violazione (ai sensi dell’art. 24, L. 4/1929 ) salvo nei casi di mancata emissione di ricevute fiscali, scontrini fiscali o documenti di trasporto o di omessa installazione di apparecchi per l’emissione dello scontrino fiscale |

18% pari a 1/5 del minimo sanzione limitatamente ai tributi amministrati dall’Agenzia delle entrate. Se inferiore a 500 euro 100 euro |

|

Nella tabella non ho inserito anche quanto sarebbe il calcolo con la sanzione massima ma se avete bisogno basterà moltiplicare per 2 le sanzioni che calcolate con applicazione della sanzione minima al 90%. Giova segnalare che nel caso in cui avessimo omesso la fatturazione di una operazione fuori campo Iva, esente o non imponibile il profilo sanzionatorio cambia e anticipo che si riduce proprio per il fatto che non abbiamo un danno nei confronti dell’erario. Per questo trovate un apposito articolo di approfondimento.

Le somme da versare non potranno essere oggetto di rateizzazione se non nel caso in cui veniate successivamente raggiunti da una cartella di pagamento ma allora il discorso cambia.

Importante: nel caso in cui si proceda all’emissione di una fattura con un ritardo non superiore a 90 giorni rispetto alla data di effettuazione dell’operazione o al più a quella di pagamento, e nel caso in cui questo ritardo abbia inciso sulla determinazione del tributo in sede di liquidazione è necessario verificare anche l’importo iva eventualmente omesso in quanto possono esserci delle differenze. Nel caso di un’Iva pari a 10 euro avremmo che un nono di 500 euro e dovremmo versare quindi 500 euro e non un nono di 10 euro. In poche parole tra la sanzione minima e la sanzione con ravvedimento prevale il minimo anche se maggiore di quella omessa. Per cui occhio perchè anche la ritardata emissione di fatture di modesto importo potrebbero esporvi a sanzioni per 500 euro per ciascun “pezzo“.

Discorso ancora diversa nel caso in cui omettiamo la fatturazione di una operazione in split payment.

Codice Tributo Ravvedimento Iva 2020 per fattura elettronica

Il codice tributo da utilizzare per il versamento del ravvedimento operoso è 8904 e nel seguito vi riporto anche le modalità di compilazione in modo da aiutarvi nella compilazione.

Sezione modello F24 da compilare: ERARIO (Riferimento Normativo: D. Lgs. 471 del 99/99/1997)

ESEMPIO 1: importo da versare

I dati proposti nell’esempio sono solo a titolo esemplificativo

| Importo: | 6.000,00 Euro |

| Anno d’imposta per cui si effettua il pagamento: | 2016 |

![]()

| SEZIONE ERARIO | ||||||||||||||||||||||

IMPOSTE DIRETTE – IVA

|

codice tributo |

|

rateazione/regione/prov./mese rif. |

|

anno diriferimento |

|

importi a debitoversati |

|

importi a creditocompensati |

|

SALDO (A – B) |

|||||||||||

(1) |

8904 |

(2) |

(3) |

2016 |

(4) |

6.000,00 |

(5) |

|||||||||||||||

codice ufficio |

|

codice atto |

|

TOTALE |

A |

(6) |

B |

(7) |

|

(8) |

|

|||||||||||

(9) |

|

(10) |

|

|||||||||||||||||||

| Campi del modello F24 | come compilare il campo |

|---|---|

| (1) codice tributo: | indicare 8904 |

| (2) rateazione/regione/prov/mese rif: | non compilare |

| (3) anno di riferimento: | Anno d’imposta per cui si effettua il pagamento, nell’esempio 2016 |

| (4) importi a debito versati: | indicare l’importo a debito, nell’esempio 6.000,00 |

| (5) importi a credito compensati: | non compilare |

| (6) TOTALE A: | somma degli importi a debito indicati nella Sezione Erario |

| (7) TOTALE B: | somma degli importi a credito indicati nella Sezione Erario, non compilare se non sono presenti importi a credito |

| (8) SALDO (A – B): | indicare il saldo (TOTALE A – TOTALE B) |

| (9) codice ufficio: | non compilare |

| (10) codice atto: | non compilare |

Leggi anche >>> Ravvedimento operoso operazioni senza Iva