Come si calcolano le tasse e quanto dovrà pagare a fine anno nella dichiarazione dei redditi per evitare di spendere più di quello che mi hanno pagato? Quali sono le principali tasse (che si chiamano imposte) che dovrà pagare un contribuente persona fisica senza partita IVA e come fare a fare una stima di quanto dovrà pagare l’anno successivo. Sono solo alcuni interrogativi che interessano coloro che si trovano per la rima volta a incassare dei proventi per la prestazione di servizi o cessioni di beni sia in via continuativa e abituale sia occasionali.

Come si calcolano le tasse e quanto dovrà pagare a fine anno nella dichiarazione dei redditi per evitare di spendere più di quello che mi hanno pagato? Quali sono le principali tasse (che si chiamano imposte) che dovrà pagare un contribuente persona fisica senza partita IVA e come fare a fare una stima di quanto dovrà pagare l’anno successivo. Sono solo alcuni interrogativi che interessano coloro che si trovano per la rima volta a incassare dei proventi per la prestazione di servizi o cessioni di beni sia in via continuativa e abituale sia occasionali.

Vediamo nel seguito di fornire alcuni importanti concetti che non possiamo non conoscere per capire come si calcolano le tasse nella dichiarazione dei redditi al di là del fatto che utilizziate il modello 730, precompilato e non o il modello reddito PF. Le tasse da pagare nella dichiarazione dei redditi sono l’IRPEF, l’addizionale regionale e comunale.

L’Irpef 2020 è l’imposta (non tassa) sul reddito delle persone fisiche e la principale imposta che si paga in Italia: grava su ognuna delle persone fiscalmente residenti in Italia su tutte le tipologie di reddito ovunque prodotte nel mondo secondo il principio del word wide taxation. Costituisce una delle principali fonti di entrate per le casse dello Stato. L’Irpef è un’imposta personale e progressiva sui redditi, ovverosia calcolata in base al reddito percepito sia dal lavoratore dipendente, sia dal pensionato o dal lavoratore autonomo.

Chi paga le tasse

In una frase ci sono tre concetti da sapere che sono:

- L’Irpef colpisce chiunque genera un reddito anche se esistono soglie di esenzione al di sotto delle quali non si pagano imposte.

- Le tasse si applicano sia che siamo imprenditori sia che hanno semplicemente quote societarie, grava sui redditi ovunque prodotti nel mondo per cui non è che se posizionate una vostra attività all’esterno non sarete soggetti al versamento delle tasse in italia.

- Ultimo concetto è quello della residenza fiscale di cui avete avuto modo di leggere nell’articolo proprio dedicato alle metodologie per verificare se per il fisco siete considerati fiscalmente residenti in Italia o meno. Leggi l’articolo dedicato alla residenza fiscale.

Su cosa si pagano le tasse

L’IRPEF abbiamo visto sopra che si paga su tutti i redditi prodotti che abbiamo visto possono essere di 6 tipologie: Redditi da lavoro autonomo (per esempio quelli dei liberi professionisti per intenderci come avvocati, commercialisti, architetti medici) Redditi di capitale (derivanti dall’impiego di capitale e quindi per esempio quelli derivanti dal possesso di azioni, obbligazioni, titoli di stato, ecc), Redditi di lavoro dipendente (qui non c’è bisogno che spiego che sono i redditi derivanti da rapporti di lavoro subordinato), Reddito fondiari derivanti dal possesso di terreni e Redditi diversi (rappresentano la categoria residuale che chiude il sistema di norme a riguardo e tra cui menziono per esempio i redditi derivanti dalle vincite, oppure quelli derivanti dalle prestazioni occasionali) nonché Redditi di impresa. Nel seguito vediamo poi per ciascuna tipologia di reddito il quadro da compilare nella dichiarazione dei redditi

Come si pagano le tasse e come si calcolano

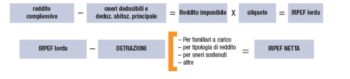

La metodologia con cui si effettua il pagamento DELL’IRPEF può variare a seconda delle tipologie di reddito: a titolo di esempio alcune tipologie di reddito sono esenti oppure subiscono la tassazione al momento della loro generazione per cui non entrano nella dichiarazione dei redditi che come sapete è il modello 730 o il modello Unico. In pratica alla somma dei redditi prodotti per ogni tipologia di reddito visto sopra che confluisce tutta in un unico monte di redditi si applicano le deduzioni e le detrazioni di imposta, si vedono le somme che sono state versate nel corso dell’anno a titolo di acconto e si versa ogni anno il saldo Irpef dovuto a titolo di differenza.

La somma dei redditi esclusi dalla tassazione con imposta sostitutiva come per esempio la cedolare secca o i contribuenti che aderiscono al regime forfettario dei contribuenti minimi porterà alla somma del reddito complessivo. Dovrete altresì escludere i redditi soggetti a tassazione separata che titolo di esempio sono i risarcimenti assicurativi, i redditi prodotti dagli sportivi o quelli soggetti ad imposta sostitutiva il cui esempio più tipico sono i contribuenti minimi o iscritti ai regimi forfettari. A questo andranno dedotti eventuali costi deducibili pagati nell’anno. In questo caso so che vi potrà interessare per risparmiare un elenco delle detrazioni e deduzioni fiscali.

Una volta calcolata l’IRPEF lorda procederemo ad abbatterla delle detrazioni fiscali che si applicano direttamente all’imposta lorda. Il risultato della differenza tra IRPEF lorda e detrazioni porta all’IRPEF netta che è quella che andrete a pagare nella dichiarazione.

Se nel corso dell’anno vi hanno trattenuto tramite ritenuta d’acconto delle somme sui vostri guadagni (come per esempio avviene per i lavoratori dipendenti) andrete a ridurre l’imposta netta delle ritenute d’acconto subite nell’anno e solitamente contenute nelle certificazioni uniche riceverete a marzo.

Quanto si paga a titolo di Irpef

L’Irpef è un’imposta progressiva sul reddito delle persone fisiche che si paga secondo il sistema degli scaglioni di reddito che ormai conoscerete tutti: partono dal 23% e arrivano al 43% anche per l’approfondimento sul meccanismo di calcolo si rinvia all’articolo proprio dedicato agli scaglioni Irpef.

Gli scaglioni Irpef vigenti

| Scaglioni reddito Irpef | Aliquota | Irpef lordo |

|---|---|---|

| da 0 a 15.000 euro |

23% | 23% del reddito |

| da 15.000,01 a 28.000 euro |

27% | 3.450 + 27% sulla parte eccedente i 15.000 euro |

| da 28.000,01 a 55.000 euro |

38% | 6.960 + 38% sulla parte eccedente i 28.000 euro |

| da 55.000,01 a 75.000 euro |

41% | 17.220 + 41% sulla parte eccedente i 55.000 euro |

| oltre 75.000 euro | 43% | 25.420 + 43% sulla parte eccedente i 75.000 euro |

Come potete vedere la tassazione e lo scaglione superiore si applica solo sulla quota di reddito imponibile che supererà il limite dello scaglione immediatamente inferiore.

Esempio Calcolo tasse

Nel seguito un esempio pratico con il calcolo dell’IRPEF nell’ipotesi di contribuente che nel corso dell’anno precedente oggetto di dichiarazione ha ricevuto due CU – Certificazioni Uniche per un totale lordo complessivo di 35 mila euro. Nel seguito potete vedere come si applicano le imposte e quanto vale l’imposta netta totale. Sapendo l’imposta netta totale, al di là dei singoli scaglioni, potete così vedere l’aliquota effettiva applicata come risultante della somma dei diversi prelievi per singolo scaglione di reddito IRPEF (in questo caso il 27% medio).

| Reddito imponibile | Ritenute | ||||

| Prima certificazione Unica | 20.000,00 | 488,00 | |||

| Seconda certificazione | 15.000,00 | 3.450,00 | |||

| Reddito cumulato | 35.000,00 | ||||

| Ritenute subite | 3.938,00 | ||||

| IRPEF da versare | – 9.620,00 | ||||

| Conguaglio a debito | – 5.682,00 | ||||

| Reddito cumulato | |||||

| 35.000,00 | |||||

| Scaglioni di reddito Irpef | Imposta da pagare Irpef | Limite Minimo | Limite Massimo | Aliquota Irpef (%) | Imposte calcolate |

| fino a euro 15.000,00 | 23% sull’intero importo | – | 15.000 | 23% | 3.450 |

| oltre euro 15.000,00 e fino a euro 28.000,00 | 3.450,00 + 27% parte eccedente 15.000,00 | 15.000 | 28.000 | 27% | 3.510 |

| oltre euro 28.000,00 e fino a euro 55.000,00 | 6.960,00 + 38% parte eccedente 28.000,00 | 28.000 | 55.000 | 38% | 2.660 |

| oltre euro 55.000,00 e fino a euro 75.000,00 | 17.220,00 + 41% parte eccedente 55.000,00 | 55.000 | 75.000 | 41% | – |

| oltre a euro 75.000,00 | 25.420,00 + 43% parte eccedente 75.000,00 | 75.000 | 43% | – | |

| Totale Imposte Lorde | Totale imposte Lorda | 9.620 | |||

| Aliquota effettiva | 27% | ||||

| Detrazioni di imposta | |||||

| Ritenute subite | |||||

| Acconti versati | |||||

| Imposta Netta | 9.620 |

Il reddito complessivo del contribuente dovrà essere aumentato anche di eventuali redditi prodotti da figli minori di età e da quelli del coniuge. I redditi del coniuge tuttavia seguono dei trattamenti particolari a seconda si tratti di remunerazioni a fronte di attività svolte per esempio nell’ambito dell’impresa di famiglia o per esempio nel caso della comunione legale se riferiti ad immobili. In genere per esempio il reddito dell’abitazione acquistata in comunione di beni confluirà nel reddito complessivo per il 50% alla moglie e per la restante parte al coniuge.

Quando si paga l’Irpef

L’Irpef è un’imposta che si applica in diversi modi a seconda delle diverse tipologie di reddito e fattispecie: per comodità qui possiamo semplificare dicendo che nell’ambito dei rapporti di lavoro dipendente si attua un prelievo mensile in busta paga e tra marzo e giugno si procede con la liquidazione del saldo Irpef e del versamento dell’acconto IRPEF per l’anno successivo.

Nel caso invece dei redditi di lavoro autonomo l’irpef si versa entro il 16 giugno (o 16 luglio maggiorando l’importo da pagare dello 0,40%) distinguendo tra saldo Irpef dell’anno e acconto Irpef per l’anno successivo. Il primo acconto è pari al 40% del saldo riferito all’anno precedente mentre entro il 30 novembre si pagherà il secondo ed ultimo acconto pari al restante 60%.

Qualora utilizziate il modello Unico reddito PF invece la scadenza per la presentazione cartacea è il 30 aprile o 30 giugno mentre per la presentazione telematica è il 31 ottobre. Per il versamento del saldo e del primo acconto il termine di versamento è il 2 luglio (perchè il 30 giugno cade di sabato) o il 20 agosto con la maggiorazione dello 0,40%. Per la seconda rata di acconto è fissata sempre al 30 novembre.

Questo è un articolo che spiega in modo molto semplice e assolutamente riduttivo le principali caratteristiche del tributo principale che grava sui contribuenti italiani.

File Formula calcolo tasse 2020

Calcolo-IRPEF-Formula-Editabile – Copia

Riforma IRPEF 2022: cosa cambia, come funziona e chi ci guadagna

Dove dichiarare i guadagni ricevuti nell’anno

Nel seguito per ciascuna tipologia di guadagno (reddito) generato il quadro della dichiarazione interessato

| Tipologie di redditi | Articoli TUIR | Quadro Unico |

| Redditi Fondiari | 25-43 | RA (Terreni) |

| RB (Fabbricati) | ||

| Redditi di Capitale | 44-48 | RH (Partecipazioni) |

| RL (Capitale) | ||

| RM (Capitali Esteri) | ||

| Redditi di Lavoro Dipendente | 49-52 | RC |

| Redditi di Lavoro Autonomo | 53-54 | RE |

| Redditi di Impresa | 55-66 | RF (contabilità ordinaria) |

| RG (contabilità semplificata) | ||

| Redditi Diversi | 67-71 | RL |

Calcolo Tasse dei liberi professionisti

Articoli correlati

Vi ricordo poi questa serie di articoli come

Come rimediare a errori nel 730 o modello unico

Correzione di errori nel 730 sia a credito sia a debito di imposta

Errore del commercialista: chi paga la multa

Nuovo regime forfettario dei contribuenti minimi: come funziona

![Quali sono i Documenti necessari per la compilazione dell’ISEE? [2024] nuovo isee](https://www.tasse-fisco.com/wp-content/uploads/nuovo-isee-famiglia.jpg)

Riprovi ora

il file excel per il calcolo irpef non è editabile