Le detrazioni per i figli a carico nella compilazione 730 o nel modello Unico per il pagamento delle tasse con la dichiarazione dei redditi, pone una serie di domande ai contribuenti in base alle condizioni soggettive della famiglia, se in pendenza di matrimonio, separazione o convivenza, anche nel caso di erogazione di assegni di mantenimento da parte del coniuge e del godimento delle detrazioni fiscali. Cerchiamo di dare qualche risposta o chiarimenti alle domande che arrivano dai lettori e sempre per vedere come risparmiare e come indicarle nelle dichiarazioni.

Quanto vale la detrazione fiscale per i familiare a carico

Per familiare a carico deve intendersi ciascun componente della famiglia che nell’anno di imposta oggetto di dichiarazione ha maturato un reddito complessivo uguale o inferiore a 2.840,51 euro, al lordo degli oneri deducibili.

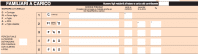

In questo prospetto devono essere inseriti i dati relativi ai familiari che nel 2021 sono stati fiscalmente a carico del contribuente, al fine di fruire delle detrazioni dall’imposta per il coniuge, i figli o gli altri familiari a carico. Queste detrazioni vengono calcolate dal soggetto che presta l’assistenza fiscale.

Sono considerati familiari fiscalmente a carico i membri della famiglia che nel 2021 hanno posseduto un reddito complessivo uguale o inferiore a 2.840,51 euro, al lordo degli oneri deducibili. Sono considerati fiscalmente a carico i figli di età non superiore a 24 anni che nel 2021 hanno posseduto un reddito complessivo uguale o inferiore a 4.000 euro, al lordo degli oneri deducibili.

Nel limite di reddito di 2.840,51 euro (o 4.000 euro) che il familiare deve possedere per essere considerato fiscalmente a carico, vanno computate anche le seguenti somme, che non sono comprese nel reddito complessivo:

- il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni;

- le retribuzioni corrisposte da Enti e Organismi Internazionali, Rappresentanze diplomatiche e consolari, Missioni, Santa Sede, Enti gestiti direttamente da essa ed Enti Centrali della Chiesa Cattolica;

- la quota esente dei redditi di lavoro dipendente prestato nelle zone di frontiera ed in altri Paesi limitrofi in via continuativa e come oggetto esclusivo del rapporto lavorativo da soggetti residenti nel territorio dello Stato;

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità (art. 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98);

- il reddito d’impresa o di lavoro autonomo assoggettato ad imposta sostitutiva in applicazione del regime forfetario per gli esercenti attività d’impresa, arti o professioni (art. 1, commi da 54 a 89, legge 23 dicembre 2014, n. 190).

Possono essere considerati a carico anche se non conviventi con il contribuente o residenti all’estero:

- il coniuge non legalmente ed effettivamente separato;

- i figli (compresi i figli adottivi, affidati o affiliati) indipendentemente dal superamento di determinati limiti di età e dal fatto che siano o meno dediti agli studi o al tirocinio gratuito; gli stessi, pertanto, ai fini dell’attribuzione della detrazione non rientrano mai nella categoria “altri familiari”.

Possono essere considerati a carico anche i seguenti altri familiari, a condizione che convivano con il contribuente o che ricevano dallo stesso assegni alimentari non risultanti da provvedimenti dell’Autorità giudiziaria:

- il coniuge legalmente ed effettivamente separato;

- i discendenti dei figli;

- i genitori (compresi quelli adottivi);

- i generi e le nuore;

- il suocero e la suocera;

- i fratelli e le sorelle (anche unilaterali); ¡ i nonni e le nonne.

Se nel corso del periodo di imposta oggetto di dichiarazione è cambiata la situazione di un familiare, bisogna compilare un rigo per ogni situazione.

Le detrazioni per carichi di famiglia variano in base al reddito, quindi chi presta l’assistenza fiscale dovrà calcolare l’ammontare delle detrazioni effettivamente spettanti tenendo conto di quanto previsto dall’art. 12 del TUIR.

A seconda della situazione reddituale del contribuente le detrazioni per carichi di famiglia possono spettare per intero, solo in parte o non spettare (vedere in Appendice la “tabella 3” – detrazioni per coniuge a carico, la “tabella 4” – detrazione ordinaria per figli a carico, la “tabella 5” – detrazioni per altri familiari a carico).

Dalla dichiarazione dei redditi 730 2020 si dovranno recepire anche le novità introdotte dal dalla Legge di Bilancio di previsione dello Stato per l’anno finanziario 2018 e bilancio pluriennale per il triennio 2018-2020. Per effetto di tale normativa il limite di reddito per essere considerati fiscalmente a carico dei genitori è aumentato a 4.000 euro. Naturalmente noi tutti speriamo che a 24 anni di età i nostri figli non siano più a carico, ma questo è un altro tema…

Il nuovo limite è a valere dalle dichiarazioni presentata dopo l’entrata in vigore della norma del comma 252 dell’art.1, Legge 205/2017 che è il primo gennaio 2019.

Da tale data i figli di età non superiore a 24 anni potranno essere inseriti come soggetti fiscalmente a carico se il loro reddito annuo è inferiore a 4.000 euro annui.

Per i figli di età superiore ai 24 anni di età invece resta fisso il limite del reddito imponibile IRPEF a 2.840,51 euro.

Le detrazioni previste per i figli a carico sono teoriche in quanto la detrazione effettivamente spettante diminuisce all’aumentare del reddito secondo il rapporto che vedrete nel seguito.

Se l’altro coniuge manca o non ha riconosciuto i figli naturali e il contribuente non è coniugato o, se coniugato, si è successivamente legalmente ed effettivamente separato, per il primo figlio si ha diritto, se più conveniente, alla detrazione prevista per il coniuge a carico; pertanto, il soggetto che presta l’assistenza fiscale riconoscerà la detrazione più favorevole. Tali detrazioni sono alternative tra loro.

So che per molti sarà banale ma meglio specificarlo: il limite del reddito non è riferito al reddito del genitore o dei genitori ma ma al reddito imponibile del figlio.

Nuovo limite Reddito Imponibile IRPEF per figli a carico

Formula detrazioni figli a carico

La nuova legge sulle detrazioni fiscali per i figli a carico ai fini IRPEF modifica gli importo e le regole di calcolo ammesso già sul 2022 e a valere sul 2023 e per gli anni futuri. Anche il 730 2023 ne risulterà quindi impattato. Al numeratore come vedete i 95 mila euro devono essere ridotti del reddito complessivo valido ai fini IRPEF, e 95.000 euro.

Cos’è il reddito complessivo IRPEF

Vi ricordo prima di tutto che il reddito complessivo IRPEF è pari alla somma delle sei tipologie di reddito: da lavoro dipendente, da capitale, lavoro autonomo, terreni, immobili e redditi diversi redditi. Si intende il reddito lordo.

Al reddito complessivo poi, si sottraggono le deduzioni spettanti e si ha il reddito imponibile ai fini IRPEF

Dove trovo il reddito complessivo IRPEF

Il Reddito complessivo inserito nel prospetto di liquidazione del modello 730-3, rigo 11, colonna 1

La formula di calcolo delle detrazioni è la seguente a cui apportare alcune integrazioni in casi particolari.

950 x (95.000 – reddito complessivo IRPEF) / 95.000

Dal primo figlio in poi si applica una maggiorazione ai 95.000 al numeratore e al denominatore di 15.000 euro con effetto cosi di incrementare la detrazione spettante.

Vi ricordiamo che per reddito complessivo si intende la somma delle sei categorie di reddito che ricordo essere sei

Quali novità per Detrazioni figli a carico 2023

Dal 2022 non è più possibile beneficiare della maggiore detrazione di 1.220 euro per figli di età inferiore a 3 anni e non si ha più diritto alla maggiorazione dei 400 euro per ciascun figlio portatore di handicap e dei 1.200 euro per le famiglie numerose.

Chiarimenti Detrazioni figli a carico agenzia delle entrate

Per ulteriori chiarimenti in calce all’articolo trovate la circolare esplicativa n. 4 del 2022 che vi fornisce anche altre informazioni se siete in casi particolari.

Confermata detrazione 950 euro per ciascun figlio, compresi i figli nati fuori del matrimonio e riconosciuti, i figli adottivi o affidati, purché di età pari o superiore a 21 anni; tale detrazione spetta a partire dal mese del compimento dei 21 anni di età del figlio.

Confermata anche la previsione della maggiorazione dei 15 mila euro per ciascun figlio in più rispetto al primo.

Detrazioni Fiscali per i figli a carico

Per ciascun figlio, compresi i figli naturali riconosciuti, i figli adottivi o affidati viene riconosciuta una detrazione fiscale pari a 950 euro, aumentata a 1.220 euro per ciascun figlio di eta’ inferiore a tre anni.

La detrazione spetta per la parte corrispondente al rapporto tra l’importo di 95.000 euro, diminuito del reddito complessivo, e 95.000 euro.

Nel seguito l’operazione che dovete fare

(95.000-vostro reddito complessivo) : 95.000 = % X detrazione fiscale (esempio 950 euro) = Detrazione Spettante

Ai fini del comma 1 il reddito complessivo e’ assunto al netto del reddito dell’unita’ immobiliare adibita ad abitazione principale e di quello delle relative pertinenze di cui all’articolo 10, comma 3-bis.

In presenza di più figli, l’importo di 95.000 euro e’ aumentato per tutti di 15.000 euro per ogni figlio successivo al primo. La detrazione e’ ripartita nella misura del 50 per cento tra i genitori non legalmente ed effettivamente separati ovvero, previo accordo tra gli stessi, spetta al genitore che possiede un reddito complessivo di ammontare più elevato.

Detrazione Fiscale in caso di separazione legale per i figli

In caso di separazione legale ed effettiva o di annullamento, scioglimento o cessazione degli effetti civili del matrimonio, la detrazione spetta, in mancanza di accordo, al genitore affidatario. Nel caso di affidamento congiunto o condiviso la detrazione e’ ripartita, in mancanza di accordo, nella misura del 50 per cento tra i genitori. Ove il genitore affidatario ovvero, in caso di affidamento congiunto, uno dei genitori affidatari non possa usufruire in tutto o in parte della detrazione, per limiti di reddito, la detrazione è assegnata per intero al secondo genitore. Quest’ultimo, salvo diverso accordo tra le parti, è tenuto a riversare all’altro genitore affidatario un importo pari all’intera detrazione ovvero, in caso di affidamento congiunto, pari al 50 per cento della detrazione stessa.

In caso di coniuge fiscalmente a carico dell’altro, la detrazione compete a quest’ultimo per l’intero importo. Se l’altro genitore manca o non ha riconosciuto i figli naturali e il contribuente non è coniugato o, se coniugato, si è successivamente legalmente ed effettivamente separato, ovvero se vi sono figli adottivi, affidati o affiliati del solo contribuente e questi non è coniugato o, se coniugato, si è successivamente legalmente ed effettivamente separato, per il primo figlio si applicano, se più’ convenienti, le detrazioni previste alla lettera a);

Detrazione Fiscale per altri conviventi more uxorio a carico fiscalmente

Vi sarà inoltre una detrazione fiscale pari a 750 euro, da ripartire pro quota tra coloro che hanno diritto alla detrazione, per ogni altra persona indicata nell’articolo 433 del codice civile che conviva con il contribuente o percepisca assegni alimentari non risultanti da provvedimenti dell’autorità giudiziaria La detrazione spetta per la parte corrispondente al rapporto tra l’importo di 80.000 euro, diminuito del reddito complessivo, e 80.000 euro.

Compilazione quadri 730 per familiari e figli a carico

La compilazione del 730 per i familiari a carico si effettua indicando nel frontespizio il codice fiscale, i mesi considerati a carico e la tipologia del soggetto a carico.

Nel frontespizio: Nel rigo 2 codice fiscale e dati relativi al primo figlio F1 se a carico e F per gli altri figli figli. In Colonna 2 casella A se altro familiare, mentre in Colonna 3 inserire D se disabile. In colonna 4 il codice fiscale ed indipendentemente dal fatto che ci spettano le detrazioni. In colonna 5 indicate il numero di mesi a carico che non sempre sono 12 mentre in colonna 6 se ha meno di 3 anni in quanto si prevede come abbiamo detto una maggiore detrazione

In colonna 7 dovrete indicare la percentuale di detrazione sempre sulla base di quello che ho inserito scritto sopra nella parte relativa ai criteri di definizione della percentuale di deduzione. Vi ricordo che annualmente i modelli possono variare per cui vi invito a rileggere l’articolo alla luce delle eventuali piccole variazioni che si possono presentare. A mio avviso tuttavia è importante che vi sappiate orientare nella compilazione.

Limite reddituale per considerare il soggetto a carico

Il familiare si considera inoltre a carico anche considerando il reddito che percepisce durante il periodo di importa che deve essere inferiore a 2.840,51 euro al lordo degli oneri deducibili indicati nell’articolo 10 del Tuir. Vi ricordo sempre la guida alla compilazione del 730.

Il limite sale a 4.000 euro per i figli di età inferiore a 24 anni. Il requisito anagrafico dei 24 anni, elemento di novità e rottura rispetto al passato deve ritenersi sussistere per l’intero anno in cui il figlio compie gli anni a prescindere dal giorno o dal mese in cui li compie. Questo per il principio di indipendenza e separazione dei periodi di imposta. La novità interviene come conseguenza della modifica dell’articolo 12 del Tuir comma 2 del TUIR per effetto della Legge n. 205/2017

Il calcolo delle detrazioni effettive

Per determinare la detrazione Irpef effettiva è necessario moltiplicare la detrazione teorica (indicata in tabella) per il coefficiente che si ottiene dal rapporto tra 95.000, diminuito del reddito complessivo, e 95.000.

Nel reddito complessivo non va considerata l’abitazione principale e le relative pertinenze. Va compreso, invece, il reddito dei fabbricati locati assoggettato al regime della cedolare secca.

La formula per il calcolo: detrazione teorica per (95.000 meno reddito complessivo) diviso 95.000

La formula per il calcolo: detrazione teorica X 95.000 – reddito complessivo95.000

Il coefficiente della formula va assunto nelle prime quattro cifre decimali e arrotondato con il sistema del troncamento.

Esempio: contribuente che ha un reddito complessivo annuo di 30.000 euro e un figlio con disabilità a carico di 10 anni.

La detrazione effettiva per il figlio a carico è pari a 923,67 euro e va calcolata nel modo seguente:

1.350 (detrazione base) per (95.000 meno 30.000) diviso 95.000 uguale 1.350 per 0,6842 uguale 923,67

1.350 (detrazione base) X 95.000 – 30.00095.000 = 1.350 X 0,6842 = 923,67

Se i figli sono più di uno, l’importo di 95.000 euro indicato nella formula va aumentato per tutti di 15.000 euro per ogni figlio successivo al primo. Pertanto, sarà pari a 110.000 euro nel caso di due figli a carico, a 125.000 per tre figli, a 140.000 per quattro, e così via.

e in famiglia ci sono più di tre figli a carico, questi importi aumentano di 200 euro per ciascun figlio, a partire dal primo.

La maggiore detrazione per il figlio disabilità

Per il figlio con disabilità, riconosciuto tale ai sensi della legge n. 104 del 1992, si ha diritto all’ulteriore importo di 400 euro.

| figlio di età inferiore a 3 anni | 1.220 euro | |

|---|---|---|

| figlio di età pari o superiore a 3 anni | 950 euro | |

| figlio portatore di handicap | età inferiore a 3 anni | 1.620 euro |

| età pari o superiore a 3 anni | 1.350 euro | |

| con più di tre figli a carico la detrazione aumenta di 200 € per ciascun figlio a partire dal primo |

La ripartizione tra i genitori

La detrazione per i figli va ripartita al 50% tra i genitori non legalmente ed effettivamente separati. In alternativa, e se c’è accordo tra le parti, si può scegliere di attribuire tutta la detrazione al genitore che possiede il reddito più elevato. Questa facoltà consente a quest’ultimo, come per esempio nel caso di “incapienza” dell’imposta del genitore con reddito più basso, il godimento per intero delle detrazioni.

Incapienza per le detrazioni dei figli a carico: cosa significa?

Si dice che si ha incapienza quando l’importo complessivo delle detrazioni, di cui un contribuente può beneficiare, è maggiore all’imposta lorda. In queste situazioni, l’importo eccedente non può essere chiesto a rimborso o a compensazione di altri tributi, né è possibile riportarlo nella successiva dichiarazione dei redditi. In sostanza, parte delle detrazioni spettanti vanno perse.

Articoli di approfondimento e consigli utile:

Detrazione e Deduzione delle spese rimborsate dal datore di lavoro

Elenco della documentazione da portare al CAF

Detrazione per familiari a carico

Deduzione interessi passivi su mutuo

Detrazione delle spese mediche

Calcolo Primo Acconto Irpef di Giugno

Deduzioni nella compilazioni del 730

Come funziona la Detrazione Fiscale per i Figli residenti all’estero

Come funziona la detrazione per la Metro e il Bus dei figli

Esclusione Box e cantine dall’assegno di mantenimento all’ex coniuge

Scarica i modelli e le istruzioni nella sezione MODELLI

Chiarisco subito che la detrazione fiscale Irpef per i figli a carico spetta nella misura del 50% a ciascun genitore anche sei i genitori possono decidere se destinare la detrazione per il 100% al genitore con il reddito complessivo più elevato in modo da sfruttare a pieno la possibilità di detrazione previo accordo tra le parti che consiglierei di formulare mediante scrittura privata (bastano semplici frasi inserendo data certa all’accordo, non c’è bisogno di un avvocato).

La detrazione del costo sostenuto nell’anno di imposta spetterebbe al genitore al quale è intestato il documento del costo detraibile o deducibile e se si volesse dividere si dovrebbe in teoria annotare la percentuale di ripartizione del costo sulla ricevuta, scontrino o fattura che sia.

Naturalmente se uno dei coniugi è a carico dell’altro il genitore che ha a carico l’altro ha diritto a detrarsi o dedursi l’intera spesa.

In caso di separazione legale ed effettiva o di annullamento, scioglimento o cessazione degli effetti civili del matrimonio la detrazione spetta, in mancanza di accordo tra le parti, la detrazione per i figli a carico spetta al genitore affidatario salvo sempre il discorso dell’accordo preventivo dei genitori che può modificare tale percentuale.

Se avete figli o familiari disabili potete consultare la Guida sintetica e gratuita dedicata a Tutte le agevolazioni fiscali per i Disabili.

-> i commenti a questo articolo sono CHIUSI, per domande e/o suggerimenti potete scriverci dalla pagina CHI SIAMO.

![Quali sono i Documenti necessari per la compilazione dell’ISEE? [2024] nuovo isee](https://www.tasse-fisco.com/wp-content/uploads/nuovo-isee-famiglia.jpg)

Salve, per il 2011 ho gia’ presentato la Dichiarazione di detrazione dei miei figli a carico, perche’ non percepivano nessun reddito, pero’ nel mese di Giugno fino a settembre uno di questi ha percepito reddito, mentre l’altro ha trovato un lavoro dipendente nel mese di Ottobre 2011 si parla,devo fare qualche variazione o debbo aspettare il 2012 ? Grazie cordiali saluti

Se ha un datore di lavoro lo può comunicare al suo datore di lavoro che provvederà ad effettuare i conguagli in busta paga, altrimenti può indicarlo al momento della compilazione del 730 laddove provveda in via autonoma alla compilazione. E’ la parte dove devono essere indicati figli e familiari a carico del contribuente.

Salve,

vorrei un informazione. Ho una figlia di 19 anni,che frequenta ancora la scuola superiore,mi hanno detto che non posso più percepire l’assegno familiare,ma le detrazioni si,come posso fare? Devo riempire qualche modulo?

Grazie in anticipo.

Purtroppo no in quanto la norma è finalizzata a permettere una detrazione di imposta per le spese sostenute sui filgli a carico. Non intravedo nelle altre detrazione le spese sostenute perosnalmente per la frequenza a corsi universitari, a meno che non lo si faccia nell’ambito di uuna attività di lavoro autonomo, situazione in cui il costo potrebbe essere dedotto seconod specifiche modalità descritte in un articolo apposito che trovate sul sito.

Mia figlia di 24 anni,convivente, da quest’anno non è più fiscalmente a mio carico in quanto ha percepito un reddito di circa 5000 euro. Nel 2012 potrà fare il 730 per portare in detrazione le tasse universitarie, spese sanitarie ecc.. visto che non potrò più detrarle io?

Grazie

Se la domanda è il tuo attuale marito può mettersi a carico i figli derivanti dal tuo precedente matrimonio ritengo di no.

A carico possono essere inseriti i familiari che devono rientrare nel nucleo familiare ed avere un reddito inferiore alla soglia economica indicata nell’articolo. Stante il rispetto di queste due condizioni puoi inserire il codie fiscale nel quadro relativo ai familiari a carico che trovi nel 730 o nel modello Unico a seconda di quello che compili. Se farai riferimento al tuo datore di lavoro per la compilazione allora potrai comunicarlo a lui per ottenere le detrazioni direttamente in busta paga.

Il mio compagno, padre di mio figlio, è separato legalmente da una unione precedente. Produce un reddito esiguo, posso inserirlo a carico mio?

E’ discriminante che abbia residenza con me?

salve, spiego la mia situazione .io sono divorziata e risposata con un altro uomo . dal 1 matrimonio ho avuto 2 figli . Non lavoro . mi chiedevo se mio attuale marito poteva detrrarre dalle tasse i miei bimbi .ringranzio in anticipo per la risposta

è stato chiarissimo :), la ringrazio buona giornata.

L’ipotesi di persona a carico non è legala alla residenza ma al reddito da questi prodotto nel corso dell’anno di imposta che non dovrà superare i 2.840,51 euro, al lordo degli oneri deducibili.

Il familiare a carico si considera tale anche se non convive con il dichiarante.

Spero di esserle stato utile e ci faccia conoscere sul web :-)

salve volevo sapere se posso mettere mia madre e mio fratello a carico mio nonostante loro non abbiano la mia stessa residenza, premetto che ovviamento loro non producono reddito.

grazie anticipatamente

Di niente :-)

Garzie mille! Mi è stato davvero di aiuto. Buon week end.

Buongiorno Cristina,

dovrebbe solo verificare che sia inserita nel suo stato di famiglia, poi verificare nessun altro ce l’abbia già in carico per il medesimo anno di imposta nella dichiarazione dei redditi (ex marito, zio, fratello o altri familiari). Successivamente la andrà ad inserire nel quadro della dichiarazione 730 o del modello Unico relativo ai familairi a carico. Successivamente potrà considerare le detrazioni spettanti ed indicarle nella sua dichiarazione.

Salve,

avrei bisogno di sapere se ho la possibilità di mettere mia madre a carico! Mia madre è del 1952, disoccupata e senza alcun reddito. Se posso, quali documenti dovrei preparare? come devo muovermi?

Grazie in anticipo per l’aiuto.

Lo scorso anno nel 730 (redditi 2009) avendo 4 figli a carico con mia moglie non a carico ma convivente, ho fruito della “ulteriore detrazione di imposta” al 100%.

La situazione del 2010 è identica ma nel 730 on line (con la mia amministrazione) non mi viene riconosciuta la percentuale del 100% per la “ulteriore detrazione di imposta”. Lo accetta solo con il 50% (previsto in casistiche ritengo non confacenti con la mia).

Puoi darmi un parere?

Salve,

mio figlio ha lavorato nel 2009 per 6 mesi… e nel 2010 per altri 6 mesi con un contratto a tempo determinato… Ora nel 2009 il Caf mi ha riconosciuto la detrazione sulle spese scolastiche e mediche che io ho sostenuto nei mesi in cui era a mio carico…. nel 2010 dice che non è possibile perchè avendo un reddito che supera € 2.800 non posso prenderlo a carico io. Io mi faccio 2 domande:

1) Perchè nel 2009 (pur avendo il reddito maggiore di € 2.800) non ci sono stati problemi e mi sono potuto scaricare le spese da me effettivamente sostenute in quei mesi che non lavorava..

2) Se non è a carico mio neanche per 6 mesi perchè quando compilo i campi dei familiari a carico mi chiedono per quanti mesi??? mi sembra un contrsenso…. Grazie

Salve, io ho un’altro problema….

Ceme lavoratore dipendente subisco le detrazioni in busta paga per mio figlio al 50%. Mia moglie è lavoratrice autonoma (partita iva) come contribuente minimo e quindi non può usufruire delle detrazioni per familiari a carico. Avendo io il reddito più basso rispetto a quello di mia moglie posso, solo in questo caso, inserire mio figlio al 100% per recuperare l’altro 50% di mia moglie che altrimenti sarebbe perso? Grazie

Salve vorrei sapere se posso mettermi a carico fiscalmente mio padre invalido con legge 104 e senza reddito considerando che abbiamo due residenze in città diverse.Io usufruisco dei 3 giorni di congedo sul lavoro per aiutarlo e vorrei in seguito alla vostra risposta acquistare possibilmente un auto con iva agevolata al 4%.Nessuno sa darmi notizie precise spero di riceverle da voi.Grazie anticipatamente

Sono anch’io interessato al quesito di Vittorio: quale delle tre opzioni, per il caso ipotizzato, conviene utilizzare per la detrazione relativa ai figli?

E, inoltre, vorrei sapere se la detrazione spetta anche al figlio trentenne (i famosi bamboccioni) laureato, specializzando e in attesa di occupazione, quindi senza alcun reddito.

Grazie e invio i migliori saluti

ok!! ma io non ho ancora capito, prendiaamo 2 redditi di due coniugi uno 25000 euro e l’altro di 35000 , a chi e’ più conveniente prendere la detrazione?

1° e conveniente 50% e 50?

2° e conveniente il 100% al reddito di 25000?

3° ho e conveniente 100% al reddito di 35000? grazie e scusami cordiali saluti

Grazie Vittorio,

in parte ha ragione nel seno che il suo esempio sulla detrazione è corretto tuttavia il caso a cui rispondevo era quello che contemplava la presenza di due reddito in cui quello di un genitore non aveva capienza sufficiente ad assorbire interamente il 50% della deduzione e a quel punto sarebbe stato conveniente spostarla sul reddito del genitore che aveva il reddito più elevato e quindi in grado di assorbire al 100% la deduzione. Grazie ancora per averci scritto e la invito a continuare a farlo, i vostri contributi servono a tanti lettori che possono trovarsi nella vostra medesima situazione.

Saluti

100% al genitore (con il reddito complessivo più elevato in modo da sfruttare a pieno la possibilità di deduzione per il calcolo visto sopra.

Attenzione!! errore, il reddito complessivo per avere una maggiore deduzione deve essere PIù BASSSO NON PIù ELEVATO.

ESEMPIO:REDDITO COMPLESSIVO 34000> 95000 – 34000= 61000 / 95000= 0,642 x 800= 513

——– —————— 20000> 95000 – 20000= 75000 / 95000= 0,79 X 800= 631

Salve vorrei sapere se posso mettermi a carico fiscalmente mio padre invalido con legge 104 e senza reddito considerando che abbiamo due residenze in città diverse.Io usufruisco dei 3 giorni di congedo sul lavoro per aiutarlo e vorrei in seguito alla vostra risposta acquistare possibilmente un auto con iva agevolata al 4%.Nessuno sa darmi notizie precise spero di riceverle da voi.Grazie anticipatamente

Comments are closed.