Vi invio una sintesi in formato di elenco di tutte le deduzioni e detrazioni fiscali per le tasse Irpef da inserire nella dichiarazione dei redditi 730, Redditi PF o Modello Unico fornendovi guide pratiche gratuite con i relativi articoli di approfondimento dove troverete la spiegazione di come funziona ciascuna agevolazione, i requisiti richiesti, il calcolo del risparmio fiscale, l’indicazione del quadro della dichiarazione da compilare nonché le risposte alle domande e le richieste di chiarimento di voi lettori.

In calce troverete anche l’articolo di approfondimento contenente la tabella con tutti i limiti di spesa stabiliti dal legislatore per ciascuna tipologia di spesa.

Novità 2023: sintesi

La Legge di Bilancio 2022 ha introdotto importanti novità nel metodo di calcolo dell’Irpef rimodulando sia le aliquote Irpef sia gli scaglioni di reddito per il calcolo dell’imposta lorda sia intervenendo sull’articolo 13 del TUIR, recante «Altre detrazioni», rimodulando le detrazioni spettanti per tipologia di reddito.

Le principali novità contenute nel modello 730/2023 sono le seguenti:

- Modifica scaglioni di reddito e delle aliquote: sono state ridotte le aliquote IRPEF da applicare ai redditi da 15.000 euro a 50.000 euro ed è stato ampliato lo scaglione di reddito a cui si applica l’aliquota più alta del 43% (v. Tabella n. 1 in Appendice);

- Rimodulazione delle detrazioni per redditi da lavoro dipendente: è stato innalzato a 15.000 euro il limite reddituale per poter fruire della misura massima della detrazione per redditi da lavoro dipendente pari a 1.880 euro. La detrazione spettante è aumentata di 65 euro se il reddito complessivo è compreso tra 25.001 euro e 35.000 euro (v. Tabella n. 6 in Appendice);

- Rimodulazione delle detrazioni per redditi di pensione: è stato innalzato a 8.500 euro il limite reddituale per poter fruire della misura massima della detrazione per redditi di pensione pari a 1.955 euro. La detrazione spettante è aumentata di 50 euro se il reddito complessivo è compreso tra 25.001 e 29.000 euro (v. Tabella n. 7 in Appendice);

- Rimodulazione delle detrazioni per redditi assimilati e altri redditi: è stato innalzato a 5.500 euro il limite reddituale per poter fruire della misura massima della detrazione per redditi assimilati a quelli da lavoro dipendente e altri redditi pari a 1.265 euro. La detrazione spettante è aumentata di 50 euro se il reddito complessivo è compreso tra 11.001 e 17.000 euro (v. Tabella n. 8 in Appendice);

- Modifica alla disciplina del trattamento integrativo: il trattamento integrativo è riconosciuto anche ai titolari di reddito complessivo compreso tra 15.001 euro e 28.000 euro a condizione che l’ammontare di alcune detrazioni sia di ammontare superiore all’imposta lorda;

- Eliminazione delle barriere architettoniche: dal 1° gennaio 2022, per le spese sostenute per interventi direttamente finalizzati al superamento e all’eliminazione delle barriere architettoniche in edifici già esistenti spetta una detrazione dall’imposta lorda del 75% del limite di spesa calcolato in funzione del tipo di edificio;

- Detrazione per canoni di locazione ai giovani: ai giovani fino a 31 anni non compiuti, con un reddito complessivo non superiore a 15.493,71 euro, è riconosciuta una detrazione pari al 20 per cento del canone di locazione. L’importo della detrazione non può eccedere i 2.000 euro;

- Credito d’imposta social bonus: per le erogazioni liberali agli enti del terzo settore è riconosciuto un credito d’imposta pari al 65 per cento dell’importo delle erogazioni stesse da utilizzare in tre quote annuali di pari importo. L’importo del credito d’imposta non può comunque essere superiore al 15 per cento del reddito complessivo;

- Credito d’imposta per attività fisica adattata: è riconosciuto un credito d’imposta per le spese sostenute per l’attività fisica adattata a coloro che ne fanno richiesta dal 15 febbraio 2023 al 15 marzo 2023 tramite il servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate;

- Credito d’imposta per accumulo energia da fonti rinnovabili: è riconosciuto un credito d’imposta per le spese documentate relative all’installazione di sistemi di accumulo integrati in impianti di produzione elettrica alimentati da fonti rinnovabili, anche se già esistenti e beneficiari degli incentivi per lo scambio sul posto. Il credito è riconosciuto a coloro che ne fanno richiesta dal 1° marzo 2023 al 30 marzo 2023 tramite il servizio web disponibile nell’area riservata del sito internet dell’Agenzia delle entrate;

- Credito d’imposta per le erogazioni liberali a favore delle fondazioni ITS Academy: per le erogazioni liberali in denaro alle ITS Academy è riconosciuto un credito d’imposta pari al 30 per cento dell’importo delle erogazioni stesse. L’importo del credito d’imposta è elevato al 60 per cento se le erogazioni sono effettuate a favore delle fondazioni ITS Academy operanti nelle province in cui il tasso di disoccupazione è superiore a quello medio nazionale. Il credito d’imposta è utilizzabile in tre quote annuali;

- Credito d’imposta per bonifica ambientale: se in possesso dell’attestazione rilasciata dal portale gestito dal Ministero dell’Ambiente e della Sicurezza Energetica (ex Ministero della Transizione ecologica), è possibile fruire del credito d’imposta spettante per le erogazioni liberali finalizzate alla bonifica ambientale di edifici e terreni pubblici;

- Destinazione dell’otto per mille: da quest’anno è possibile destinare una quota pari all’otto per mille dell’Irpef all’Associazione “Chiesa d’Inghilterra”;

- Dematerializzazione delle schede per la scelta della destinazione dell’8, del 5 e del 2 per mille dell’IRPEF: da quest’anno i sostituti d’imposta che prestano assistenza fiscale possono trasmettere direttamente in via telematica le schede relative alle scelte anche senza avvalersi di un intermediario.

Elenco delle detrazioni e deduzioni fiscali per il 730 con i relativi articoli di approfondimento

Faccio una breve intesi iniziale dove distinguiamo quali sono le voci di costo sostenute (criterio di cassa) nell’anno oggetto di dichiarazione tra deduzioni fiscali (elementi da sottrarre dal reddito imponibile ai fini Irpef) e detrazioni di imposta (elementi da sottrarre direttamente dall’imposta). Sotto troverete per ciascun elemento una breve sintesi ed il relativo articolo di approfondimento con la spiegazione delle caratteristiche e delle modalità di indicazione e calcolo.

Anticipo che nel corso degli anni lo Stato sta prevedendo l’inserimenti graduale di voci direttamente nel 730 per cui è importante sapere che non tutte le detrazioni saranno inserite automaticamente e le vederete quando vi scaricherete il vostro 730 pre compilato dalla vostra area riservata. E’ sempre cosa buona e giusta quindi effettuare un controllo dei valori proposti per vedere se accettarli o modificarli, eliminando voci o integrandole.

I titoli che trovate sono linkabili agli articoli di approfondimento per cui basta andarci sopra, cliccare e vi si aprirà l’articolo correlato.

Ogni anno solitamente inserisco in questo articolo anche un link per consultare le singole novità introdotte per ciascuna anno di imposta. Nel seguito trovate infatti:

Sintesi Novità Dichiarazione dei Redditi

Elenco deduzioni e detrazioni Fiscali IRPEF

Le deduzioni incidono sul reddito imponibile, riducendone l’ammontare, non sull’imposta da versare, come avviene per le detrazioni; questo significa che l’effettivo risparmio non sarà pari al valore della deduzione ma al valore moltiplicato per l’aliquota media risultante dal rapporto tra quanto voi dichiarato per il reddito imponibile e quanto pagate effettivamente. Complessivamente nel corso dell’anno a titolo di imposta per quello specifico reddito. Per il calcolo dell’aliquota media vi rimando all’articolo dedicato al calcolo dell’IRPEF con il file in xls gratuito che potrete scaricare per esercitarvi e che può sempre esservi utile se volete capire quanto state pagando. Questo ve lo dico per comprendere anche meglio quando sui giornali leggo sparate su % di tassazione mai viste;

Prima riepilogo le principali in sintesi e poi ne parliamo più nello specifico:

- Spese mediche per l’assistenza ai disabili

- Assegni periodici corrisposti al coniuge o ad altri soggetti

- Contributi previdenziali e assistenziali versati per voi e per badanti, colf, donne di servizio, baby sitter e assimilate limitatamente alla parte effettivamente rimasta a vostro carico

- Contributi versati ai fondi di previdenza complementare

- Contributi o erogazioni liberali erogati a ONG, ONLUS, associazioni senza scopo di lucro, enti di ricerca, scuole ed università con finalità scientifica o religiosa

- Spese per l’adozione internazionale di bambini

- etc etc

Elenco Detrazioni Fiscali Irpef

Poi possiamo contare anche sulle detrazioni di imposta che sono le seguenti:

- Interessi sul mutuo abitazione principale o mutui agrari

- Spese per l’intermediazione immobiliare o provvigioni

- Canoni di locazione dell’abitazione principale

- Ristrutturazioni edilizie ed il risparmio energetico o misure antisismiche

- Acquisto e Istallazione Impianti di sicurezza

- Spese per figli o coniuge a carico

- Redditi di pensione, lavoro dipendente o di lavoro autonomo

- In presenza di famiglie numerose

- Spese per premi assicurativi su alcune tipologie di assicurazioni

- Per spese mediche e sanitarie comprese quelle per portato di handicap e disabili e anche quelle veterinarie

- Spese scolastiche

- Spese per attività sportive dei figli

- Erogazioni liberali

- Spese per studenti fuori sede

- Spese per badanti

- Spese funebri

- Spese per il trasporto pubblico (dal 2018)

- Spese per Acquisto strumento Musicale (dal 2017)

- Spese Assicurazioni relative alla copertura per rischi derivanti da calamità naturali su immobili di tipo abitativo

- Detrazione per la frequentazione di scuole di musica

Prima di tutto le parole evidenziate vi rimanderanno ai relativi articoli di approfondimento

Spese di istruzione da scaricare nel 730 o Unico

Per la frequenza di corsi di istruzione secondaria ed universitaria, perfezionamento e/o specializzazione universitaria sia presso privati che pubblici, da parte di familiari a carico, relativamente alle tasse ed ai contributi degli istituti statali italiani (compreso anche soggiorni all’estero e master) da indicare nel rigo RE13 o anche spese sostenute per il pagamento di rette per asili nido, pubblici e privati, con un limite massimo di 632 euro per ogni figlio Vi consigliamo anche di verificare i nuovi aggiornamenti e gli approfondimenti dove trovate l’elenco delle spese da portarsi in detrazione nel modello 730 al seguente link. La modalità di quantificazione della detrazione dal 2016 è variata per cui a maggior ragione vi consiglio di leggere la guida gratuita in quanto a seconda della tipologia di facoltà e ubicazione è prevista un limite di detrazione massimo annuale variabile.

Interessi passivi su mutui (non tutti e non in egual misura)

Gli interessi passivi pagati nel corso dell’anno fiscale sull’abitazione principale a nel rispetto di altri requisiti che trovate nella guida gratuita di approfondimento sono detraibili ai fini Irpef con un massimo di 4.000 euro per coniugi e non. Nel rispetto di altre condizioni sono detraibili anche quelli per abitazioni diverse da quella principale purchè accessi prima del 1997 nei limiti di 2.065,83 euro e da portare in detrazione nella misura del 19% secondo le modalità definite nell’articolo di approfondimento.

Deduzione dei contributi previdenziali ed assistenziali per il riscatto degli anni di laurea

Interessi passivi ed oneri accessori per mutui agrari e prestiti agrari limitatamente al reddito dichiarato per quei terreni da indicare nel rigo RE 14 da portare in detrazione per il 19%.

Detrazione spese provvigioni delle agenzie immobiliari

Validi anche per i costi di intermediazione immobiliare. Trattasi di compensi corrisposti mediatori immobiliari da portare in detrazione per il 19% che, come sostenuto nella circolare n.20 del 2011, potranno essere dedotte pro quota tra coloro che hanno sostenuto la spesa e sempre nel limite di 1.000 euro complessivi avendo cura di integrare la fattura con i nomi del coniuge per esempio nel caso in cui la spesa sia stata sostenuta da entrambi.

Spese veterinarie per la cura di animali domestici

Anche questi detraibili nella misura del 19 per cento con dei limiti e la solita franchigia valida anche per le spese mediche pari a 129,11 euro. Spese veterinarie ma anche quelle per l’acquisto di cani per l’accompagnamento per i soggetti non vedenti (uno per singolo non vedente) ed una volta ogni 4 anni da portare in detrazione per il 19%;

Spese funebri da portare in detrazione per il 19%

Leggi l’articolo dedicato all’approfondimento delle detrazioni fiscali per le spese funebri. Vi anticipo che, nel rispetto di alcune condizioni potrete anche fruire della detrazione per eventuali spese pagate per la eventuali spese per il funerale dei vostri familiari considerati a carico fiscalmente.

Detrazione spese mediche 2020

Qui si apre un mondo di detrazione non a casa visto il particolare interesse collettivo. In estrema sintesi e per dare qualche riferimento in più è bene distinguere macro categorie di detrazioni fiscali:

- Detrazioni spese mediche (medicinali o cure o interventi)

- Detrazioni spese mediche oggetto di indennizzo parziale o totale da parte di assicurazioni

- Detrazioni per dispositivi medici e apparecchiature

- Detrazioni per spese mediche per disabili

- Detrazioni per spese mediche particolari

Spese sanitarie solo in alcuni casi e sopra la franchigia delle vecchie 250 mila lire (ossia le attuali 129,11 euro) da portare in detrazione per il 19% e oneri per spese mediche per familiari a carico (con dei limiti) deducibili dal reddito imponibile Irpef; articolo 2 sulla detrazione fiscale spese mediche, medicinali, interventi e Spese mediche per soggetti portatori di handicap (cfr L.104 del 1992) deducibili dal reddito imponibile ai fini Irpef; l’importo massimo è di 6.197,48 euro.

Detrazione costi per palestre, ginnastica posturale, yoga e simili ma solo in alcuni casi (leggere l’articolo); la detrazione per i giovani purtroppo non è stata più prorogata.

La tipologia delle spese mediche e le modalità con cui portarle in detrazione dall’Irpef è piuttosto articolato per cui vi consiglio vivamente di leggere gli articoli di approfondimento a seconda delle aree tematiche div sto interesse.

Per l’approfondimento delle detrazioni sulle spese sanitarie di qualsiasi natura vi consiglio di sfruttare il motore di ricerca interna al sito a seconda della tipologia che vi interessa (spese mediche, dispositivi, familiari, disabili, assistenza, etc).

Vi sono tuttavia anche dei limiti nel sostenimento della spesa per sè e per i propri familiari al di sopra del quale la detrazione no è più ammessa. Qualora vi siate trovate a sostenerne tante quest’anno potete consultare l’articolo dedicato ai limiti di detrazione per le spese sanitarie.

Detrazione Premi di assicurazioni

Anche questa tipologia ha subito una serie di modifiche nel corso del anni non solo nella tipologia di assicurazioni eligible per la detrazione ma anche come importo massimo ammesso al benefici fiscale. Vi anticipo che che sono detraibili anche quelle per i familiari fiscalmente a carico. Non solo ma nel tempo sono state aggiunte categorie di spese detraibili.

Detrazione assegni periodici per il coniuge

Purché disposti dal giudice escludendo quelli di mantenimento per i figli a carico. Anche le spese per le adozioni internazionali deducibili dal reddito imponibile Irpef;

Contributi previdenziali e assistenziali obbligatori (deducibili e non detraibili)

Valida anche per quelli facoltativi deducibili dal reddito imponibile ai fini Irpef;

Oneri per i beni soggetti a regime vincolistico deducibili ai fini Irpef;

Erogazioni liberali ma solo limitatamente ad alcuni enti/ONLUS, istituti scolastici, partiti politici (e che prevedono discipline specifiche per diverse tipologie di ente o associazione) come per esempio le fondazioni riconosciute o le associazioni riconosciute, le università o enti di ricerca o anche erogazioni liberali dirette all’Unione Cristiana Evangelica oppure quelle alla Comunità Ebraica, alle associazioni di promozione sociale (conosciute meglio come APS) deducibili ai fini Irpef; qui nel seguito

Guida su come portare in detrazione le erogazioni liberali a terzi e a partiti politici

Detrazione per spese per l’attività sportiva e dilettantistica (abrogata dal 2009)

Per dei figli nei limiti di 210 euro e limitatamente al 50% per ciascun genitore sostenute per l’iscrizione annuale di ragazzi di età compresa tra i 5 e i 18 anni per l’abbonamento ad associazioni sportive, palestre, piscine e altre strutture e impianti sportivi destinati alla pratica sportiva dilettantistica detraibili al 19% (articolo 15, comma 1, lettera i-quinquies, del Tuir) anche se purtroppo bisogna dire che questo intervento non è stato più prorogato dal 2009.

Canoni di locazione per gli studenti fuori sede

Da portare in detrazione per il 19%: spese affitto degli studenti universitari fuori sede o dai genitori che li hanno a carico relativamente ad abitazione situate e non meno di 100 km dalla residenza e nel limite di 2.633 euro per studente tanto per i contratti di affitto o locazione quanto quelli di ospitalità, nonché agli atti di assegnazione in godimento o locazione, stipulati con enti per il diritto allo studio, università, collegi universitari legalmente riconosciuti, enti senza fine di lucro e cooperative anche per i familiari a carico e da indicare nel rigo E18 del 730 da portare in detrazione per il 19%. La Legge di Bilancio 2018 ha modificato questa detrazione infatti per il 2017 e il 2018 il requisito della distanza si intende rispettato anche all’interno della stessa provincia ed è ridotto a 50 km per gli studenti residenti in zone montane o disagiate.

Detrazione dello stipendio mensile Assistente Domiciliare

Attenzione: non esiste solo la detrazione fiscale dalle tasse (ops, imposte IRPEF) per il pagamento dei contributi previdenziali. Anche il costo stesso dello stipendio mensile o della fattura che pagate a cooperative o case di riposo possono essere portate in detrazione sia per colui che sostiene al spesa sia per chi la sostiene per conto di un familiare. Vi sono però dei requisiti da rispettare e vediamo quali:

Detrazione Colf, Badanti, Assistente Domiciliare: quanto vale e file di calcolo

Contributi previdenziali per le colf e badanti

Detrazione della rendita catastale dell’abitazione principale

Spese per cani da guida per soggetti non vedenti da indicare nel rigo E5 da portare in detrazione per il 19% e nei limiti di un solo cane ma anche le spese per il veterinario anche per cani non destinati ai non vedenti purchè in regole con le disposizioni (ex chip) semprechè l’importo sia di valore superiore ai 129, 11 euro (facendo il cumulo anche con i redditi percepiti per la propria persona) e per un importo massimo annuo di 387,34 euro;

Altri oneri individuati annualmente da specifiche e temporanee disposizioni quali appunto il decreto incentivi per l’acquisto di beni mobili (come lavastoviglie, cucina da libera installazione, cappe, forni elettrici, scaldacqua a pompe di calore,stufe), Acquisto di nuovi immobili ad alta efficienza energetica (Classe A e B), Internet veloce per i giovani, Rimorchi e semirimorchi, Macchine per uso agricolo e industriale macchine agricole, movimento terra, Inverter, motori ad alta efficienza, batterie (da verificare sempre che le norme agevolative siano in vigore nell’anno oggetto di compilazione in quanto la norma di riferimento resta sempre il testo unico delle imposte sui redditi e le norme agevolative che entrano in vigore successivamente e possono essere soggette a scadenza).

Detrazioni Fiscali per ristrutturazioni e risparmio energetico

Questa categoria di detrazioni fiscali IRPEF è stata modificata ed ampliata in più occasioni diverse volte nel corso di questi anni e lo sarà ancora c’è da scommetterci per via del forte impatto che ha a livello politico e sul gettito erariale. Vale la pena indicarvi dapprima l’elenco degli interventi e dei lavori che danno diritto ad una forma di detrazione che trovate riepilogati nell’articolo seguente:

Elenco Detrazioni Fiscali per il Risparmio Energetico

Interventi di recupero del patrimonio edilizio per il 36% e per il risparmio energetico per il 55% e che sono passati rispettivamente al 50% e al 65% per poi tornare al 50% salvo ulteriori proroghe e con alcune modifiche che trovate riepilogate qui sotto:

Detrazione IRPEF Risparmio Energetico e Bonus Verde

Detrazione Fiscale per Installazione Infissi, caldaie impianti climatizzazione

Detrazione Fiscale Infissi e Caldaie e Biomasse e Impianti di Climatizzazione

Contributo al SSN agli autotrasportatori, che ognuno paga con l’assicurazione del proprio veicolo ma limitatamente ad alcuni casi (abrogata dal 2012).

Sconti sotto forma di detrazioni dalle spese per l’abbonamento al trasporto pubblico come ATAC, Metro e simili da portare in detrazione per il 19% nel limite di 250 euro annue (da verificare annualmente in quanto non è stato più prorogato dal 2009). Costi sostenuti per la frequenza dei propri figli di palestre, o altre strutture destinata all’esercizio dell’attività sportiva a patto che il fruitore sia un ragazzo di età compresa tra i 5 anni ed i 18 anni e nel limite di 210 euro annuo per ogni figlio;

Sconti sotto forma di detrazioni fiscali per le spese sostenute per il riscatto del corso di laurea previsto anche per i familiari a carico da portare in detrazione per il 19% il cui articolo di approfondimento è riportato sopra. Per tutti i docenti delle scuole di ogni ordine e grado, compresi quelli non di ruolo (purché con incarico annuale), una detrazione delle spese documentate sostenute per l’auto aggiornamento e per la formazione nella misura sempre del 19% per un ammontare massimo di 500 euro;

Interessi passivi relativi a contratti mutuo per l’acquisto dell’unità immobiliare

Parliamo di interessi pagati per il mutuo sull’abitazione principale propria o dei familiari, il limite massimo degli interessi passivi, oneri accessori e quote di rivalutazione, fino ad un massimo di 4.000 euro da portare in detrazione per il 19%. Spese per l’acquisto di autoveicoli e motoveicoli per soggetti portatori di Handicap o anche spese di adattamento di veicoli normali per un solo mezzo e nei limiti di € 18.075,99;

Detrazione sui canoni di locazione

Esistono anche una serie di agevolazione riguardanti la detassazione per i proventi percepiti dal soggetto che affitta l’abitazione e anche una regime di detrazione fiscale per quelli che sostengono costi per l’affitto di casa sui canoni pagati al proprietario. La Legge di bilancio 2018 ha modificato i termini di detrazione fiscale per questa tipologia di agevolazione per cui consigliamo di leggere l’articolo di approfondimento per verificare le novità.

Detrazione fiscale abbonamento trasporto pubblico

La Legge di bilancio 2018 ha introdotto l’agevolazione fiscale per i costi sostenuti (anche per i familiari a carico per cui anche per i figli indipendentemente che vadano o meno all’università) per abbonamenti per il trasporto pubblico.

Detrazione Fiscale Abbonamento Autobus, Metro e Treni

Agevolazioni per i disabili

Ne trovate molte riepilogate nell’articolo dedicato proprio alle agevolazioni fiscali per i disabili

I costi per gli addetti all’assistenza della propria persona o di familiari non autosufficienti semprechè il reddito del soggetto che li versa sia inferiore abbia un reddito imponibile inferiore ai 40 mila euro e nei limiti comunque di un importo pari a 2.100 euro. Le parole evidenziate sono articoli correlati per ulteriori approfondimenti spero ve ne siate accorti e che apprezziate :-)

Il presente elenco non ha finalità esaustiva e si consiglia sempre di verificare la detrazione con la documentazione normativa ufficiale contenuta nel testo unico delle imposte sui redditi e nelle normative di collegamento.

Nel seguito vi fornisco una piccola guida pratica sintetica per comprendere come funziona e come si fa a scaricare la dichiarazione dei redditi pre compilata dalla vostra area riservata.

Altre detrazioni specifiche e casi particolari

Detrazione Fiscali per Occhiali da vista e lenti a contatto

Detrazione Fiscale Spese per visite mediche veterinarie

Parcella Dentista per cure odontoiatriche, ortodontia e cure dentarie

Vi segnalo la nuova guida gratuita alla detrazione fiscale delle spese dentistiche, cure odontoiatriche, dentarie dove trovate tutte le voci di spesa che vi consentono di beneficiare del risparmio Irpef nella dichiarazione dei redditi perchè non tutte a mio avviso ne danno diritto. Nell’articolo trovate budini esempi pratici e chiarimenti a casi particolari.

Detrazione Assicurazione Casa da Rischi calamità naturali

Detrazione Fiscale Polizza Casa, Rischi di Calamità naturali

Dal pomeriggio di lunedì 15 aprile 2019 è online la dichiarazione dei redditi precompilata. Il 730 potrà poi essere accettato/integrato e inviato direttamente via web a partire dal 2 maggio e fino al 23 luglio. Oltre ai dati già a disposizione, l’Agenzia delle Entrate ha già inserito nei modelli quelli inviati dagli enti esterni (come studi medici, farmacie, banche, assicurazioni, università, ecc.) e dai datori di lavoro tramite le certificazioni uniche. Quest’anno la dichiarazione è ancora più completa: alle informazioni presenti gli scorsi anni, infatti, si aggiungono le spese su parti comuni condominiali che danno diritto al bonus verde e le somme versate dal 1° gennaio 2018 per assicurazioni contro le calamità, stipulate per immobili a uso abitativo. Complessivamente, il paniere dei dati pre-compilati raggiunge quota 960 milioni e supera del +3,8% il totale dei dati caricati nel 2018, mentre la funzionalità di compilazione assistita, disponibile dal prossimo 10 maggio, si estende a tutto il quadro E.

Detrazione costi per scuole e corsi di Musica

La Legge di bilancio 2020 ha introdotto un nuovo beneficio fiscale che consiste nella detrazione dei costi sostenuti per iscrizione ai corsi di musica. Nel seguito la guida gratuita per l’approfondimento

Detrazione per corsi di Musica

Bonus Monopattini 2021: come funziona

Articoli correlati di approfondimento gratuito

Detrazione Spese per Dentista e per cure ortodontiche e odontoiatriche

Dichiarazione dei Redditi: chi non deve presentarla

Dichiarazione dei redditi 730: Scadenze, Compilazione e Versamenti

Dichiarazione modello Unico e Redditi PF: come funziona

Dichiarazione dei redditi 730: Quali Quadri Compilare

Vi ricordo che è possibile sfruttare l’agevolazione prevista per la detrazione IRPEF sulle spese mediche solo per le spese sanitarie effettivamente rimaste a carico del contribuente a livello di spesa per sè o per i suoi familiari. Utile quindi fornire un approfondimento gratuito con esempi rispetto al significato di Spese mediche rimaste a carico del contribuente (approfondimento gratuito con esempio).

Come effettuare il pagamento: Novità

L’art. 1, commi 679 e 680, della legge di Bilancio 2020 ha previsto che dal primo Gennaio 20202 tutte le detrazioni da riportare nel 730 siano supportate da un pagamento effettuato con strumenti tracciabili.

Questo significa che alla cassa il pagamento dovrà essere effettuato con Bancomat, Carta di Credito, Bonifico bancario. Per strumenti di pagamento tracciabili si intendono quelli definiti dall’art. 23, D.Lgs. n. 241/1997.

La novità non si estende tuttavia all’acquisto di medicinali e di dispositivi medici e alle prestazioni sanitarie erogate da strutture pubbliche o da strutture private accreditate al Servizio sanitario nazionale.

Novità detrazioni per il 730 2021: cosa cambia

Nel seguito vi segnalo il nuovo articolo dedicato alle nuove detrazioni previste per il 730 2021: a titolo di esempio vi segnalo il bonus 110%, bonus facciate, il bonus monopattini, le detrazioni fiscali per i lavoratori dipendenti etc. Novità 730 2021

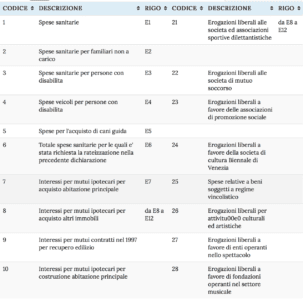

Tabella Detrazioni Fiscali con codici

| CODICE | DESCRIZIONE | RIGO | CODICE | DESCRIZIONE | RIGO |

| 1 | Spese sanitarie | E1 | 22 | Contributi associativi alle società di mutuo soccorso | da E8 a E10 |

| 2 | Spese sanitarie per familiari non a carico affetti da patologie esenti | E2 | 24 | Erogazioni liberali a favore della società di cultura Biennale di Venezia | ” |

| 3 | Spese sanitarie per persone con disabilità | E3 | 25 | Spese relative a beni soggetti a regime vincolistico | ” |

| 4 | Spese veicoli per persone con disabilità | E4 | 26 | Erogazioni liberali per attività culturali ed artistiche | ” |

| 5 | Spese per l’acquisto di cani guida | E5 | 27 | Erogazioni liberali a favore di enti operanti nello spettacolo | ” |

| 6 | Totale spese sanitarie per le quali è stata richiesta la rateizzazione nella precedente dichiarazione | E6 | 28 | Erogazioni liberali a favore di fondazioni operanti nel settore musicale | ” |

| 7 | Interessi per mutui ipotecari per acquisto abitazione principale | E7 | 29 | Spese veterinarie | ” |

| 8 | Interessi per mutui ipotecari per acquisto altri immobili | da E8 a E10 | 30 | Spese sostenute per servizi di interpretariato dai soggetti riconosciuti sordi | ” |

| 9 | Interessi per mutui contratti nel 1997 per recupero edilizio | ” | 31 | Erogazioni liberali a favore degli istituti scolastici di ogni ordine e grado | ” |

| 10 | Interessi per mutui ipotecari per costruzione abitazione principale | ” | 32 | Spese relative ai contributi versati per il riscatto degli anni di laurea dei familiari a carico | ” |

| 11 | Interessi per prestiti o mutui agrari | ” | 33 | Spese per asili nido | ” |

| 12 | Spese per istruzione diverse da quelle universitarie | ” | 35 | Erogazioni liberali al fondo per l’ammortamento di titoli di Stato | ” |

| 13 | Spese per istruzione universitaria | ” | 36 | Premi per assicurazioni sulla vita e contro gli infortuni | ” |

| 14 | Spese funebri | ” | 38 | Premi per assicurazioni per tutela delle persone con disabilità grave | ” |

| 15 | Spese per addetti all’assistenza personale | ” | 39 | Premi per assicurazioni per rischio di non autosufficienza | ” |

| 16 | Spese per attività sportive per ragazzi

(palestre, piscine e altre strutture sportive) | ” | 40 | Spese sostenute per l’acquisto di abbonamenti ai servizi di trasporto pubblico locale, regionale e interregionale | ” |

| 17 | Spese per intermediazione immobiliare | ” | 43 | Premi per assicurazioni per il rischio di eventi calamitosi | ” |

| 18 | Spese per canoni di locazione sostenute da studenti universitari fuori sede | ” | 44 | Spese per minori o maggiorenni con DSA | ” |

| 20 | Erogazioni liberali a favore delle popolazioni colpite da calamità pubbliche o eventi straordinari | ” | 99 | Altre spese detraibili | ” |

| 21 | Erogazioni liberali alle società ed associazioni sportive dilettantistiche | ” |

Nuovi Articoli

Tutte le detrazioni, deduzioni esclusioni dalla tassazione e redditi esenti per la famiglia

Guida alla Dichiarazione dei Redditi Precompilata 730 e certificazione Unica

Tabella Limiti Detrazioni Spesa ai Fini IRPEF

Indicazione nella dichiarazione dei redditi delle spese detraibili o deducibili

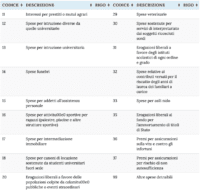

Tabelle con i codici da inserire nel quadro E o RE del 730 per contraddistinguere le diverse detrazioni

| CODICE | DESCRIZIONE | RIGO | CODICE | DESCRIZIONE | RIGO |

|---|---|---|---|---|---|

| 1 | Spese sanitarie | E1 | 21 | Erogazioni liberali alle societa ed associazioni sportive dilettantistiche | da E8 a E12 |

| 2 | Spese sanitarie per familiari non a carico | E2 | |||

| 3 | Spese sanitarie per persone con disabilita | E3 | 22 | Erogazioni liberali alle societa di mutuo soccorso | |

| 4 | Spese veicoli per persone con disabilita | E4 | 23 | Erogazioni liberali a favore delle associazioni di promozione sociale | |

| 5 | Spese per l'acquisto di cani guida | E5 | |||

| 6 | Totale spese sanitarie per le quali e' stata richiesta la rateizzazione nella precedente dichiarazione | E6 | 24 | Erogazioni liberali a favore della societa di cultura Biennale di Venezia | |

| 7 | Interessi per mutui ipotecari per acquisto abitazione principale | E7 | 25 | Spese relative a beni soggetti a regime vincolistico | |

| 8 | Interessi per mutui ipotecari per acquisto altri immobili | da E8 a E12 | 26 | Erogazioni liberali per attivitu00e0 culturali ed artistiche | |

| 9 | Interessi per mutui contratti nel 1997 per recupero edilizio | 27 | Erogazioni liberali a favore di enti operanti nello spettacolo | ||

| 10 | Interessi per mutui ipotecari per costruzione abitazione principale | 28 | Erogazioni liberali a favore di fondazioni operanti nel settore musicale | ||

| 11 | Interessi per prestiti o mutui agrari | 29 | Spese veterinarie | ||

| 12 | Spese per istruzione diverse da quelle universitarie | 30 | Spese sostenute per servizi di interpretariato dai soggetti ricosciuti sordi | ||

| 13 | Spese per istruzione universitaria | 31 | Erogazioni liberali a favore degli istituti scolastici di ogni ordine e grado | ||

| 14 | Spese funebri | 32 | Spese relative ai contributi versati per il riscatto degli anni di laurea dei familiari a carico | ||

| 15 | Spese per addetti all'assistenza personale | 33 | Spese per asili nido | ||

| 16 | Spese per attivitu00e0 sportive per ragazzi (palestre, piscine e altre strutture sportive) | 35 | Erogazioni liberali al fondo per l'ammortamento di titoli di Stato | ||

| 17 | Spese per intermediazione immobiliare | 36 | Premi per assicurazioni sulla vita e contro gli infortuni | ||

| 18 | Spese per canoni di locazione sostenute da studenti universitari fuori sede | 37 | Premi per assicurazioni per rischio di non autosufficienza | ||

| 20 | Erogazioni liberali a favore delle popolazioni colpite da calamitu00e0 pubbliche o eventi straordinari | 99 | Altre spese detraibili |

Accettazione o Rifiuto della dichiarazione dei redditi precompilata

Se poi avete effettuato l’analisi della dichiarazione dei redditi e volete procedere semplicemente con l’accettazione di quanto vi viene presentato allora potete leggere l’articolo dedicato ai vantaggi e svantaggi dell’accettazione della dichiarazione dei redditi precompilata.

-> i commenti a questo articolo sono CHIUSI, per domande e/o suggerimenti potete scrivere a info@tasse-fisco.com

![Quali sono i Documenti necessari per la compilazione dell’ISEE? [2024] nuovo isee](https://www.tasse-fisco.com/wp-content/uploads/nuovo-isee-famiglia.jpg)

Sa che non sono proprio sicuro di potermi detrarre questa spesa, però se dovessi farlo la inserirei nei premi per le assicurazioni.

pago una quota annua per aderire ad un FONDO INTEGRATIVO DI ASSISTENZA, in pratica ho un rimborso in percentuale per le spese sanitarie sostenute (visite, interventi, medicinali ecc).

Mi è stato detto che la quota è deducibile nel 730.

Dove devo inserire tale quota? potrei avere il riferimento del 730 (rigo/numero)?

Grazie

Si informi in un istitito analogo presente sul territorio nazionale.

Mio figlio frequenta una scuola alberghiera in Austria,nel 2012 ho versato circa 700 € per la retta e 1300 € per l’ abbigliamento “scolastico”, la cifra che posso detrarre è di 632 € massimo giusto? Sulle istruzioni di compilazione del mod.730 c’è scritto che è possibile detrarre una cifra “in misura non superiore a quella stabilita per le tasse e i contributi degli istituti Italiani”, dove trovo questo valore, oppure sono sempre 632 €? Grazie

No solo acquisto prima casa

Salve, quando si parla di Spese provvigioni agenzie immobiliari vale anche per le intermediazioni su contratti di affitto?

E a tal proposito, si può detrarre qualcosa sui canoni di affitto pagati o vale solo per gli studenti?

Grazie

No quella detrazione spetta per i titolari di partita IVA

un disoccupato che ha frequentato e terminato un corso a pagamento di formazione professionale della regione può chiederne la detrazione? grazie.

No

Posso detrarre la televisione nuova dal modello 730?

no, se non un costo strumentale alla sua attività (ma dubito)

salve, posso scaricare il canone rai? grazie…

Dovrebbe verificare se rientra nelle previsioni dell’articolo 10 del Tuir che le riporto qui di sotto: l-ter) le erogazioni liberali in denaro per il pagamento degli

oneri difensivi dei soggetti ammessi al patrocinio a spese dello

Stato, anche quando siano eseguite da persone fisiche.

l-quater) le erogazioni liberali in denaro effettuate a favore di

universita’, fondazioni universitarie di cui all’articolo 59, comma

3, della legge 23 dicembre 2000, n. 388, ((del Fondo per il merito

degli studenti universitari)) e di istituzioni universitarie

pubbliche, degli enti di ricerca pubblici, ovvero degli enti di

ricerca vigilati dal Ministero dell’istruzione, dell’universita’ e

della ricerca, ivi compresi l’Istituto superiore di sanita’ e

l’Istituto superiore per la prevenzione e la sicurezza del lavoro,

nonche’ degli enti parco regionali e nazionali.

2. Le spese di cui alla lettera b) del comma 1 sono deducibili

anche se sono state sostenute per le persone indicate nell’articolo

433 del codice civile. Tale disposizione si applica altresi’ per gli

oneri di cui alla lettera e) del comma 1 relativamente alle persone

indicate nel medesimo articolo 433 del codice civile se fiscalmente a

carico. Sono altresi’ deducibili, fino all’importo di lire 3.000.000,

i medesimi oneri versati per gli addetti ai servizi domestici e

all’assistenza personale o familiare. PERIODO ABROGATO DAL D.LGS. 5

DICEMBRE 2005, N.252. (104)

o in quelle contenute nell’articolo 15

h) le erogazioni liberali in denaro a favore dello Stato, delle

regioni, degli enti locali territoriali, di enti o istituzioni

pubbliche, di comitati organizzatori appositamente istituiti con

decreto del Ministro per i beni culturali e ambientali, di fondazioni

e associazioni legalmente riconosciute senza scopo di lucro, che

svolgono o promuovono attivita’ di studio, di ricerca e di

documentazione di rilevante valore culturale e artistico o che

organizzano e realizzano attivita’ culturali, effettuate in base ad

apposita convenzione, per l’acquisto, la manutenzione, la protezione

o il restauro delle cose indicate nell’articolo 1 della legge 1

giugno 1939, n. 1089, e nel decreto del Presidente della Repubblica

30 settembre 1963, n. 1409, ivi comprese le erogazioni effettuate per

l’organizzazione in Italia e all’estero di mostre e di esposizioni di

rilevante interesse scientifico-culturale delle cose anzidette, e per

gli studi e le ricerche eventualmente a tal fine necessari, nonche’

per ogni altra manifestazione di rilevante interesse scientifico-

culturale anche ai fini didattico-promozionali, ivi compresi gli

studi, le ricerche, la documentazione e la catalogazione, e le

pubblicazioni relative ai beni culturali. Le iniziative culturali

devono essere autorizzate, previo parere del competente comitato di

settore del Consiglio nazionale per i beni culturali e ambientali,

dal Ministero per i beni culturali e ambientali, che deve approvare

la previsione di spesa ed il conto consuntivo. Il Ministero per i

beni culturali e ambientali stabilisce i tempi necessari affinche’ le

erogazioni liberali fatte a favore delle associazioni legalmente

riconosciute, delle istituzioni e delle fondazioni siano utilizzate

per gli scopi indicati nella presente lettera e controlla l’impiego

delle erogazioni stesse. Detti termini possono, per causa non

imputabile al donatario, essere prorogati una sola volta. Le

erogazioni liberali non integralmente utilizzate nei termini

assegnati affluiscono all’entrata del bilancio dello Stato, o delle

regioni e degli enti locali territoriali, nel caso di attivita’ o

manifestazioni in cui essi siano direttamente coinvolti, e sono

destinate ad un fondo da utilizzare per le attivita’ culturali

previste per l’anno successivo. Il Ministero per i beni culturali e

ambientali comunica, entro il 31 marzo di ciascun anno, al centro

informativo del Dipartimento delle entrate del Ministero delle

finanze l’elenco nominativo dei soggetti erogatori, nonche’

l’ammontare delle erogazioni effettuate entro il 31 dicembre

dell’anno precedente;

h-bis) il costo specifico o, in mancanza, il valore normale dei

beni ceduti gratuitamente, in base ad apposita convenzione, ai

soggetti e per le attivita’ di cui alla lettera h);

i) le erogazioni liberali in denaro, per importo non superiore al

2 per cento del reddito complessivo dichiarato, a favore di enti o

istituzioni pubbliche, fondazioni e associazioni legalmente

riconosciute che senza scopo di lucro svolgono esclusivamente

attivita’ nello spettacolo, effettuate per la realizzazione di nuove

strutture, per il restauro ed il potenziamento delle strutture

esistenti, nonche’ per la produzione nei vari settori dello

spettacolo. Le erogazioni non utilizzate per tali finalita’ dal

percipiente entro il termine di due anni dalla data del ricevimento

affluiscono, nella loro totalita’, all’entrata dello Stato.

i-bis) i contributi associativi, per importo non superiore a 2

milioni e 500 mila lire, versati dai soci alle societa’ di mutuo

soccorso che operano esclusivamente nei settori di cui all’articolo 1

della legge 15 aprile 1886, n. 3818, al fine di assicurare ai soci un

sussidio nei casi di malattia, di impotenza al lavoro o di vecchiaia,

ovvero, in caso di decesso, un aiuto alle loro famiglie. La

detrazione e’ consentita a condizione che il versamento di tali

contributi sia eseguito tramite banca o ufficio postale ovvero

mediante gli altri sistemi di pagamento previsti dall’articolo 23 del

decreto legislativo 9 luglio 1997, n. 241, e secondo ulteriori

modalita’ idonee a consentire all’Amministrazione finanziaria lo

svolgimento di efficaci controlli, che possono essere stabilite con

decreto del Ministro delle finanze da emanarsi ai sensi dell’articolo

17, comma 3, della legge 23 agosto 1988, n. 400. (128)

i-ter) le erogazioni liberali in denaro per un importo

complessivo in ciascun periodo d’imposta non superiore a 1.500 euro,

in favore delle societa’ e associazioni sportive dilettantistiche, a

condizione che il versamento di tali erogazioni sia eseguito tramite

banca o ufficio postale ovvero secondo altre modalita’ stabilite con

decreto del Ministro dell’economia e delle finanze, da adottare ai

sensi dell’articolo 17, comma 3, della legge 23 agosto 1988, n. 400.

i-quater) le erogazioni liberali in denaro, per importo non

superiore a 4 milioni di lire, a favore delle associazioni di

promozione sociale iscritte nei registri previsti dalle vigenti

disposizioni di legge. Si applica l’ultimo periodo della lettera

i-bis)

i-quinquies) le spese, per un importo non superiore a 210 euro,

sostenute per l’iscrizione annuale e l’abbonamento, per i ragazzi di

eta’ compresa tra 5 e 18 anni, ad associazioni sportive, palestre,

piscine ed altre strutture ed impianti sportivi destinati alla

pratica sportiva dilettantistica rispondenti alle caratteristiche

individuate con decreto del Presidente del Consiglio dei ministri, o

Ministro delegato, di concerto con il Ministro dell’economia e delle

finanze, e le attivita’ sportive;

i-sexies) i canoni di locazione derivanti dai contratti di

locazione stipulati o rinnovati ai sensi della legge 9 dicembre 1998,

n. 431, e successive modificazioni, i canoni relativi ai contratti di

ospitalita’, nonche’ agli atti di assegnazione in godimento o

locazione, stipulati con enti per il diritto allo studio,

universita’, collegi universitari legalmente riconosciuti, enti senza

fine di lucro e cooperative, dagli studenti iscritti ad un corso di

laurea presso una universita’ ubicata in un comune diverso da quello

di residenza, distante da quest’ultimo almeno 100 chilometri e

comunque in una provincia diversa, per unita’ immobiliari situate

nello stesso comune in cui ha sede 1′ universita’ o in comuni

limitrofi, per un importo non superiore a 2.633 euro. Alle medesime

condizioni ed entro lo stesso limite, la detrazione spetta per i

canoni derivanti da contratti di locazione e di ospitalita’ ovvero da

atti di assegnazione in godimento stipulati, ai sensi della normativa

vigente nello Stato in cui l’immobile e’ situato, dagli studenti

iscritti a un corso di laurea presso un’universita’ ubicata nel

territorio di uno Stato membro dell’Unione europea o in uno degli

Stati aderenti all’Accordo sullo spazio economico europeo che sono

inclusi nella lista di cui al decreto del Ministro dell’economia e

delle finanze emanato ai sensi dell’articolo 168-bis; (123)

i-septies) le spese, per un importo non superiore a 2.100 euro,

sostenute per gli addetti all’assistenza personale nei casi di non

autosufficienza nel compimento degli atti della vita quotidiana, se

il reddito complessivo non supera 40.000 euro.

i-octies) le erogazioni liberali a favore degli istituti

scolastici di ogni ordine e grado, statali e paritari senza scopo di

lucro appartenenti al sistema nazionale di istruzione di cui alla

legge 10 marzo 2000, n. 62, e successive modificazioni, finalizzate

all’innovazione tecnologica, all’edilizia scolastica e

all’ampliamento dell’offerta formativa; la detrazione spetta a

condizione che il versamento di tali erogazioni sia eseguito tramite

banca o ufficio postale ovvero mediante gli altri sistemi di

pagamento previsti dall’articolo 23 del decreto legislativo 9 luglio

1997, n. 241. (104)

((i-novies) le erogazioni liberali in denaro al Fondo per

l’ammortamento dei titoli di Stato, di cui all’articolo 45, comma 1,

lettera e), del testo unico di cui al decreto del Presidente della

Repubblica 30 dicembre 2003, n. 398, effettuate mediante versamento

bancario o postale ovvero secondo altre modalita’ stabilite con

apposito decreto del Ministro dell’economia e delle finanze));

1.1 Dall’imposta lorda si detrae un importo pari al 24 per cento,

per l’anno 2013, e al 26 per cento, a decorrere dall’anno 2014, per

le erogazioni liberali in denaro, per importo non superiore a 2.065

euro annui, a favore delle organizzazioni non lucrative di utilita’

sociale (ONLUS), delle iniziative umanitarie, religiose o laiche,

gestite da fondazioni, associazioni, comitati ed enti individuati con

decreto del Presidente del Consiglio dei ministri, nei Paesi non

appartenenti all’Organizzazione per la cooperazione e lo sviluppo

economico (OCSE). La detrazione e’ consentita a condizione che il

versamento di tali erogazioni sia eseguito tramite banca o ufficio

postale ovvero mediante gli altri sistemi di pagamento previsti

dall’articolo 23 del decreto legislativo 9 luglio 1997, n. 241, e

secondo ulteriori modalita’ idonee a consentire all’Amministrazione

finanziaria lo svolgimento di efficaci controlli, che possono essere

stabilite con decreto del Ministro dell’economia e delle finanze da

emanare ai sensi dell’articolo 17, comma 3, della legge 23 agosto

1988, n. 400.

1-bis. Dall’imposta lorda si detrae un importo pari al 24 per

cento, per l’anno 2013, e al 26 per cento, a decorrere dall’anno

2014, delle erogazioni liberali in denaro in favore dei partiti e dei

movimenti politici che abbiano presentato liste o candidature

elettorali alle elezioni per il rinnovo della Camera dei deputati o

del Senato della Repubblica o dei membri del Parlamento europeo

spettanti all’Italia, oppure che abbiano almeno un rappresentante

eletto a un consiglio regionale o ai consigli delle province autonome

di Trento e di Bolzano, per importi compresi fra 50 e 10.000 euro

annui, a condizione che siano effettuate mediante versamento bancario

o postale.(128)

1-ter. Ai fini dell’imposta sul reddito delle persone fisiche, si

detrae dall’imposta lorda, e fino alla concorrenza del suo ammontare,

un importo pari al 19 per cento dell’ammontare complessivo non

superiore a 5 milioni di lire degli interessi passivi e relativi

oneri accessori, nonche’ delle quote di rivalutazione dipendenti da

clausole di indicizzazione pagati a soggetti residenti nel territorio

dello Stato o di uno Stato membro delle Comunita’ europee, ovvero a

stabili organizzazioni nel territorio dello Stato di soggetti non

residenti, in dipendenza di mutui contratti, a partire dal 1 gennaio

1998 e garantiti da ipoteca, per la costruzione dell’unita’

immobiliare da adibire ad abitazione principale. La detrazione e’

ammessa a condizione che la stipula del contratto di mutuo da parte

del soggetto possessore a titolo di proprieta’ o altro diritto reale

dell’unita’ immobiliare avvenga nei sei mesi antecedenti, ovvero nei

diciotto mesi successivi all’inizio dei lavori di costruzione. Con

decreto del Ministro delle finanze sono stabilite le modalita’ e le

condizioni alle quali e’ subordinata la detrazione di cui al presente

comma.

1-quater. Dall’imposta lorda si detrae, nella misura forfettaria di

lire un milione, la spesa sostenuta dai non vedenti per il

mantenimento dei cani guida.

2. Per gli oneri indicati alle lettere c ), e), f), i-quinquies) e

i-sexies) del comma 1 la detrazione spetta anche se sono stati

sostenuti nell’interesse delle persone indicate nell’articolo 12 che

si trovino nelle condizioni ivi previste, fermo restando, per gli

oneri di cui alla lettera f), il limite complessivo ivi stabilito.

Per gli oneri di cui alla lettera c) del medesimo comma 1 sostenuti

nell’interesse delle persone indicate nell’articolo 12 che non si

trovino nelle condizioni previste dal comma 2 del medesimo articolo,

affette da patologie che danno diritto all’esenzione dalla

partecipazione alla spesa sanitaria, la detrazione spetta per la

parte che non trova capienza nell’imposta da esse dovuta,

relativamente alle sole spese sanitarie riguardanti tali patologie,

ed entro il limite annuo di lire 12.000.000. Per le spese di cui alla

lettera i-septies) del citato comma 1, la detrazione spetta, alle

condizioni ivi stabilite, anche se sono state sostenute per le

persone indicate nell’articolo 12 ancorche’ non si trovino nelle

condizioni previste dal comma 2 del medesimo articolo.

3. Per gli oneri di cui alle lettere a), g), h), h-bis), i), i-bis)

e i-quater) del comma 1 sostenuti dalle societa’ semplici di cui

all’articolo 5 la detrazione spetta ai singoli soci nella stessa

proporzione prevista nel menzionato articolo 5 ai fini della

imputazione del reddito.

Buongiorno, vorrei conoscere la risposta alla domanda di Angela del 22 maggio 2012.

E’ possibile detrarre le donazioni effettuate a MISSIO, una fondazione di religione, organismo della CEI?

Grazie

Federico

Nell’articolo cìè il link all’articolo di apprfondimento dedicato alla detrazione delle spese sulle provvigioni date agli intermediari in cui si spiega chi ne può fruire ed in che misura.

ho bisogno di una consulenza vendendo la casa dei genitori defunti tramite un agenzia immobiliare con regolare fattura potrei scaricare qualcosa a vantaggio di detrazione per irpef perchè di quando so o mi fanno sapere solo la parte acquirente può scaricare parte delle provviggioni grazie

Scarica chi paga e se ne ha effettivo bisogno se la zia non è a carico fiscalmente del nipote no, non può a meno che non servano a lui

Salve a tutti. vorrei sapere se le spese degli apparecchietti acustici dell amplifon sono scaricabili al 19% . Può detrarli il nipote dato che la zia non ha irpef?. Può recuperare il 19% sulla spesa di euro tremilatrecento? Grazie per una eventuale risposta

Ho effettuato delle ristrutturazioni nell’appartamento dei miei genitori. Sono residente per ora nello stesso appartamento e vorrei pagare le spese collegando le detrazioni del 50% alla mia dichiarazione 730.

Se l’anno prossimo cambio residenza decade il mio diritto del rimborso della detrazione per i prossimi 10 anni?

Grazie, l’articolo lo avevo letto, ma ho dei dubbi:

1- il requisito dei 18 mesi per la residenza è dalla data di inizio lavori o dalla data di apertura del mutuo? questa regola è quindi valida anche per la detrazione degli interessi passivi dal 730 e non solo per l’iva agevolata?

2- allora mio marito deve fare la donazione a me entro i 18 mesi dalla data del mutuo o dell’inizio lavori?

da sapersi è che siamo già residenti nel comune in cui abbiamo costruito casa, cambieremo solo via

Grazie

ha letto l’articolo dedicato proprio all’argomento agevolazioni prima casa in caso di costruzione

Abbiamo costruito la ns prima casa.

Mutuo contestato aperto a Dicembre 2011.

Casa di proprietà di mio marito che mi farà la donazione.

Vorrei capire:

1- entro quando dobbiamo avere la residenza nella casa nuova per avere la possibilità di detrarre gli interessi passivi dal 730?

2- C’è uan data limite entro la quale mio marito mi deve fare la donazione di metà della casa perché possa detrarre anche io la mia parte di interessi passivi

Grazie

Ad oggi sono a parte e non rientreranno al pari di quelle mediche per esempio. Tuttavia non le nascondo che il dibattito politico su questo tema è forte….detta da chi sta di fuori hanno capito che è un terreno su cui possono prendere parecchi voti quindi considerando che prima o poi purtroppo si andrà alle urne è capaca che assisteremo a qualche annuncio shock tipo “azzeriamo il taglio alle deuzioni”….che permetterà a qualcuno di sedere su qualche oltrona ma manderà il paese alla cassa.

Per ora cmq sono fuori dal taglio delle detrazioni

nella prossima dichiarazione dei redditi in base alle nuove norme che fissano un tetto per le detrazioni a 3000 euro, come vengono considerate le detrazioni al 50% sulle ristrutturazioni?

Verranno comprese nel tetto dei 3000 euro o saranno a parte?

Purtroppo no

Comments are closed.