La Guida Pratica fiscale al calcolo dell’imposta sulle Successioni definisce le modalità di calcolo in caso di eredità da parte di un familiare, parente o altri, i soggetti che sono obbligati al pagamento, i soggetti esclusi al pagamento, quelli che dovranno presentare apposite dichiarazioni a seguito della morte de cosiddetto de cuius. In questo modo rintracciamo i casi di esenzione dall’imposta i soggetti maggiormente tassati ed eventuali modi per cercare di risparmiare.

La Guida Pratica fiscale al calcolo dell’imposta sulle Successioni definisce le modalità di calcolo in caso di eredità da parte di un familiare, parente o altri, i soggetti che sono obbligati al pagamento, i soggetti esclusi al pagamento, quelli che dovranno presentare apposite dichiarazioni a seguito della morte de cosiddetto de cuius. In questo modo rintracciamo i casi di esenzione dall’imposta i soggetti maggiormente tassati ed eventuali modi per cercare di risparmiare.

Prima di tutto dovete avere a disposizione l’atto di morte del defunto. Quest’atto viene rilasciato successivamente al certificato di morte da parte del medico necroscopo. Se ancora non ne siete in possesso potete leggere direttamente l’articolo dedicato alla differenza tra i due certificati, chi le emette e come richiederli.

Una volta che avete a disposizione l’atto di morte potete dare avvio alla successione compilando la dichiarazione.

Novità 2017: nuova denuncia di successione online dal 2017

Potrete leggere anche altri importanti chiarimenti nel regime di successione intervenuti dopo l’entrata in vigore del 4 giugno 2016 della nuova Legge sulle unioni civili dove anche i conviventi acquistano dei diritti sull’eredità più o meno estesi a seconda che si tratti di convivenza di fatto o unione civile.

Imposta sulle successioni in sintesi

Ci siamo occupati anche dell’imposta sulle donazioni e qui non possiamo che presentare il trattamento fiscale dell’imposta sull’eredità. Inizio con il dire che non si parla di tassa sulle successioni ma di imposta. Successivamente potete anche leggere l’articolo dedicato alla denuncia di successione in cui troverete una breve sintesi della fase dichiarativa della successione dall’apertura alla presentazione del modello 4.

Su cosa si applica la tassa di successione

L’imposta sulle successioni si applica sulla singola quota trasferita all’erede o al singolo legato, ossia al singolo soggetto legatario individuato dal de cuius. L’imposta sulle successioni si applica ai trasferimenti di beni e diritti per causa di morte ma anche a seguito di semplice costituzione di un erede o di un legato. Vediamo su cosa viene applicata l’imposta sulle successioni in quanto sembrerebbe facile ma il legislatore fiscale ha previsto anche delle detrazioni ed esclusioni dall’attivo ereditario in modo tale da attenuare il carico fiscale come per esempio il caso dei gioielli del defunto o anche il denaro contante o i mobili che sono presi nella misura del 10 per cento del loro valore di mercato.

Azione revocatoria sulla successione

Tuttavia il valore sarà valutato dall’agenzia ma se voi ritenete questo non corretto o maggiore o anche semplicemente diverso potete produrre materiale documentale a sostegno per modificarne l’importo su cui calcolare poi l’imposta. Vi è anche una sorta di azione revocatoria degli atti del defunto compiuto nei sei mesi antecedenti la morte per quello che concerne diritti e beni del venduto come anche nel caso di conferimenti in società che sono considerati comunque beni da assoggettare alla tassazione mediante applicazione dell’imposta di successione.

Sullo stesso filone logico quindi ci troveremo a ricomprendere nell’attivo ereditario da sottoporre a tassazione anche i trasferimenti di beni avvenuti per donazione negli ultimi sei mesi immediatamente antecedenti il decesso fatte agli eredi e ai legatari, comprensive anche delle rendite solo presunte.

È compito dell’Agenzia delle Entrate provvedere alla liquidazione dell’imposta di successione, delle eventuali sanzioni, degli interessi e dei tributi speciali; questi, perciò, debbono essere pagati dagli eredi o legatari solo dopo aver ricevuto la notifica del relativo avviso di liquidazione

L’attivo ereditario

L’attivo ereditario è composto dalla somma dei valori:

- Beni immobili e diritti reali immobiliari: per questi si dovrà prendere la media delle quotazioni degli ultimi tre mesi al momento di apertura della successione come valore tassabile ai fini dell’imposta di registro.

- Aziende, navi e aeromobili: sarà necessaria una perizia valutativa volta a identificare il valore di mercato opponibile ai terzi e all’agenzia delle entrate. Qualora si tratti di piccole imbarcazioni o natanti è sufficiente trovare degli annunci di imbarcazioni similari.

- Azioni e obbligazioni, altri titoli, quote sociali:per questi si dovrà prendere la media delle quotazioni degli ultimi tre mesi al momento di apertura della successione come valore tassabile ai fini dell’imposta di registro. Nel caso in Italia di partecipazioni di controllo si dovrà prendere la quota parte del patrimonio della società oppure farsi iniziare l’enterprise value della società e considerare solo la relativa quota effettiva di proprietà più un eventuale goodwil o badwill.

- Rendite e pensioni;

- Crediti;

- Altri beni come denaro, gioielli e mobili per un importo pari al 10% del valore globale netto imponibile dell’asse ereditario anche se non dichiarati o dichiarati per un importo minore, salvo che da inventario analitico non ne risulti l’esistenza per un importo diverso che si consiglia tuttavia la richiesta di una perizia.

Rientrano nell’attivo ereditario e sono quindi tassabili anche altri beni immobili come per esempio eventuali imbarcazioni, gioielli, opere d’arte, Conti correnti bancari ed eventuali investimenti in azioni obbligazioni fondi comuni di investimento polizze vita o assicurazioni similari. Eventuali indennità, TFR ancora non corrisposti e spettanti al defunto.

Rientrano anche eventuali azioni partecipazioni o quote di società di qualsiasi natura giuridica eccetto il caso in cui gli eredi assumono una posizione di controllo dell’azienda familiare. Lo stesso anche con eventuali titoli di Stato, Bot, CCT, CTZ e similari o anche crediti vantati dal defunto verso l’Erario o lo Stato.

Sono tassabili anche eventuali altri veicoli iscritti nei pubblici registri come auto, moto scooter etc.

Le passività deducibili dall’asse ereditario sono costituite dai debiti del defunto esistenti alla data di apertura della successione e dalle spese mediche e funerarie, queste ultime in misura non superiore a euro 1.032,91 che rappresenta la soglia massima di detrazione fiscale fruibile. Sono altresì deducibili le eventuali imposte pagate ad uno stato estero in dipendenza della stessa successione.

I beni esenti dall’imposta

Penserete sicuramente a qualcosa di sostanzioso ma purtroppo non è così in quanto sono esenti dall’applicazione della tassa di successione solamente le spese mediche e funerarie sostenute per il defunto (per la definizione di spese mediche vi invito a leggere l’articolo sulla detrazione delle spese mediche) anche se quelle funerarie con dei limiti. Non sono sottoposti a tassazione ossia non rientrano nell’attivo ereditario nemmeno i Bot e CCt e altri titoli di stato similari che già scontano la tassazione al momento del realizzo come anche i beni ricompresi nell’articolo 12 comma 1, lettere h) e i), dello stesso Dlgs sulla successione. Gli elementi che devono risultare dalla dichiarazione di successione sono elencati nell’articolo 29 del decreto legislativo n. 346/1990 (“Testo unico delle disposizioni concernenti l’imposta sulle successioni e donazioni”).

Inoltre sono esclusi dall’asse ereditario i crediti derivanti da eventuali vendite di beni o diritti effettuati nei 6 mesi precedenti alla morte del defunto oppure i beni acquistati con queste somme oppure somme di denaro sempre provenienti dagli ultimi sei mesi ma utilizzate nel pagamento di debiti sorti prima dei sei mesi.

Non rientrano inoltre anche gli automezzi o motoveicoli del de cuius, le assicurazioni sulla vita che scontano l’imposta al momento del pagamento del premio eventuali somme corrisposte a titolo di indennizzi.

Inoltre, sempre per coerenza normativa non rientrano nemmeno le erogazioni liberali o donazioni effettuate nei confronti onlus, associazioni di volontariato ed enti pubblici e tutti gli altri soggetti per intenderci ricompresi nell’articolo 10 del Tuir verso gli ultimi commi. Non si applica l’imposta di registro neanche per i beni posseduti all’estero da parte di soggetto residente all’estero in quanto prevale il principio del locus rei facta secondo cui si tassa l’immobile nel poste ove risiede.

Successione di aziende o di partecipazioni o quote societaria

Il legislatore fiscale ha previsto l’esenzione dall’imposta di successione limitatamente ai casi in cui si tratti di discendente o del coniuge e limitatamente alle partecipazioni che poi danno diritto al controllo o che sommate a quelle già possedute lo integrano in base all’articolo 2359 del codice civile. Per le ditte, snc e sas vale anche senza questo ulteriore requisito.

L’esenzione si avrà semprechè i beneficiari proseguano nell’attività del defunto almeno per 5 anni.

Chi paga l’imposta sulle successioni

I soggetti obbligati al pagamento dell’imposta sulle successioni sono gli eredi, che sono solidalmente obbligati al pagamento dell’imposta nell’ammontare complessivamente dovuto da essi stessi e dai legatari ed i legatari seppur limitatamente al singolo legato ricevuto. Per soggetti solidalmente responsabili intendiamo che quando un erede si fa carico dell’intero pagamento dell’imposta avrà il potere di rifarsi esercitando il diritto di rivalsa nei confronti degli altri eredi che si sono resi inadempienti. Non solo ma fino a quando uno degli eredi non ha esplicitamente rinunziato all’eredità sarà considerato dal fisco come soggetto obbligato al pari degli altri al pagamento dell’imposta pertanto vi consiglio qualora non abbiate il desiderio di accettare l’eredità di manifestare il vostro atto di rinuncia.

Quando dico che le parti sono solidalmente responsabili nel pagamento dell’imposta si intende che seppur l’imposta è divisa tra le parti il fisco può richiedere il pagamento mancanti di un soggetto agli altri soggetti che sono appunto solidalmente responsabili, e questi ultimi avranno poi la possibilità di rivalersi sul soggetto inadempiente. Tuttavia sappiamo che talvolta si versa in condizioni economiche difficili ed il recupero delle somme non sempre è agevole pertanto si consiglia in fase di accettazione dell’eredità oltre che a verificare le pendenze tributarie del de cuius, anche verificare le intenzioni e le possibilità economiche degli altri chiamati all’eredità onde evitare di dover pagare tasse di successione anche per altri. Anche in caso di figlio non legittimato o non riconosciuto si dovrà procedere al pagamento dell’imposta di successione.

Questo perché fino a quando non si accetta o non si rinuncia i soggetti che rientrano nell’asse ereditario e coloro che pur non entrando hanno un legato (sono stati citati nel testamento) sono detti chiamati all’eredità.

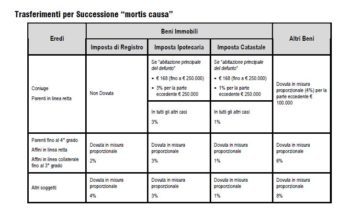

Quanto costa l’imposta e la tassa sulle successioni

Per quello che concerne i beni ed i diritti ereditati dal coniuge o dai parenti in linea retta (genitori, figli, ascendenti e discendenti in linea retta compresi adottanti e adottati, nipoti ecc.) si applica una aliquota di imposta del 4% sulla base imponibile con una franchigia di 1.000.000 € un milione di euro. Se oggetto della successione è la prima casa pagheremo comunque una imposta di trascrizione e catastale di 200 euro, mentre se parliamo di altri immobile le due imposte (trascrizione e catastale) salgono rispettivamente al 2% e all’1%, mentre nulla sarà dovuto a titolo di trascrizione e catastale nel caso in cui siano ereditati altri beni. Per la quota eccedente il milione di euro allora il discorso cambia e sull’eccedenza si applicherà l’imposta nella misura del 4%.

Nel caso di eredità da parte di fratelli e sorelle abbiamo una franchigia di 100.000 euro e sull’eccedenza una imposta sulle successioni del 6%. In base invece alla tipologia di beni se prima casa le imposte ipotecarie e catastali saranno di 200 euro altrimenti rispettivamente del 2% e dell’1% per altri immobili o altri beni.

Nel caso invece di parenti entro il quarto grado, affini in linea retta e affini in linea collaterale fino al terzo grado e quindi stiamo parlando di parenti diversi dai fratelli e sorelle avremo sempre una imposta del 6% ma senza franchigia quindi tutto quello che prendiamo è tassato al 6%. Stesso discorso di sopra per le imposte di trascrizione e catastali in base alla tipologia di beni ereditati che se riferiti a prima casa saranno di 200 euro altrimenti 2% e 1%. Per la categoria residuale di beni invece non abbiamo alcuna franchigia ed abbiamo una imposta secca dell’8% sulla base imponibile valida ai fini dell’imposta e imposte ipotecarie e catastali della stessa misura.

Tabella Gradi di Parentela

Chi sono i parenti e gli affini e come si calcola il gradi parentela? Aiutiamoci con una tabella riassuntiva che spero vi possa fornire degli esempi pratici per meglio comprendere come avviene il calcolo.

Ecco una tabella esplicativa con i gradi di parentela rappresentata in formato sinottico per fornire maggiori chiarimenti in risposta alle domande dei lettori.

| PARENTELA | AFFINITÀ’ | ||

|---|---|---|---|

| è il vincolo tra persone che discendono da uno stesso stipite | è il vincolo tra un coniuge e i parenti dell’altro coniuge | ||

| Grado | Rapporto di parentela con il titolare | Grado | Rapporto di affinità |

| 1 | padre e madre figlio o figlia |

1 | suocero o suocera del titolare figlio o figlia del coniuge |

| 2 | nonno o nonna nipote (figlio del figlio o della figlia) fratello o sorella |

2 | nonno o nonna del coniuge nipote (figlio del figlio del coniuge) cognato o cognata |

| 3 | bisnonno o bisnonna pronipote (figlia o figlio del nipote) |

||

Nel caso in cui vi sia un erede portatore di handicap invece e riconosciuto tale secondo i requisiti indicati nella legge 104 del 1992 avremmo le stesse percentuali viste sopra ma la franchigia di esenzione dall’imposta sale a 1.500.000 di euro e quindi un milione e mezzo di euro.

Nel caso sia di donazione della casa o della successione patrimoniale in cui compaia una abitazione, la base imponibile su cui applicare le percentuali viste sopra sarà pari al valore venale del bene in comune commercio al momento della stipula dell’atto così come disciplinato dall’articolo 14, Dlgs 346 del 1990. Cosa voglia dire potrebbe non essere agevole. Fatto sta che quasi tutti utilizzano la metodologia della valutazione automatica ossia quel meccanismo introdotto dal legislatore fiscale per mettervi al riparo da qualsiasi accertamento fiscale e che consiste nell’utilizzare di moltiplicatori da applicare alla rendita catastale e più precisamente la base imponibile sarà pari a:

- 110 volte la rendita catastale per la prima casa

- 120 volte per i fabbricati appartenenti alle categorie catastali A e C esclusi gli A10 e i C1 (negozi e botteghe)

- 140 volte per i fabbricati del gruppo B

- 60 per gli A10 e gli opifici di classe catastale D

- 40,8 per i fabbricati delle categorie C1 (negozi e botteghe)

Per i terreni non edificabili il valore imponibile si determina, invece, moltiplicando per 90 il reddito dominicale già rivalutato del 25%.

Valore Catastale dei Terreni Edificabili

Per il calcolo del valore catastale dei terreni edificabili deve essere preso il reddito dominicale per 90 ed il risultato rivalutarlo per il 25%. IN pratica la formula di calcolo è la seguente: reddito dominicale X 90 X 125%.

In questo nuovo articolo che trovate qui di seguito potrete verificare con degli esempi il valore della base imponibile a cui applicare le aliquote sopra riportate in tabella.

NON TUTTO ENTRA NELLA BASE IMPONIBILE: regime delle DEDUZIONI

Molti non sanno che nel calcolo della base imponibile non tutti i valori entrano e non su tutto quello che prendiamo si pagheranno le imposte. Il legislatore infatti ha introdotto nel 1990 delle voci che rappresentano delle vere e proprie deduzioni dalla base imponibile ai fini dell’imposta sulle successioni e che fanno risparmiare. A titolo di esempio per i titoli di stato nelle successioni si assiste ad una generale esenzione (non prevista invece per l’imposta sulle donazioni).

Calcolo della base imponibile per gli immobili e terreni

Per gli immobili di proprietà la base imponibile per il calcolo dell’imposta è costituita dalla loro rendita catastale (rivalutata del 5%) moltiplicata per uno dei seguenti coefficienti:

- 110, per la prima casa

- 120, per i fabbricati appartenenti ai gruppi catastali A e C (esclusi quelli delle categorie A/10 e C/1)

- 140, per i fabbricati appartenenti al gruppo catastale B

- 60, per i fabbricati delle categorie A/10 (uffici e studi privati) e D

- 40,8, per i fabbricati delle categorie C/1 (negozi e botteghe) ed E.

Per i terreni non edificabili il valore imponibile si determina, invece, moltiplicando per 90 il reddito dominicale già rivalutato del 25%.

Esempio Calcolo Imposta sulle successioni

Nel seguito un esempio con i possibili casi di imposta sulle successioni partendo dal valore catastale di un immobile classificato come prima casa dal defunto a cui si aggiungevano altri beni del valore di 150 mila euro. Questo al fine di farvi rendere conto della tassazione che caratterizza i diversi gradi di parentela

| Rendita Catastale Immobile | 2.500 | ||||

| Valore Catastale Immobile | 275.000 | Imposte su altri beni rientranti nella base imponibile se > 100 Mila euro | |||

| Valore Altri beni | 150.000 | ||||

| Imposta di registro | Imposta Ipotecaria | Imposta Catastale | Totale Imposte su Immobili | ||

| Coniuge parente in linea retta | – | 2.000 | |||

| Se abitazione principale del defunto | – | 168 | 168 | 336 | |

| Se abitazione principale del defunto con valore > 250 mila euro | 750 | 250 | 1.000 | ||

| Totale imposte | 918 | 418 | 1.336 | 2.000 | |

| Totale | 3.336 | ||||

| Imposte su altri beni rientranti nella base imponibile se > 100 Mila euro | |||||

| Imposta di registro | Imposta Ipotecaria | Imposta Catastale | Totale Imposte | ||

| Parenti fino al 4° Grado Affini in linea retta Affini in linea collaterale fino al 3° grado |

3.000 | ||||

| Totale imposte | 5.500 | 8.250 | 2.750 | 16.500 | 3.000 |

| Totale | 19.500 | ||||

| Imposta di registro | Imposta Ipotecaria | Imposta Catastale | Totale Imposte | Imposte su altri beni rientranti nella base imponibile se > 100 Mila euro | |

| Parenti fino al 4° Grado Affini in linea retta Affini in linea collaterale fino al 3° grado |

4.000 | ||||

| Totale imposte | 11.000 | 8.250 | 2.750 | 22.000 | 4.000 |

| Totale | 26.000 |

Casi particolari su cui paghiamo l’imposta sulle successioni

L’imposta sulle successioni si applica anche in alcuni casi particolari e quindi non solamente al trasferimento di denaro ma anche alla costituzione o la rinuncia di semplici diritti reali di godimento (uso usufrutto abitazione, o a diritti di credito o la costituzione di rendite in capo al beneficiario erede o legatario, nonché usufrutto ma anche nel caso di nuda proprietà, sempre nel caso in cui questi diritti siano successivi e conseguenti all’apertura della successione.

Chi NON paga l’imposta sulle successioni

Oltre ai soggetti che ereditano quote di beni o diritti che sono per valore sotto il valore della franchigia di esenzione che abbiamo visto andare da un milione e mezzo per i portatori di handicap ai 100.000 euro per i fratelli e le sorelle, abbiamo anche i casi in cui i beni o i diritti lasciati in eredità sono lasciati ad alcune categorie di soggetti l’imposta sulle successioni non dovrà essere versata:logicamente i primi di questi soggetti sono lo Stato, le Regioni, le Province ed i Comuni e tutti gli enti pubblici e le ONLUS e questo al fine di tutelare sempre la funzione sociale, accoglienza assistenza ed istruzione che può scaturire da una successione.

Successioni di immobili

Nel caso di successioni di immobili si dovranno comunque versare le imposte ipotecarie e catastali rispettivamente nella misura del 2% e dell’1% pur se viene data la possibilità di pagarle in misura fissa (ossia 160 euro) laddove uno dei donatari dichiari di possedere i requisiti prima casa: nel caso approfondite il riferimento normativo contenuto nell’articolo 69 della Legge n. 341 del 2000, comma 3 insieme al notaio o professionista che vi assiste nella donazione.

Inoltre consultate anche l’articolo dedicato alla successione di prima casa dove trovate anche altri chiarimenti e consigli pratici oltreché l’articolo dedicato alla denuncia di successione, oppure l’articolo dedicato alla guida alle successioni che vi spiega cosa fare per punti.

Tabella sulla tassazione per successioni e donazioni

| EREDE LEGATARIO DONATARIO |

FRANCHIGIA | ALIQUOTE IMPOSTE SUCCESSIONI E DONAZIONI |

| Coniuge | Euro 1.000.000 |

4% |

| Parenti in linea retta | Euro 1.000.000 |

|

| Fratelli e sorelle | Euro 100.000 |

6% |

| Parenti affini fino al 4°grado | Su tutto il valore donato |

6% |

| Affini in linea collaterale fino al 3° grado | Su tutto il valore donato |

6% |

| Altri soggetti | Su tutto il valore donato |

8% |

Per i soggetti portatori di handicap ed indipendentemente dal gradi di parentela di tale soggetti la franchigia prevista è di un milione e mezzo di euro.

Chi e come si effettua il calcolo dell’imposta

Il calcolo comunque avverrà contestualmente alla presentazione della denuncia di successione nel senso che una volta che porterete la vostra denuncia all’agenzia delle entrate indicandovi l’imponibile l’agenzia correggerà gli eventuali errori che avete fatto in questo calcolo e determinerà l’imposta dovuta notificando poi all’indirizzo della vostra residenza un avviso di liquidazione contenente le somme da pagare e le modalità di pagamento per cui margini di errore non ve ne dovrebbero essere se è questo a preoccuparvi.

Con la nuova denuncia di successione online dal 2017 sarà possibile effettuare il calcolo ed il versamento direttamente da casa compilando passo dopo passi i quadri proposti dal software successioni online che dovrete precedentemente scaricare autenticandovi presso l’agenzia delle entrate.

Quando si paga l’imposta sulle successioni

A tassa di successione deve essere calcolata dall’agenzia delle entrate non sarà possibile procedere alla determinazione autonoma del suo valore. In pratica dopo l’apertura della successione dovrà essere presentata la dichiarazione di successione cartaceo oppure on-line entro un anno. Dalla data di presentazione della denunzia di successione l’agenzia delle entrate ha 3 anni di tempo per liquidare l’imposta di successione ossia effettuare il calcolo. Il termine diventa di 5 anni se non è stata presentata la denunzia di successione. Tuttavia oggi l’Agenzia delle entrate è abbastanza rapida nel definire l’importo iniziale anche se non sono pochi i casi di rettifica della liquidazione a seguito di verifiche o accertamento tendenti a far emergere un maggiore attivo ereditario tassabile per il fisco.

L’agenzia delle Entrate comunicherà l’imposta di registro pagare come tassa di successione nonché altre eventuali imposte ipotecarie e catastali. Una volta ricevuta la comunicazione da parte dell’agenzia delle entrate il contribuente erede o legatario avrà 60 giorni di tempo per procedere al pagamento con modello F24 da pagare direttamente presso lo sportello o anche tramite conto corrente on line.

Rateizzazione della tassa di successione e ritardi nel versamento

L’imposta può essere rattizzata attraverso una apposita domanda da presentare al momento della liquidazione da parte dell’agenzia delle entrate. Dovete sapere che l’importo rateizzabile è pari massimo all’80% in quanto il 20% di quanto dovuto deve essere versato subito mentre la restante parte andrà versata in 8 rate trimestrali o 12 rate trimestrali se l’importo da versare è maggiore di 20 mila euro. La rateizzazione non è possibile se l’importo è inferiore a mille euro.

In caso di ritardo nel versamento della rata è concesso un lieve ritardo pari massimo a 7 giorni o un carente versamento nella misura del 3% della rata dovuta al superamento dei quali il versamento si considera omesso e viene applicata una sanzione secca del 30% senza passare per un preventivo avviso bonario con sanzione del 10%.

Calcolo della quota legittima

Molto importante è anche il calcolo della quota legittima di cui parenti, coniuge e figli hanno diritto in presenza o meno di un testamento. Le parole in celeste ricordo che vi rimandano direttamente agli articoli di approfondimento.

Imposta Ipotecaria e Catastale: da sapere

Se nella dichiarazione di successione e/o nella dichiarazione sostitutiva o integrativa, sono indicati beni immobili, i beneficiari devono provvedere, nei termini prescritti per la presentazione della dichiarazione di successione, e quindi entro 1 anno dalla data di apertura della stessa, alla liquidazione e al versamento:

- dell’imposta di trascrizione, o ipotecaria, nella misura del 2% del valore attribuito agli immobili, ovvero nella misura fissa di 200,00 euro se sussistono le condizioni per usufruire delle agevolazioni prima casa;

- dell’imposta catastale nella misura dell’1% del valore attribuito agli immobili, ovvero nella misura fissa di 200,00 euro se sussistono le condizioni per usufruire delle agevolazioni prima casa

Novità dal 2016 dopo la Legge sulle Unioni Civili e Convivenze di Fatto

Diritti del Convivente sull’eredità dopo la Legge sulle Unioni Civili e di fatto

Novità dal 2015 sulle tasse delle successioni dal Decreto semplificazioni

Laddove vi siano dei crediti tributari riconosciuti al de cuius o defunto in sede di liquidazione delle tasse sulle successioni l’agenzia dovrà tenerne conto e liquidare o calcolare l’imposta al netto di tali importi.

Approfondimenti e chiarimenti

Rimborsi Fiscali Eredi: come funzionano

Certificato di morte e atto di morte: chi le emette e come richiederli

Morte di un Genitore: cosa fare

Potete consultare anche la Guida Fiscale alle Donazioni alle agevolazioni prima casa come argomenti correlati che potranno esservi utili.

Leggi anche articolo dedicato ai Beni esenti da tasse nella successione Successione prima casa: come pagare meno tasseQuali diritti ha il convivente sull’eredità del defunto Come funziona la successione dei terreni Se volete portarvi avanti invece potete consultare la guida alla donazione in cui potete “mettere a posto” prima del tempo e nei limiti della legittima il vostro patrimonio destinandolo come preferite. Guida alla donazione di casa

![Quali sono i Documenti necessari per la compilazione dell’ISEE? [2024] nuovo isee](https://www.tasse-fisco.com/wp-content/uploads/nuovo-isee-famiglia.jpg)

data la rendita credo rientrate nella franchigia per i quali è prevista l’esenzione

Salve, siamo tre fratelli che abbiamo ereditato un immobile del valore catastale di 190 Euro L’anno. vorremmo sapere quanto ci costerà la tassa di successione.Grazie

Salve, devo presentare denuncia di successione per un immobile categoria F2, accatastato al catasto terreni e privo di rendita. In successione cadono 1/12 di nuda proprietà e 2/12 di proprietà. Chiedo come calcolare valore immobile che faccia da base imponibile per imposte catastale e ipotecaria. Grazie

é esente da imposta di registro perchè rientrate tutti nella franchigia

sono erede con altri 3 fratelli della casa di mia mamma del valore di cica 70000 euro circa 17.500 cadauno a quato ammonterebbero le spese totali? grazie

Buongiorno.

Mia cugina mi ha nominato suo erede universale, disponendo, nel testamento, alcuni legati di somme in denaro in favore terzi non parenti. Il patrimonio di mia cugina era composto quasi esclusivamente da BTP esenti, tuttavia, in assenza di denaro liquido, per soddisfare i legatari ho dovuto vendere i BTP ed ho effettuato i relativi bonifici in loro favore. La mia domanda è la seguente: il legatario che ha ricevuto la somma di denaro deve versare l’8% sull’importo a titolo di imposta, oppure, trattandosi di denaro rinveniente dalla vendita di BTP esenti, anche la somma ricevuta dal legatario è esente?

Buonasera,

purtroppo è venuto a mancare mio marito (cittadino italiano): qui in italia oltre a pensione e c/c in banca non possedeva alcun immobile, mentre in Portogallo possiede i 2/3 di un immobile dal valore commerciale di circa 60.000 euro. La successione dove va fatta? Mi dicono in Portogallo ma i riferimenti normativi che mi hanno fornito al CAF (Reg. UE 650/2012, Lgs. 346/1990) non mi sono molto di aiuto o meglio non riesco a trovare l’art. preciso di riferimento al mio caso.

grazie

I terreni hanno il proprio moltiplicatore che è stato indicato nell’articolo. Le spese non possono essere accollate ad uno solo degli eredi.

Se rinuncia sembrerebbe essere dovuta solo l’imposta dei 168 (ora 200 euro)

Buonasera,

in seguito al decesso di mia nonna, io e un altro nipote siamo gli unici eredi.

L’oggetto di successione è un terreno – anzi, un terzo di terreno (ad uso agricolo) da dividere tra noi due. In questo caso quali sono le tasse di successione applicate? (E’ stato fatto un preventivo che per un pezzetto di terra del genere mi sembra decisamente esagerato – è possibile che il notaio dell’altro erede a cui è stato fatto il preventivo, abbia inserito anche le spese di successione di beni che spettano unicamente a lui? -conti correnti etc)

Chiedo inoltre: Visto che non ho nessun interesse in questa eredità (e sono già proprietario di 1/6 di cui non so sinceramente cosa fare), se dovessi rinunciare all’eredità, dovrei comunque partecipare alle spese notarili o basterebbe pagare la tassa sulla rinuncia (quei 168€ di cui ho letto su questa pagina)?

Vi ringrazio in anticipo per la risposta

In proporzione alla propria quota che varia come da lei correttamente indicato dal grado di parentela

Buonasera nel caso di una persona deceduta senza lasciare testamento, con 13 eredi legittimi accertati e risultanti dalla dichiarazione di successione già presentata da Notaio, l’Agenzia delle Entrate come calcola le imposte dovute dai singoli eredi (le percentuali ereditate sono differenti in base al grado di parentela, secondo quanto previsto dalla legge)? In pratica vorrei chiederLe: viene mandata a ciascuno una cartella con l’intero importo dovuto, e questo è responsabile per la quota suddivisa per 13, oppure ciascuno è tenuto a pagare l’imposta alla Agenzia, in parte proporzionale a quanto ereditato? Grazie e cordiali saluti.

è una franchigia prevista come può leggere nella tabella per i parenti ed affini entro un certo grado per cui se lei è di quinto grado non ne beneficia.

Rispetto al fatto che sono tassati tre volte…eh eh eh…se ne potrebbe parlare. Direi che sono tassati sul guadagno che ho avuto per comprarli e sui frutti e poi anche quando sono trasferiti per successione.

Buongiorno,

mi trovo nella strana condizione di essere legatario (cugino di 5° grado della moglie del defunto) di una percentuale di “fondi residui” costituiti da Titoli di Stato BOT,CCT,CTZ

su internet si legge che i titoli di stato son sempre esenti dall’imposta di successione

invece l’agenzia delle entrate dice che devo pagare l’8%, e me lo confermano anche alcune persone che lavorano nel ramo bancario che mi dicono che l’esenzione sui titoli vale solo per i parenti stretti

vuol dire che i soldi che il defunto ha pestato allo stato vengono tassati 3 volte ?? (guadagni tassati in vita, somme tassate alla morte, interessi tassati alla scadenza dei titoli) mi sembra assurdo…

riuscite a chiarirmi se ci sono state interpeli all’Ag. delle entrate per chiarire questo tipo di situazioni?

Pietro

Non vorrei essere scortese ma mi domanda se ha letto quello relative alla detrazione fiscale delle spese funebri. Relativamente alle imposte di successione no. Non so quali altri costi posa aver sostenuto, ma se mi fa qualche esempio provo ad indirizzarla.

Poi, ma le auguro che non capiti legga anche quello dedicato a come gestire le cartelle di pagamento del defunto

Buonasera volevo sapere se dalla successione, ci sono delle spese che si possono detrarre dal 730.

Grazie

si ma è andato nell’articolo sbagliato. Dovrebbe leggere quello dedicato alla guida all’imposta sulle donazioni. Oppure anche quello dedicato alla donazione di terreni agricoli

Buonasera,

mio zio vuole donarmi un suo terreno edificabile ,sul quale vorrei costruire la mia prima casa.

La domanda è: a che imposte sono soggetto e quanto dovrò pagare? Come esempio quantifico in centomila € il valore del terreno

NOTA:Il terreno è ubicato nel paese dove sono residente, rientra in possibili agevolazioni?

Grazie

Ma la franchigia di 1000000 (un milione) di Euro vale a singolo erede (es. Tre fratelli: un milione x tre) o in totale?

Grazie comunque per la disponibilità. Un saluto

Devo essere sincero ma la risposta ha un taglio più giuridico che tributario per cui sentirei più un legale in questo caso.

Salve, non si preoccupi per gli errori. Conta la sostanza non la forma. Il problema resta il medesimo: cosa posso fare se il legatario NON VUOLE FAR PERIZIARE GLI OGGETTI? Non posso costringerlo…Ed al contempo debbo chiudere la Successione.

Si anche se la liquidazione non la farete voi ma l’ufficio dell’agenzia delle entrate che vi dirà l’importo preciso.

Buongiorno. Mia madre, 2 miei fratelli ed io siamo eredi per la morte di mio padre. Di proprietà aveva la casa in cui vive tuttora mia madre ( acquistata in comunione di beni) e un c/c su cui aveva lasciato pochi euro. Vi chiedo: andremo a pagare solo € 200,00 per la prima casa?

A parte chiederle scusa per gli errori di italiano che faccio e di cui mi vergogno ma la fretta ed il poco tempo non sono dalla mia parte, le dico che il de cuius non può entrare nel merito delle modalità di definizione della tassazione sui beni che lascia in eredità per cui l’agenzia delle entrate ha ragione a volere una perizia del valore altrimenti non sarebbe in grado di determinare il valore dei beni e di conseguenza l’imposta dovuta.

Buonasera

Siamo tre fratelli che stiamo per ereditare immobili di circa valore €. 1.500.000,00 circa

Uno dei miei fratelli non è d’accordo sulla divisione

Mio padre stanco vuol optare per il testamento

Che prevederà il pagamento della tassa di successione

Riesce a spiegarmi quanti ci costerà questa successione?

Grazie