In questo articolo ci occupiamo della possibilità di compensazione tra minusvalenze e plusvalenze su azioni, obbligazioni, Bond, fondi comuni di investimento, ETF, certificate e cash Collect, ETN ETC. La compensazione deve essere vista solo come un elemento di convenienza nell’identificazione di strumenti finanziari alternativi fra di loro. Dovremmo vederlo al pari di un regime fiscale agevolato che potrebbe indurre l’investitore a privilegiare un elemento piuttosto che un altro per spuntare. Ce ne siamo occupati in occasione della tassazione dei fondi pensione e dei piani individuali di risparmio di si anche PIR.

Ci aiuteremo anche con una tabella sulla compensazione delle minusvalenze su titoli che può rappresentare in modo più sintetico il regime fiscale applicabile.

All’interno della composizione di un portafoglio con identificazioni di asset class strategiche il rapporto rendimento rischio deve considerare la variabile “compensazione minusvalenze” solo come una potenziale riduzione della marginalità ottenibile in caso di dismissione del portafoglio.

Mi spiego meglio: in un’ottica di investimento di trading dei by day la variabile compensazione potrebbe assumere un ruolo determinante nelle decisioni e scelte di prodotti. Diversamente qualora adottassimo una logica life strategy per i nostri investimenti la variabile della compensazione verrebbe ad esistenza solamente al termine del nostro investimento per cui dopo un lungo periodo.

Stante questa doverosa premessa è importante che consideriamo le possibili compensazioni tra i prodotti finanziari.

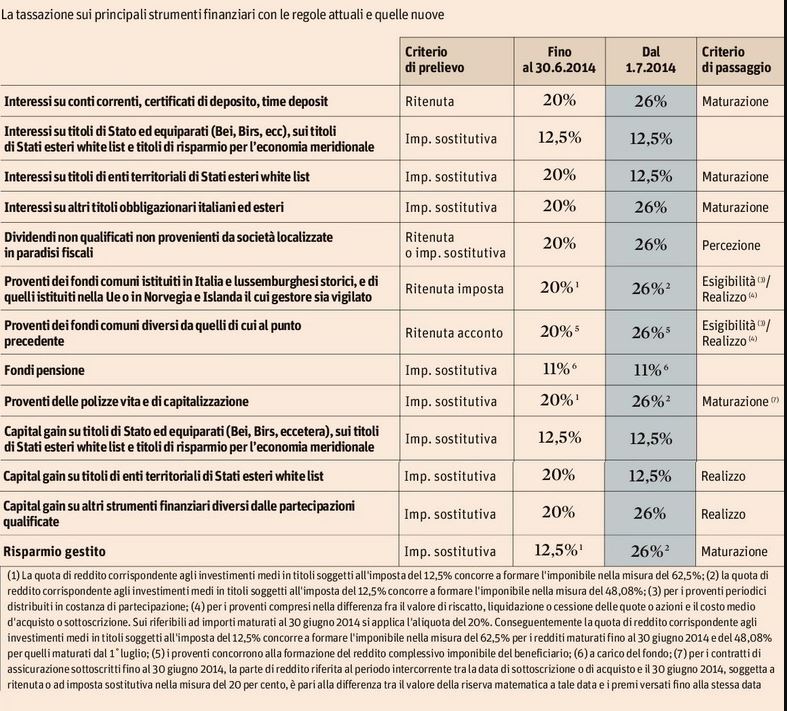

Tabella tassazione Strumenti e Investimenti Finanziari

Sperando di fare cosa gradita ripropongo una tabella redata dal sole24 ore di tempo fa che riepiloga in modo esaustivo il regime fiscale dei principali strumenti finanziaria utilizzati da noi comuni mortali della finanza.

Compensazione minusvalenze azioni

Sarà possibile per esempio la compensazione delle plusvalenze realizzate sulle azioni con minusvalenze realizzate sulle Azioni anche se situate i mercati diversi, geografia diversi o anche settori diversi. Possibile anche la compensazione delle plusvalenze con minusvalenze realizzate su obbligazioni o anche su fondi comuni di investimento.

Sarà possibile la compensazione delle plusvalenze con minusvalenze anche con ETF, ETC O ETN.

IMPORTANTE: Parliamo naturalmente di plusvalenze derivanti dalle variazioni di prezzo come anche eventuali dividendi riscossi o cedole obbligazionarie o anche derivanti da certificati di investimento.

Compensazione plusvalenze obbligazioni oppure Bond.

Primo chiarimento riguardo alla possibilità di effettuare la compensazione tra plus minus da prezzo tra obbligazioni.

Le plusvalenze realizzate sulla vendita di obbligazioni o anche sull’incasso di cedole periodiche potrà essere compensato con eventuali minusvalenze realizzate sulla vendita di titoli azionari.

La compensazione è valida come detto sopra, indipendentemente dalla borsa o dalla geografia. La stessa compensazione è consentita fra le obbligazioni e i fondi comuni di investimento oppure anche con gli ETF, ETC O ETN.

Compensazione fondi comuni di investimento

Arriviamo quindi è uno dei contro sensi del mondo finanziario che per alimentare l’industria della finanza prevede una asimmetria fiscale a svantaggio dell’investitore retail.

Parliamo infatti dell’impossibilità di effettuare una compensazione tra le plusvalenze derivanti dal realizzo e quindi dalla vendita di quote di fondi comuni di investimento con minusvalenze realizzate su qualsiasi altra forma di investimento.

Non sarà possibile effettuare la compensazione, pertanto, con minusvalenze derivanti da azioni, obbligazioni, ETF ETC ETN o anche certificati.

Compensazione plusvalenze e minusvalenze ETF

Il mondo degli ETF sta conoscendo negli ultimi anni un grande successo derivante dalla possibilità di effettuare una ampia diversificazione del portafoglio spalmando il rischio su tantissimi titoli facenti parte di uno o più indici situati in una o più geografie a livello mondiale. È palese la convenienza in termini di rapporto rischio rendimento che l’investimento in questi prodotti finanziari può avere per l’investitore singolo. La convenienza che vale e accresce il suo potenziale laddove sia indirizzata ad una logica life strategy.

I ridotti i costi delle commissioni di gestione fanno di questo strumento un potenziale rischio per tutto il mercato della finanza che vive di commissioni di gestione o commissioni di diverso genere, natura. Nell’ottica di far ruotare il portafoglio in continuazione spinti dal desiderio di ricercare alpha e profitto che nella quasi totalità die casi non batte mai il mercato, si generano solo costi di gestione in capo all’investitore, talvolta totalmente ignaro di quello che il mercato ha autonomamente prodotto al di là della consulenza finanziaria.

Sarà per questo che la compensazione delle plusvalenze e delle minusvalenze sugli ETF non è

Credo quindi che la simmetria in termini di trattamento fiscale della compensazione tra plusvalenze minusvalenze derivi proprio da questo aspetto. Tuttavia è poco probabile che tale asimmetria possa essere imposta per gli anni futuri in quanto lederebbe il principio di libera concorrenza all’interno del mondo della finanza. È auspicabile quindi un intervento del legislatore che, così come negli anni passati a livellato i diversi carichi in positivi e adeguato i trattamenti e i regimi fiscali all’interno del mondo della tassazione delle rendite e degli investimenti finanziari, così farà con le compensazioni fiscali tra plusvalenze e minusvalenze.

Compensazione ETC ETN

Questi sono soggetti ad imposta ordinaria sul capital gai al pari delle azioni e delle obbligazioni come tali eventuali plusvalenze sono compensabili con minusvalenza derivanti da altri strumenti.

Compensazione Minusvalenza ZERO CUPON

Dal momento che il regime fiscale delle obbligazioni zero coupon si basa sia sul prezzo di mercato sia sul valore teorico del titolo, necessari al calcolo dello “scarto di emissione” anche la compensazione della minusvalenza sarà diversa.

La plusvalenza in questo caso non può essere compensata in quanto trattasi di reddito diverso. Diversamente invece per la differenza tra il prezzo pagato al netto della differenza di valore teorico. La potenziale minusvalenza in questo caso è compensabile in quanto soggetta alla tassazione ordinaria del 26% al pari di altri titoli, come visto sopra.

Tabella compensazione plusvalenze minusvalenze

Nel seguito vi riporto una tabella sintetica dove potete verificare la con pensabilità tra uno strumento piuttosto che un altro.

| Minusvalenze | |||||||

| Plusvalenza Su : | Azioni | Obbligazioni BOND | Titoli Governativi (BOT, CCT, BTP, etc) | ETF | ETC | ETN | FONDI |

| Azioni | SI | SI | SI | SI | SI | SI | SI |

| Obbligazioni BOND | SI | SI | SI | SI | SI | SI | SI |

| Titoli Governativi (BOT, CCT, BTP, etc) | SI | SI | SI | SI | SI | SI | SI |

| ETF | NO | NO | NO | NO | NO | NO | NO |

| ETC | SI | SI | SI | SI | SI | SI | SI |

| ETN | SI | SI | SI | SI | SI | SI | SI |

| FONDI | NO | NO | NO | NO | NO | NO | NO |

Va da sé che nel caso in cui operate tramite la vostra banca e tramite il vostro dossier titoli avrete anche un cosiddetto zainetto fiscale. Nello zainetto fiscale confluiranno tutti i proventi e le perdite i crediti e i debiti di imposta che determineranno a fine anno quanto avete incassato, quanto vi è stato trattenuto, e quello che dovrete eventualmente versare. Esistono infatti strumenti finanziari che operano nel cosiddetto regime amministrato.

Per regime amministrato si intende che la gestione fiscale è amministrata dalla vostra banca depositaria o presso cui avete aperto il dossier titoli. Tuttavia il caso di regime non amministrato il discorso si complica in quanto le plus valenze e le minusvalenze rientrano nell’ambito della tassazione secondo la categoria dei redditi diversi. Nella sostanza parliamo di una tassazione per scaglioni Irpef che, come sappiamo sono oggetto di modifica da parte della riforma fiscale del governo Draghi.

Gli attuali scaglioni Irpef ricordo che sono i seguenti

| Scaglioni reddito Irpef | Aliquota | Irpef lordo |

|---|---|---|

| da 0 a 15.000 euro | 23% | 23% del reddito |

| da 15.000,01 a 28.000 euro | 27% | 3.450 + 27% sulla parte eccedente i 15.000 euro |

| da 28.000,01 a 55.000 euro | 38% | 6.960 + 38% sulla parte eccedente i 28.000 euro |

| da 55.000,01 a 75.000 euro | 41% | 17.220 + 41% sulla parte eccedente i 55.000 euro |

| oltre 75.000 euro | 43% | 25.420 + 43% sulla parte eccedente i 75.000 euro |

Quando parliamo di Plusvalenze parliamo di Plusvalenze, cedole e dividendi per cui proventi in genere

Come abbiamo visto nell’articolo dedicato alla tassazione delle rendite finanziarie e quello dedicato alla tassazione delle partecipazioni qualificate e non qualificate possiamo dire in sintesi che viene previsto un regime fiscale ordinario e uno agevolato.

Nel regime fiscale ordinario i proventi sono assoggettati a tassazione con aliquota fissa pari al 26%.nel caso di titoli governativi invece i proventi sono assoggettati ad aliquota agevolata del 12,5%.