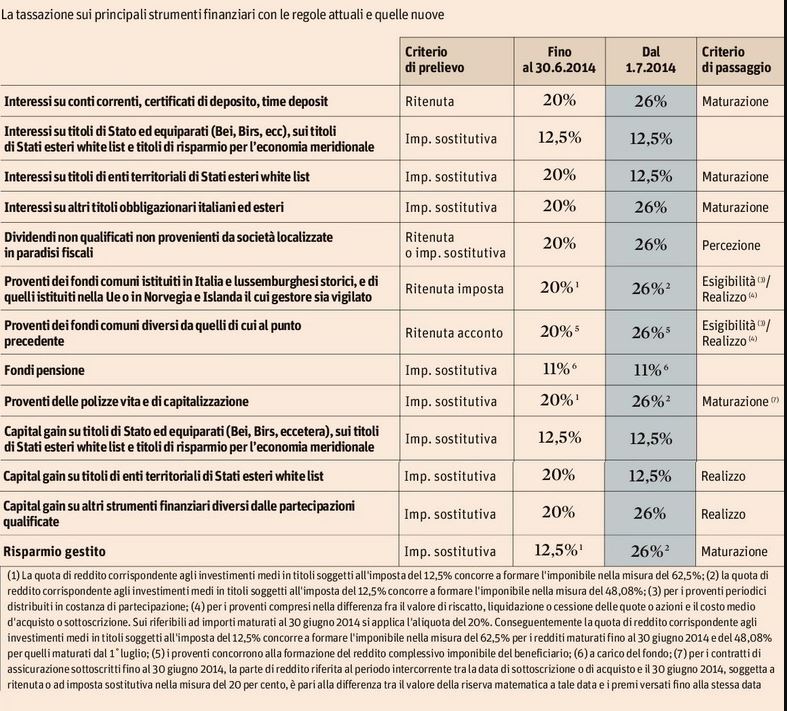

Vediamo in pratica come si calcola la tassazione dei guadagni derivanti dalla borsa nel conto unico, come influiscono le perdite e le novità introdotte sulle aliquote di imposta applicata, facendo la distinzione tra nettisti e lordisti.

Vediamo in pratica come si calcola la tassazione dei guadagni derivanti dalla borsa nel conto unico, come influiscono le perdite e le novità introdotte sulle aliquote di imposta applicata, facendo la distinzione tra nettisti e lordisti.

Novità principali

La prima amara novità riguarda il precedente aumento subito nella tassazione riguardante i guadagni derivanti dalla compravendita di azioni che passa di fatto dal 20% al 26% e l’aumento non è certo da poco conto. Pensate se lo facessero sull’Ires senza preavviso… non oso immaginare cosa succederebbe… forse niente anche in questo caso?

La modifica è intervenuta per effetto del DL 66 del 2014 articolo 3 comma 9 che recita:

9. Ai fini dell’applicazione delle disposizioni di cui al comma 8, per gli interessi e altri proventi soggetti all’imposta sostitutiva di cui al decreto legislativo 1° aprile 1996, n. 239, gli intermediari di cui all’articolo 2, comma 2, del medesimo decreto provvedono ad effettuare addebiti e accrediti del conto unico di cui all’articolo 3 del citato decreto alla data del 30 giugno 2014, per le obbligazioni e titoli similari senza cedola o con cedola avente scadenza non inferiore a un anno dalla data del 30 giugno 2014, ovvero in occasione della scadenza della cedola o della cessione o rimborso del titolo, per le obbligazioni e titoli similari diversi dai precedenti.

Per i titoli espressi in valuta estera si tiene conto del valore del cambio alla data del 30 giugno 2014. Questa però deve essere applicata solo nel caso di prelievo alla fonte.

Differenza tra lordisti e nettisti

I lordisti non sono soggetti ad alcun prelievo alla fonte a differenza invece dei nettisti che si vedranno applicare la ritenuta sulla base del risultato netto tra utili e perdite derivanti dalla compravendita in un determinato periodo di tempo versata a titolo di imposta sostitutiva.

I nettisti sono definiti come le persone fisiche, società semplici, enti pubblici e privati diversi dalle società, trust, residenti nel territorio dello stato che non esercitano professionalmente l’attività di compravendita di titoli o altre attività commerciali almeno in via prevalente oppure soggetti esenti dal pagamento dell’Ires. I lordisti sono gli altri soggetti diversi dai nettisti.

L’aliquota del 26% si applicherà solo ai soggetti nettisti per i titoli emessi dai grandi emittenti e solo con riferimento ai guadagni maturati dal primo luglio 2014, per quelli precedenti vale il 20% (anche se il 20% come sapete è scattato dal primo gennaio 2014 mentre prima si avevano differenti tipologie di atssazione a seconda dello strumento che scendeva in alcuni casi al 12,50% come accadeva per le obbligazioni di durata superiore ai 18 mesi).

Per sapere quanto vale l’imposta sostitutiva unica per la tassazione dei proventi derivanti dalla borsa dovrete fare riferimento all’articolo 2 del DL 239 del 1996 che disciplina applunto l’aliquota ma che deve fare i conti oggi con le modifiche intervenute nel corso degli anni e che di seguito riporto:

Imposta sostitutiva sugli interessi, premi ed altri frutti di talune obbligazioni e titoli similari per i soggetti residenti

1. Sono soggetti ad imposta sostitutiva delle imposte sui redditi nella misura del 12,50 per cento, gli interessi ed altri proventi delle obbligazioni e titoli similari di cui all’articolo 1, nonche’ gli interessi ed altri proventi delle obbligazioni e degli altri titoli di cui all’articolo 31 del decreto del Presidente della

Repubblica 29 settembre 1973, n. 601, ed equiparati, emessi in Italia, per la parte maturata nel periodo di possesso, percepiti dai seguenti soggetti residenti nel territorio dello Stato:

- a) persone fisiche;

- b) soggetti di cui all’articolo 5 del testo unico delle imposte sui redditi, approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, escluse le societa’ in nome collettivo, in

accomandita semplice e quelle ad esse equiparate; - f) soggetti esenti dall’imposta sul reddito delle persone giuridiche. 1-bis. Sono soggetti ad imposta sostitutiva delle imposte sui redditi nella misura del 12,50 per cento, per la parte maturata nel periodo di possesso, gli interessi ed altri proventi delle obbligazioni e titoli similari dovuti da soggetti non residenti. L’imposta e’ applicata nella misura del 12,50 per cento anche sugli interessi ed altri proventi delle obbligazioni e degli altri titoli di cui all’articolo 31 del decreto del Presidente della Repubblica 29 settembre 1973, n. 601, nonche’ di quelli con regime fiscale

equiparato, emessi all’estero a decorrere dal 10 settembre 1992, indipendentemente dalla scadenza.

1-quater. L’imposta di cui al comma 1-bis si applica sugli interessi ed altri proventi percepiti dai soggetti indicati al comma

2. L’imposta sostitutiva di cui al commi 1 e 1-bis è applicata dalle banche, dalle societa’ di intermediazione mobiliare, dalle societa’ fiduciarie, dagli agenti di cambio e da altri soggetti espressamente indicati in appositi decreti del Ministro delle finanze di concerto con il Ministro del tesoro, residenti in Italia, che comunque intervengono nella riscossione degli interessi, premi ed altri frutti ovvero, anche in qualita’ di acquirenti, nei trasferimenti dei titoli di cui al commi 1 e 1-bis. Ai fini dell’applicazione dell’imposta sostitutiva, per trasferimento dei titoli si intendono le cessioni e qualunque altro atto, a titolo oneroso o gratuito, che comporta il mutamento della titolarita’ giuridica dei titoli

3. Per i buoni postali di risparmio l’imposta sostitutiva e applicata dall’Ente poste italiane conformemente a quanto disposto dall’art. 5, comma 2. Con decreto del Ministro delle finanze, di concerto con il Ministro del tesoro e con il Ministro delle poste e delle telecomunicazioni su proposta del consiglio di amministrazione dell’Ente poste italiane, possono essere stabilite particolari modalita’ applicative della presente disciplina, anche agli effetti dell’art. 7.

Su cosa si applica la nuova aliquota

Premesso la data di entrata in vigore a partire dalla quale scatta la nuova tassazione, dobbiamo circoscrivere l’ambito di applicazione oggettivo della normativa che intende indirizzare la nuova aliquota su tutti gli interessi, cedole, proventi definito dall’articolo 44 del Tuir così definiti:

a) gli interessi e altri proventi derivanti da mutui, depositi e conti correnti;

b) gli interessi e gli altri proventi delle obbligazioni e titoli similari, degli altri titoli diversi dalle azioni e titoli similari, nonche’ dei certificati di massa;

c) le rendite perpetue e le prestazioni annue perpetue di cui agli articoli 1861 e 1869 del codice civile;

d) i compensi per prestazioni di fideiussione o di altra garanzia;

e) gli utili derivanti dalla partecipazione al capitale o al patrimonio di societa’ ed enti soggetti all’imposta sul reddito delle societa’, salvo il disposto della lettera d) del comma 2 dell’articolo 53; e’ ricompresa tra gli utili la remunerazione dei finanziamenti eccedenti di cui all’articolo 98 direttamente erogati dal socio o dalle sue parti correlate, anche in sede di accertamento;

f) gli utili derivanti da associazioni in partecipazione e dai contratti indicati nel primo comma dell’articolo 2554 del codice civile, salvo il disposto della lettera c) del comma 2 dell’articolo 53;

g) i proventi derivanti dalla gestione, nell’interesse collettivo di pluralita’ di soggetti, di masse patrimoniali costituite con somme di denaro e beni affidati da terzi o provenienti dai relativi investimenti;

g-bis) i proventi derivanti da riporti e pronti contro termine su titoli e valute;

g-ter) i proventi derivanti dal mutuo di titoli garantito;

g-quater) i redditi compresi nei capitali corrisposti in dipendenza di contratti di assicurazione sulla vita e di capitalizzazione;

g-quinquies) i redditi derivanti dai rendimenti delle prestazioni pensionistiche di cui alla lettera h-bis) del comma 1 dell’articolo 50 erogate in forma periodica e delle rendite vitalizie aventi funzione previdenziale;

g-sexies) i redditi imputati al beneficiario di trust ai sensi dell’articolo 73, comma 2, anche se non residenti;

h) gli interessi e gli altri proventi derivanti da altri rapporti aventi per oggetto l’impiego del capitale, esclusi i rapporti attraverso cui possono essere realizzati differenziali positivi e negativi in dipendenza di un evento incerto.

2. Ai fini delle imposte sui redditi a) si considerano similari alle azioni, i titoli e gli strumenti finanziari emessi da societa’ ed enti di cui all’articolo 73, comma 1, lettere a), b) e d), la cui remunerazione e’ costituita totalmente dalla partecipazione ai risultati economici della societa’ emittente o di altre societa’ appartenenti allo stesso gruppo o dell’affare in relazione al quale i titoli e gli strumenti finanziari sono stati emessi. Le partecipazioni al capitale o al patrimonio, nonche’ i titoli e gli strumenti finanziari di cui al periodo precedente emessi da societa’ ed enti di cui all’articolo 73, comma 1, lettera d), si considerano similari alle azioni a condizione che la relativa remunerazione sia totalmente indeducibile nella determinazione del reddito nello Stato estero di residenza del soggetto emittente; a tale fine l’indeducibilita’ deve risultare da una dichiarazione dell’emittente stesso o da altri elementi certi e precisi;

c) si considerano similari alle obbligazioni 1) i buoni fruttiferi emessi da societa’ esercenti la vendita a rate di autoveicoli, autorizzate ai sensi dell’articolo 29 del regio decreto-legge 15 marzo 1927, n. 436, convertito nella legge 19 febbraio 1928, n. 510; 2) i titoli di massa che contengono l’obbligazione incondizionata di pagare alla scadenza una somma non inferiore a quella in essi indicata, con o senza la corresponsione di proventi periodici, e che non attribuiscono ai possessori alcun diritto di partecipazione diretta o indiretta alla gestione dell’impresa emittente o dell’affare in relazione al quale siano stati emessi, ne’ di controllo sulla gestione stessa.

Il conto Unico

E’ un meccanismo che consente di modulare la tassazione e le variazioni che sono intervenute tra i differenti periodi al fine di non creare distorzioni nell’applicazione delle imposte e che applicherà direttamente la banca al momento dell’acquisto e della riscossione.

Articoli correlati

- Guida alla Tassazione rendite finanziarie: sintesi della tassazione degli strumenti finanziari

- Tassazione dei dividendi per società e persone fisiche

- Imposta di bollo su depositi e conti correnti

Novità 2017: arrivano i PIR – Piani individuali di Risparmio

Il legislatore ha creato un nuovo incentivo fiscale che fa corrispondere a piccoli investimenti di persone fisiche (massimo 30 mila euro annuo per un massimo di 150 mila euro in 5 anni per ogni singola persona fisica) la detassazione delle plusvalenze realizzate dal Piano di Risparmio Integrato.

Questi PIR si caratterizzano soprattutto per il fatto che devono esser orientati a sostenere PMI e micro imprese che per la maggior parte del fondo non devono rientrare nelle società quotate nel FTSI MIB. Per cui rappresentano un valido strumento per creare un circolo virtuoso tra piccolo investitore e PMI.

Vi consiglio vivamente di approfondire questo strumento leggende la Guida alla tassazione dei PIR.

http://www.tasse-fisco.com/tassazione-rendite/trattamento-fiscale-pir-requisiti-durata-importo-e-rischiosita-connessa/33793/

buongiorno, sono francese e residente in Italia dove lavoro da 16 anni. Ho appena venduto azioni in Francia. Cosa devo dichiarare all’agenzia delle entrate e qual’è la percentuale da pagare allo Stato Italiano per favore?

Grazie,

Giugly